El depredador acecha a su presa cuando está desprevenida. Se mueve con presteza y sigilo para atacar. La estrategia y anticipación es la clave de su éxito. La experiencia es lo que termina por confirmar su modus vivendi. Si no hay fracaso, los patrones de conducta se reproducen constantemente.

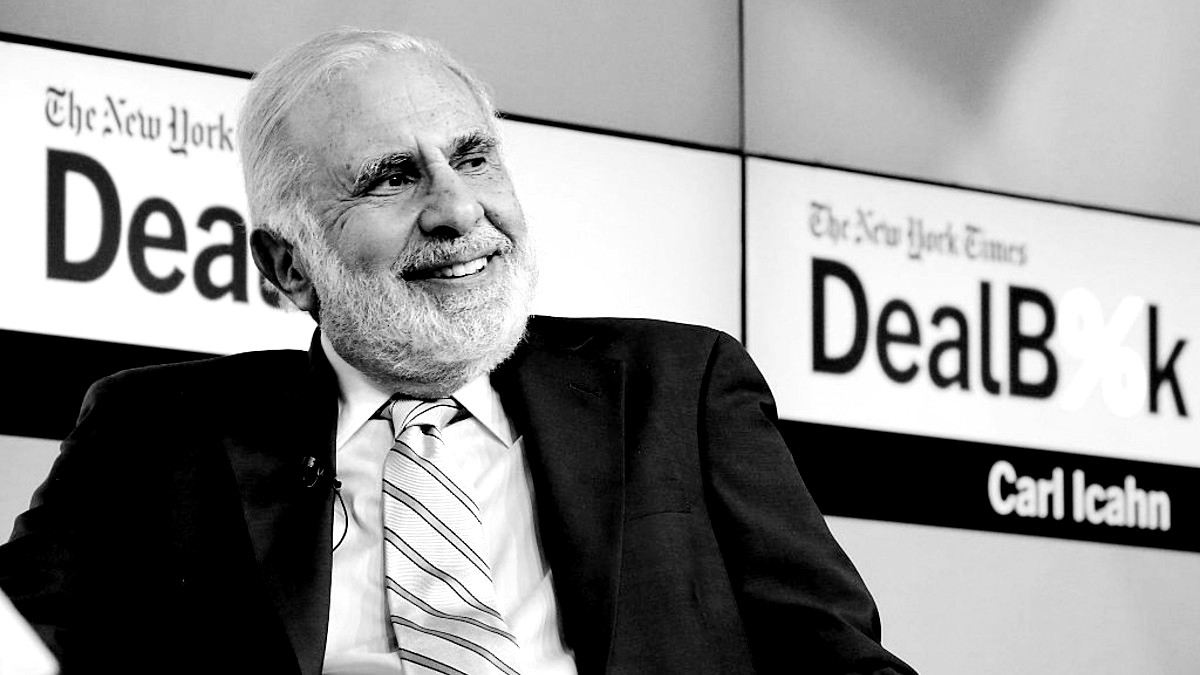

Esta es la forma de vida de Carl Ichan (1936) en el mundo de la inversión. La voz del pueblo pero sin el pueblo. El déspota ilustrado hecho a sí mismo de origen judío que alza las reivindicaciones en nombre de todos, pero con el interés en obtener réditos a nivel empresarial e individual. Todo por el orgullo.

La frase de “mucha gente muere luchando contra la tiranía. Lo último que puedo hacer es votar en contra de ello”, que encabeza su portal web, “The Icahn Report”, como si de un justiciero se tratara, desvela cuáles son sus mensajes. Y su rumbo directo.

Aunque a muchos no les suene su nombre, este célebre multimillonario, natural de Queens, es bastante conocido al otro lado del Atlántico por haber sacado beneficios en compañías a base de dinamitarlas por dentro, en algunos casos.

Si Warren Buffett es un claro inversor value, que bate consistentemente al S&P 500 la mayoría de los años con una clara filosofía, Icahn recibe beneficios centrándose en una estrategia fundamentada en una especie de guerra de desgaste. Su proceder, habitualmente, es simple: entra en una empresa con una participación –exposición– muy alta, exigir asientos en el consejo y modificar el rumbo que lleva el negocio.

La vida de este magnate siempre ha estado marcada por el ruido y las controversias, además de por el gran éxito de sus inversiones. Hay que remontarse décadas atrás para encontrar sus principales goles financieros.

En la década de 1980, utilizaba los bonos basura de Drexel Burnham como una forma de generar rentabilidad de lo que nadie quería. Es lo que algunos definían como “el capitalista buitre”.

Desde entonces su filosofía era clara: invertir en empresas para entrar en el consejo de administración y exigir cambios extremos tanto en su liderazgo corporativo como en sus estilos de gestión. A menudo, le pagaban dinero greenmail, con la previsión de que se alejase de sus objetivos. Pero no lo conseguían.

En 1979, la primera victoria de Icahn fue la adquisición a través de un voto por poder de Tappan Company. Poco después de ganar un puesto en la junta, diseñó la venta de la compañía en una transacción que duplicó su inversión inicial.

Pero eso solo fue el comienzo. Existen grandes ejemplos de empresas en las que ha entrado como un elefante en una cacharrería: Motorola, Yahoo!, Blockbuster, o eBay. No ha cesado nunca en sus intenciones hasta que ha conseguido lo que pretendía. En ocasiones, dando la sensación de responder más a sus caprichos personales que a su olfato inversor.

Icahn ha sabido mover las fichas muy bien en los mercados desde que comenzara a realizar sus inversiones. Los beneficios que ha obtenido a lo largo de la historia parten de la base de que se trata de un hombre estudioso, con olfato para las finanzas y que sabe moverse como pez en el agua ante situaciones de solución compleja.

Compras, ventas, presiones… El hombre de negocios estadounidense marca las pautas para lograr más beneficios. Precisamente, uno de sus últimos movimientos que realizó para estirar hasta el límite los réditos a percibir los ha hecho en Dell.

El fundador de la empresa tecnológica estadounidense, Michael Dell, junto a Silver Lake Managament, lanzó una oferta de compra por 13,75 dólares (unos 10 euros) la acción. Por su parte, un grupo de accionistas liderados por Icahn se opusieron a tal cantidad. El asunto lo llegó a llevar a los tribunales el neoyorkino, mientras que días después se hacía con cuatro millones de acciones más. Ver para creer. La votación para la aprobación está prevista para el 12 de septiembre, pero para entonces seguro que ya tiene un movimiento ideado.

Otra de las principales batallas que está librando el gran inversor estadounidense es en Herbalife. Allí mantiene una disputa con Bill Ackman. Icahn considera que se pueden mantener las acciones a largo plazo y que tienen recorrido por la situación de la empresa norteamericana.

Asimismo, un ejemplo de la influencia de Icahn en los precios de las acciones fue Netflix, en el otoño de 2012. Fiel a su filosofía contraria, acumuló más del 10% de la empresa cuando estaba cerca de sus mínimos de 52 semanas. Pero su desembarco en el capital hizo que los títulos subieran un 14% después de anunciar su llegada.

Las grandes ‘batallitas’

Igualmente, sobresalen los hechos acaecidos el 24 de marzo de 2008. Icahn demandó a Motorola con el fin de ascender cuatro puestos dentro de la junta directiva para forzar la venta de su negocio de telefonía móvil y obtener beneficio. Lo consiguió. Pero no es el único asunto comprometido en el que se vio inmerso en ese año.

En el mes de julio decidió comprar 50 millones de acciones en Yahoo! Su pretensión era la de ocupar un asiento en el consejo para tener opción de decisión sobre la oferta de compra que lanzó Microsoft. El desenlace fue que entró en el consejo directivo de la empresa haciendo que se rehiciera en gran parte de nuevo, aunque un año después, en 2009, decidió abandonarlo.

No obstante, una de las grandes guerras que libró el inversor estadounidense fue en Inversiones XO. Intentó la compra, en primer lugar, de las acciones restantes que no poseía a 55 centavos (unos 0,38 euros) por acción, mientras que la compañía alegó que la propuesta “infravaloraba sustancialmente” la dimensión de la firma.

No le bastó a Icahn. Con los pasos adecuados interpuso una demanda a la empresa y respaldado finalmente por accionistas minoritarios en agosto de 2009 se convirtió en director y dueño de la mayoría de los títulos de Inversiones XO. Es la senda que siempre ha recorrido y que, hasta ahora, le ha brindado buenos resultados en términos de rentabilidad.