(Información remitida por la empresa firmante)

Sin condición de financiación. Tecpetrol cuenta con los recursos financieros necesarios para satisfacer la oferta en su totalidad con efectivo en caja y no requiere financiación externa. Antecedentes de la oferta

Desde su creación, la unidad de transición energética de Tecpetrol ha evaluado continuamente oportunidades potenciales de inversión, adquisición y otras oportunidades comerciales en activos energéticos en Argentina y en otros lugares que, en línea con su estrategia de transición energética, puedan desarrollarse responsablemente como parte de la cadena de suministro integrada de baterías occidentales. Tecpetrol reconoce que un componente clave para construir una cadena de suministro de baterías occidental emergente es el suministro de litio, y Tecpetrol cree que su estrategia de transición energética está alineada con los esfuerzos occidentales para asegurar este suministro, incluida la política de minerales críticos del Gobierno de Canadá.

El 1 de diciembre de 2022, Tecpetrol recibió una invitación no solicitada para participar en un proceso de subasta para la venta de la participación de Alpha en el Proyecto Tolillar (el «proceso de venta»). Entendió Tecpetrol que el proceso de venta sería de carácter amplio e incluiría participantes de varios países, entre ellos China. Tecpetrol también entendió que el proceso de venta se centró en la venta de una participación en el Proyecto Tolillar, en lugar de una transacción a nivel corporativo que involucre a Alpha, y potencialmente permitiría la participación en el proceso de venta de partes que probablemente enfrentarían un escrutinio significativo bajo las disposiciones de seguridad nacional de la Ley de inversiones de Canadá y la política de minerales críticos.

En ese momento, Tecpetrol manifestó su disposición a participar en el proceso de venta, así como su disposición a explorar una posible transacción a nivel corporativo que los accionistas de Alpha pudieran encontrar más atractiva que la estructura a nivel de activos planteada en el proceso de venta. Desde el punto de vista de Tecpetrol, dado que el Proyecto Tolillar es la única propiedad mineral importante de Alpha y representa sustancialmente todos sus activos, una transacción a nivel corporativo no solo proporcionaría a los accionistas la oportunidad de determinar qué es lo mejor para su inversión, sino que también les daría la oportunidad de disponer de su participación total en Alpha y recibir el valor total de sus Acciones. Además, con base en la información disponible para Tecpetrol y sus asesores, una transacción a nivel corporativo generalmente sería más eficiente fiscalmente para los accionistas que una distribución a los accionistas de los recursos resultantes de una transacción a nivel de activos, cuyo monto y oportunidad la distribución queda a discreción de la junta directiva de Alpha.

Sin embargo, representantes de la compañía le informaron a Tecpetrol que Alpha no consideraría una transacción a nivel corporativo. Tecpetrol interpretó esta respuesta para indicar que, al buscar exclusivamente una estructura a nivel de activos, Alpha estaba priorizando a otras partes además de Tecpetrol con su proceso de Venta, que Tecpetrol creía que probablemente serían partes que enfrentarían un escrutinio significativo bajo la Ley de inversiones de Canadá. Como resultado, Tecpetrol se negó a participar en el proceso de venta, pero entre diciembre de 2022 y abril de 2023 continuó monitorizando la situación, realizando su debida diligencia de Alpha y el Proyecto Tolillar con base en información disponible públicamente, y avanzando en su evaluación de una posible transacción.

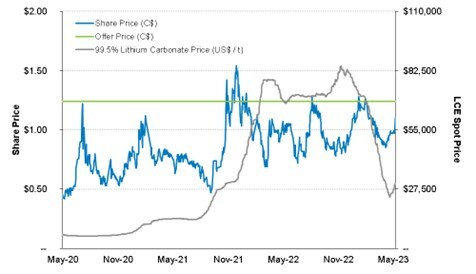

A mayo de 2023, Tecpetrol había culminado su debida diligencia de información pública. El 15 de mayo de 2023, Tecpetrol presentó a Alpha una propuesta no vinculante (la «propuesta inicial») para adquirir la totalidad de las Acciones emitidas y en circulación por un precio de compra de 1,24 dólares canadienses por acción. Tecpetrol también le ofreció a Alpha la oportunidad de discutir la propuesta Inicial en detalle adicional.

El 16 de mayo de 2023, Alpha informó a Tecpetrol que su directorio no estaba dispuesto a considerar la propuesta Inicial ni entablar conversaciones con Tecpetrol. Además, el asesor financiero de Tecpetrol conversó con el asesor financiero de Alpha para, entre otras cosas, enfatizar la posición de Tecpetrol como una contraparte creíble y experimentada con un camino claro hacia el cierre y la disposición de Tecpetrol de aumentar el precio de compra planteado en la propuesta Inicial si se les concedió acceso de diligencia debida. El asesor financiero de Tecpetrol también solicitó orientación sobre el alcance de la mejora del precio de la oferta que sería necesario para obtener el apoyo del directorio de Alpha, pero no se proporcionó dicha orientación.

En vista de la negativa de Alpha a considerar la propuesta Inicial o entablar conversaciones con Tecpetrol, Tecpetrol consideró que los accionistas deberían conocer la propuesta inicial y, el 22 de mayo de 2023, emitió un comunicado de prensa que divulgaba los términos clave de la propuesta inicial.

El 31 de mayo de 2023, el asesor financiero de Tecpetrol se comunicó nuevamente con el asesor financiero de Alpha para comunicarle la voluntad de Tecpetrol de renunciar a sus solicitudes anteriores de acceso y exclusividad de debida diligencia y proporcionarle a Alpha la oportunidad de participar directamente en discusiones con respecto al valor de la compañía con vistas a aumentar el precio de la oferta tras las negociaciones.

El 1 de junio de 2023, el asesor financiero de Tecpetrol se comunicó con el asesor financiero de Alpha para proponer pasos específicos para un intercambio confidencial de información sobre el valor por el cual cada parte respaldaría una posible transacción. Tras esa actualización, a pesar de que Tecpetrol había renunciado a su solicitud de debida diligencia, lo que eliminó la necesidad de un acuerdo de no divulgación, Alpha insistió en que Tecpetrol celebrara un acuerdo integral de no divulgación en la forma preparada por Alpha que impediría que Tecpetrol hiciera una oferta directamente a los accionistas y limitaría indebidamente las opciones estratégicas de Tecpetrol, privando a los accionistas de la oportunidad de optar por aceptar o rechazar la oferta.

Tecpetrol no está dispuesta a aceptar estas condiciones inapropiadas. En consecuencia, a la luz de la negativa reiterada de Alpha a entablar conversaciones constructivas con Tecpetrol para aumentar el precio de la oferta, Tecpetrol tiene la intención de proceder directamente con la oferta a los accionistas de Alpha.

Detalles de la oferta

Los detalles completos de la oferta, que será formalmente realizada por una filial canadiense de propiedad total de Tecpetrol, se proporcionarán en una oferta formal y circular de oferta pública de adquisición, carta de transmisión y notificación de entrega garantizada (colectivamente, los «Documentos de la oferta «) para ser presentado ante las autoridades reguladoras de valores canadienses y enviado por correo a los accionistas de Alpha. Tecpetrol solicitará una lista de tenedores de valores de Alpha y espera enviar por correo los Documentos de la oferta tan pronto como sea posible después de recibir dicha lista. La oferta estará abierta para su aceptación por un período de 105 días después del comienzo formal, a menos que la oferta se extienda, acelere o retire de acuerdo con sus términos, y constituirá una «oferta permitida» a los efectos del plan de derechos de los accionistas de Alpha. El plan de derechos de los accionistas no ha sido aprobado o ratificado por los accionistas.

(CONTINUA)