Durante más de 105 años, Forbes ha informado sobre las mentes empresariales más inteligentes y los mayores inversores del mundo. En 1969, la revista Forbes perfiló por primera vez a Warren Buffett en un momento en que su sociedad Buffett Partnership, con sede en Omaha, sólo tenía 12 años, pero ya contaba con un valor de 100 millones de dólares y una rentabilidad anual compuesta del 31%. En ese artículo, Buffett describía el mercado bursátil como tener una «pareja maníaco-depresiva», insistiendo en que los inversores no compraran ni vendieran acciones según sus condiciones, sino que invirtieran sólo cuando los precios les resultaran agradables, basándose en una investigación fundamental.

En lo que va de 2023, el Sr. Mercado Maníaco-Depresivo, medido por el S&P 500 ha ganado casi un 16%, tras un pésimo 2022 en el que cayó un 19%. El Nasdaq Composite, de gran peso tecnológico, ha subido un 31,7% en la primera mitad de 2023, impulsado en gran medida por el entusiasmo en torno a la inteligencia artificial y las empresas pioneras en esta tecnología disruptiva, como Nvidia, Microsoft y Alphabet. El Nasdaq Composite está teniendo su mejor primer semestre desde 1983. El año pasado cayó un 33%.

¿Qué nos depara el segundo semestre de 2023? A pesar de las subidas de tipos de la Reserva Federal y de su misión de enfriar la economía en un esfuerzo por reducir la inflación, el PIB estadounidense sigue siendo fuerte, con un 2% en el primer trimestre y el desempleo se mantiene relativamente bajo. Los mayores bancos del país obtuvieron buenos resultados en las recientes pruebas de resistencia de la Fed, y los bancos regionales parecen haberse estabilizado. Pero el jurado está deliberando sobre cómo afectará en última instancia al sector el aumento de los requisitos de capital, unido a las pérdidas en los balances de cientos de bancos. Además, no se sabe cuándo será el próximo brote de malas noticias bancarias alimentado por la histeria de las redes sociales.

Establecer posiciones de cartera basándose en la lectura de las hojas de té económicas en un momento dado es mejor dejárselo a los operadores profesionales. Una decisión más inteligente es adoptar un enfoque a largo plazo, informado por aquellos con historiales de grandes éxitos. El año pasado, Forbes introdujo un nuevo servicio mensual de asesoramiento sobre inversiones, Forbes Billionaire Investor, que no sólo rastrea los valores favoritos de los inversores más inteligentes y con más éxito del mundo, sino que también presenta entrevistas en profundidad y perfiles con este grupo de élite. Con motivo de la celebración del 247 cumpleaños de Estados Unidos, Forbes ha elaborado una selección de sabiduría en materia de inversión –y de vida– basada en las recientes entrevistas del boletín con ocho grandes de la inversión.

David Rubenstein

PATRIMONIO NETO: 3.100 MILLONES DE DÓLARES | COFUNDADOR Y PRESIDENTE EJECUTIVO, CARLYLE GROUP

Matemáticas y microgestión

«Esto es lo que los grandes [inversores] tienen en común: proceden de familias de clase media. Tienen una buena educación. No han abandonado la escuela secundaria. Tienen bastante facilidad para las matemáticas. Tienen una enorme curiosidad intelectual. Les encanta leer todo lo que pueden, aunque no sea sobre el área en la que están invirtiendo. Son esponjas para la información. Les gusta tomar la decisión final. No quieren delegar la decisión y cuando toman una mala decisión, la asumen y pasan a la siguiente».

Consejos para los inversores novatos

«Lo más importante es leer, saber en qué se está metiendo y no creerse un genio porque se le dé bien hacer widgets. Sea realista en sus expectativas de rentabilidad. Lo más importante es reconocer que el mayor error que comete la gente es que venden cuando los mercados bajan y compran cuando los mercados suben».

Warren Buffett

PATRIMONIO NETO: 112.500 MILLONES DE DÓLARES | DIRECTOR GENERAL Y PRESIDENTE, BERKSHIRE HATHAWAY

Las perspectivas y la amenaza de la inteligencia artificial

«Puede hacer cosas asombrosas. Bill Gates me sacó la mejor versión, quizá no la última, pero sí una que creía que podía manejar, e hizo cosas extraordinarias, pero no podía contar chistes. Cuando algo puede hacer todo tipo de cosas, me preocupa un poco porque sé que no seremos capaces de desinventarlo. Inventamos, por muy buenas razones, la bomba atómica en la Segunda Guerra Mundial, pero ¿es bueno para los próximos 200 años del mundo que se haya desatado? Einstein dijo después de la bomba atómica que ésta había cambiado todo en el mundo excepto la forma de pensar de los hombres. Yo diría lo mismo de la IA. Puede cambiar todo en el mundo excepto cómo piensan y se comportan los hombres, y ése es un gran paso que hay que dar».

Oportunidades

«El mundo está cambiando, pero lo nuevo no quita las oportunidades. Lo que te da oportunidades es que otras personas hagan tonterías y yo diría que en los 58 años que llevamos dirigiendo Berkshire, ha aumentado mucho el número de personas que hacen tonterías y hacen grandes tonterías. La razón por la que lo hacen hasta cierto punto es porque pueden obtener dinero de otras personas con mucha más facilidad que cuando nosotros empezamos, así que podías empezar 10 ó 15 compañías de seguros tontas en los últimos 10 años, y podías hacerte rico si eras hábil en ello, tanto si el negocio tenía éxito como si no».

Tribalismo contra Estados Unidos

«Ahora el problema que tenemos, creo, es el partidismo. Parece ser este movimiento hacia el tribalismo, y el tribalismo no funciona tan bien. Cuando se trata de tribalismo, ni siquiera oímos a la otra parte, y el tribalismo puede llevar a las turbas, pero si aún pudiera elegir cualquier lugar del mundo para nacer, querría nacer en Estados Unidos y querría nacer hoy. Es un mundo mejor del que hemos tenido nunca. Sí que tenemos que pensar en soluciones diferentes en cuanto a la forma de resolver los problemas importantes. Hasta ahora, no parece muy prometedor, pero estoy seguro de que cuando Lincoln miró lo que estaba pasando en la Guerra Civil, tampoco parecía muy prometedor. Los retos son enormes, pero creo que Estados Unidos es capaz de hacer cosas extraordinarias, y no me sorprendería que lo hiciéramos de nuevo.»

Ron Baron

PATRIMONIO NETO: 4.900 MILLONES DE DÓLARES | PRESIDENTE Y DIRECTOR GENERAL, FONDOS BARON

Sobre el cambio de la inversión en valor al crecimiento

«Cuando empecé, se trataba de lo que valía un negocio. Se basaba en lo que yo pensaba que valía un negocio y luego lo compraba con un descuento respecto a eso. Compré un montón de acciones así, la mayoría funcionaron bien, pero las que no lo hicieron fueron simplemente inversiones terribles y no pude salir de ellas. Así que dije, eso no suena como una muy buena idea. Lo que resultó ser una idea mejor fue invertir en grandes empresas con potencial de crecimiento, grandes personas dirigiéndolas y una ventaja competitiva. Me centré en el crecimiento de las ventas frente al crecimiento de los beneficios por acción».

Consejos para su yo de 20 años

«Tienes que amar lo que haces, trabajar realmente duro y cuidar tu reputación por encima de todo. Con esto me refiero a la forma en que actúas cuando nadie ve lo que estás haciendo. Tienes que preguntarte: ¿me sentiría orgulloso? Una de las personas que me ayudó al principio de mi carrera fue Jay Pritzker, que me dijo una vez: «Ron, si necesitas tener un acuerdo por escrito, estás haciendo negocios con la persona equivocada». Tienes que vivir y morir por tu palabra. Lo que digas que vas a hacer, hazlo. Esa fue realmente una gran lección, vivir de acuerdo con tu palabra y ser una persona de apretones de manos.»

Mayor triunfo inversor

«Sería Tesla (TSLA)-esa es con la que más hemos ganado y con la que sigo pensando que más vamos a ganar en el futuro…Así que invertimos 380 millones de dólares entre 2014 y 2016, lo que ha generado miles de millones de dólares en ganancias para nuestros clientes a lo largo de los años. Creo que en los próximos diez años volveremos a obtener un rendimiento cinco, seis o siete veces superior a nuestra inversión. Ahora también hemos invertido mucho en SpaceX».

Sam Zell

PATRIMONIO NETO: 5.200 MILLONES DE DÓLARES | FUNDADOR, INVERSIONES EQUITY GROUP

La supremacía del dólar

«La preocupación número uno que tengo es la pérdida del dólar como moneda de reserva. No creo que nadie entienda realmente el increíble beneficio que supone para Estados Unidos, y para nuestro nivel de vida, que seamos en efecto la moneda de reserva. Pero como en cualquier escenario, si lo llevas demasiado lejos, si degradas la moneda fiduciaria hasta el punto de que la gente pierda la confianza en la moneda de reserva, entonces va a tener un impacto bastante significativo en el entorno económico general».

Descarbonización

«La administración Biden llegó y ha hecho todo lo posible para inhibir el crecimiento de los combustibles fósiles. Están operando bajo lo que creo que es una suposición falaz de que en un periodo de tiempo relativamente corto, como California, no habrá más coches de combustible de carbono para 2035. Simplemente no veo cómo hay alguna manera de que podamos destetarnos de la energía de carbono dentro de este plazo. Ni siquiera creo que esté cerca».

Importancia de la liquidez

«Liquidez es igual a valor. Así que animamos a todas nuestras empresas a mantener altos niveles de liquidez. Porque al final, cada periodo de estrés económico ha terminado con un evento de liquidez o un verdadero reto de liquidez, y cómo se aborda, separa a los hombres de los niños.»

Leon Cooperman

PATRIMONIO NETO: 2.500 MILLONES DE DÓLARES | FUNDADOR, OMEGA ADVISORS

Por qué invertir en valor

«Siempre he estado orientado al valor. Me gusta obtener más por mi dinero de lo que pago. He observado que la tecnología es un arma de doble filo. La innovación de alguien es la obsolescencia de otro, así que nunca he entendido pagar múltiplos elevados por empresas cuando podrían tener una vida corta. Fíjese en Meta como ejemplo perfecto. Parece que TikTok les está quitando mercado».

Consejos para los veinteañeros

«El consejo más importante que doy a los jóvenes es que la única forma de tener éxito es hacer lo que te gusta y amar lo que haces. Yo trabajo 80 horas semanales, pero nunca lo vi como un trabajo. Disfrutaba con lo que hacía».

Mario Gabelli

PATRIMONIO NETO: 1.600 MILLONES DE DÓLARES | DIRECTOR GENERAL, GAMCO INVESTORS

Un enfoque práctico de la investigación de inversiones

«Básicamente coges un informe anual y profundizas en él. Así que te fijas en eso. Pero lo más importante es que, como sigues un sector, entras y lees todas las revistas especializadas, vas a todas las conferencias, vas a ver cinco, seis empresas… obtienes un mecanismo de retroalimentación. Por ejemplo, una vez hubo una empresa, Snap-on Tools, que luego creó Safety Clean. Así que me dije, escucha, voy a un tipo de una gasolinera local y le digo, ¿qué estás comprando? Nos iríamos al fondo de una industria».

Consejos para veinteañeros

«Básicamente para un nuevo inversor, si tienes 20 años y creciste con Fortnite, te gusta tener ganancias a corto plazo, piensa en el largo plazo. Esa es la noción de la capitalización del valor durante un largo periodo de tiempo. Tengo una cuadrícula que utilizo cuando doy charlas en la universidad sobre cómo hacerse multimillonario. Y es tomar un café menos y coger ese dinero para eso e invertirlo. Con uno menos al día, usted está poniendo 35 dólares a la semana, y lo hace crecer al 4, 6, 8, 10% en los próximos 40 años, ¿dónde va a estar? Así que si realmente quiere ayudarse a sí mismo, una cerveza menos o una White Claw menos».

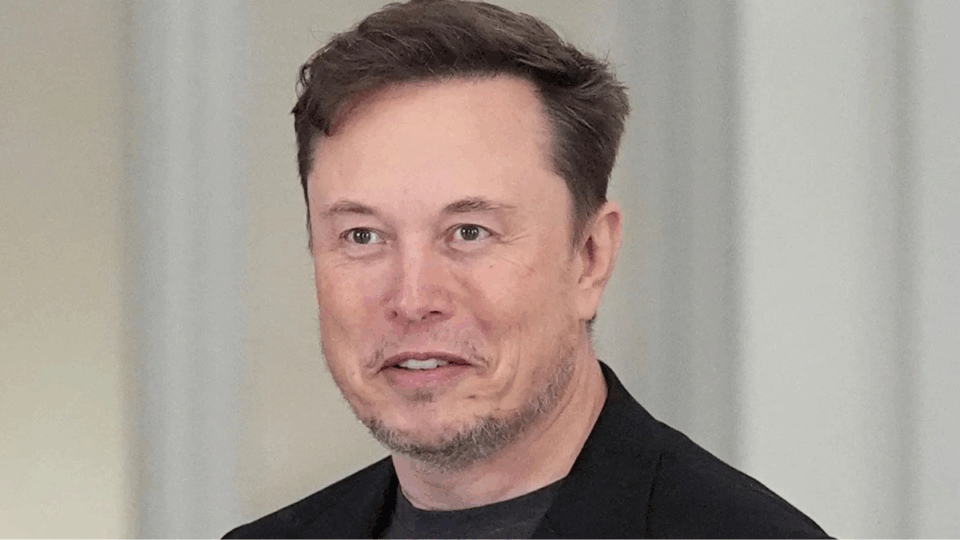

Glenn Dubin

PATRIMONIO NETO: 2.800 MILLONES DE DÓLARES | FUNDADOR, DUBIN & CO.

Súbase a las tendencias, apueste por lo mejor

«Busco una estrategia, una región o una inversión donde el viento sople a favor. Eso podría ser un nuevo mercado, podría ser un nuevo producto, podría ser un cambio secular en el ciclo de inversión. Luego es salir e identificar el talento, ya sea un gestor de cartera, un operador, un analista o un analista cuantitativo, obviamente dependiendo de la estrategia y el negocio que esté construyendo. Si se juntan esas dos cosas –algo en lo que se tiene el viento a favor y se identifica a grandes talentos–, la probabilidad de éxito aumenta significativamente».

La importancia de la experiencia

«Mucha gente que hoy gestiona dinero lo ha hecho sólo en un entorno muy favorable para los activos de riesgo, un entorno de tipos de interés bajos. Ahora estamos en un ciclo de endurecimiento. Hemos subido los tipos de interés desde prácticamente cero hasta el 5% en un periodo de tiempo relativamente corto, y eso está creando muchas grietas en el sistema. Si no se tiene la experiencia de gestionar un ciclo de tipos de interés al alza, se está en verdadera desventaja.»

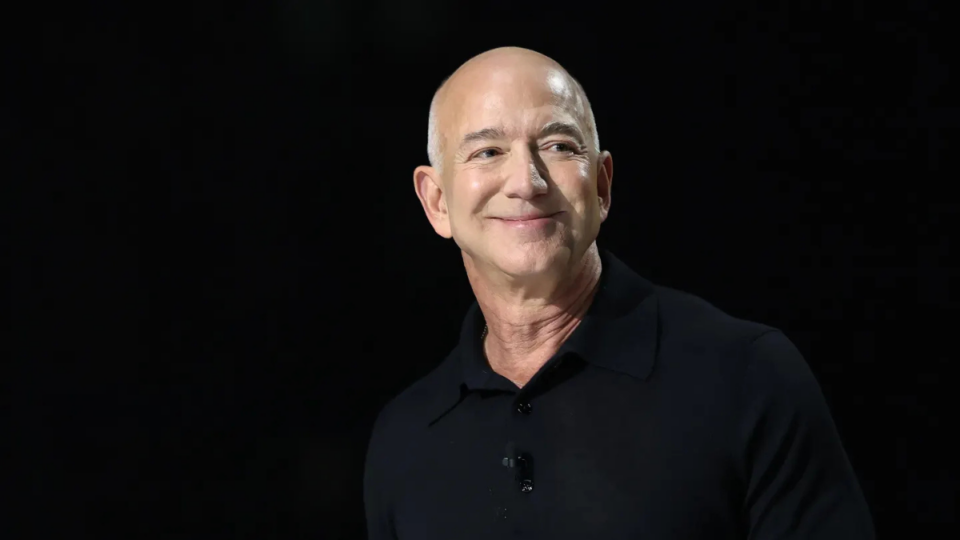

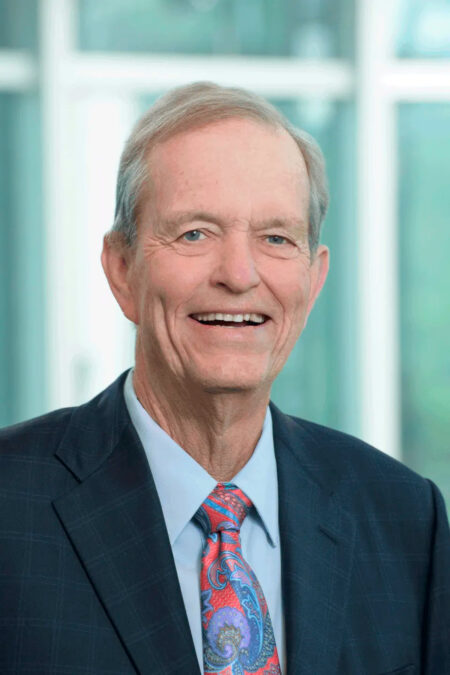

Thomas James

PATRIMONIO NETO: 2.300 MILLONES DE DÓLARES | PRESIDENTE EMÉRITO, RAYMOND JAMES FINANCIAL

Busque taquilleros

«Quiero ser un taquillero en el puente de peaje y conseguir más dinero cada año a medida que más y más gente cruza el puente. Ese es el tipo de empresa [acciones] que quiero poseer. Ahora mismo estoy comprando Verizon (VZ). Tiene un buen rendimiento [7%] y su precio está en el extremo inferior de su rango en los últimos cinco años [relación PER de 7]. No me preocupa que quiebre».

Diga no a la sincronización con el mercado

«Si observa casi cualquier periodo de diez años, las acciones suben. La gente es pésima para determinar los mínimos y los máximos. A mí me gusta utilizar el promediado del coste en dólares y poner dinero en el mercado a lo largo de varios años. Si entra en mi despacho con mucho dinero, le digo que si quiere invertirlo durante los próximos dos años, lo haremos trimestralmente ocho veces. No se puede batir al mercado a largo plazo».

Manténgase alejado de los consejos en caliente

«Evite a ese tipo que le viene con una idea sobre acciones porque está actuando bien, usted no puede averiguar qué está pasando realmente en la empresa y le suena a chorrada. En el mercado bajista de 1974, fui a la mejor escuela de negocios de la historia, llamada la escuela de los golpes duros. Si quiere que le quiten la arrogancia de la cabeza, sólo tiene que pasar por un periodo como ése. Tienes que asumir riesgos, pero hay veces que lo haces y hay veces que no lo haces. Todo inversor minorista no quiere invertir en el fondo del mercado, pero yo sí quiero hacerlo».