La semana pasada, Apple dio un golpe sobre la mesa en el sector bancario estadounidense. Mientras que los bancos pagan, de media, menos de medio punto porcentual por las cuentas de ahorro, la empresa tecnológica, valorada en 2,6 billones de dólares, anunció que ofrecería a los ahorradores una rentabilidad anual del 4,15%, sin mínimos ni bloqueos y asegurada por la Corporación Federal de Seguro de Depósitos (FDIC en sus siglas en inglés). El lanzamiento del nuevo producto se produce en un momento en el que los bancos están luchando por mantener sus bases de depósitos tras la crisis de los bancos de Silicon Valley y las nuevas empresas de tecnología financiera, faltas de liquidez, también están atravesando dificultades.

Técnicamente, Apple no tiene licencia bancaria. Está bajo el paraguas de Goldman Sachs Bank USA, que tiene una carta estatal y está asegurado por la FDIC. En el lenguaje de la tecnología financiera, Apple es un neobanco como Chime, Revolut y Monzo, con la diferencia de que su fuerza de marca no tiene parangón, dado que hay más de dos mil millones de iPhones en todo el mundo, que ahora sirven como red de sucursales de Goldman.

Según la encuesta anual «Confianza en las instituciones» de la empresa de sondeos Gallup, el año pasado, antes de SVB, sólo el 27% de los estadounidenses declararon tener «mucha o bastante» confianza en sus bancos. Esta cifra ha descendido desde el máximo del 60% alcanzado en 1979. Por el contrario, Apple ocupó el primer puesto por décimo año consecutivo en 2022, según la clasificación anual Global Best Brands de Interbrand. El único banco que se coló entre los 25 primeros fue JPMorgan, en el puesto 24, justo por delante de YouTube.

«Apple va a velocidad de vértigo y muchos bancos conducen a 45 revoluciones por el carril derecho», afirma Dan Ives, analista de Wedbush Securities.

La nueva cuenta de ahorro de alta rentabilidad sólo está disponible para los clientes de la tarjeta de crédito de Apple, Apple Card. Estos usuarios pueden abrir una cuenta en cuestión de minutos y sus recompensas por gastos, denominadas daily cash, se canalizan automáticamente a su cuenta de ahorro. La cuenta se mostrará en un panel del monedero digital de Apple en el que los usuarios podrán hacer un seguimiento de su saldo y de los intereses devengados. El producto permite a Apple ofrecer otra ventaja del iPhone al reforzar su monedero digital integrado.

«Es realmente un volante de inercia para mantener todo en el ecosistema», dice David Donovon, vicepresidente ejecutivo de servicios financieros de la consultora Publicis Sapient.

La «carrera» de depósitos de Goldman

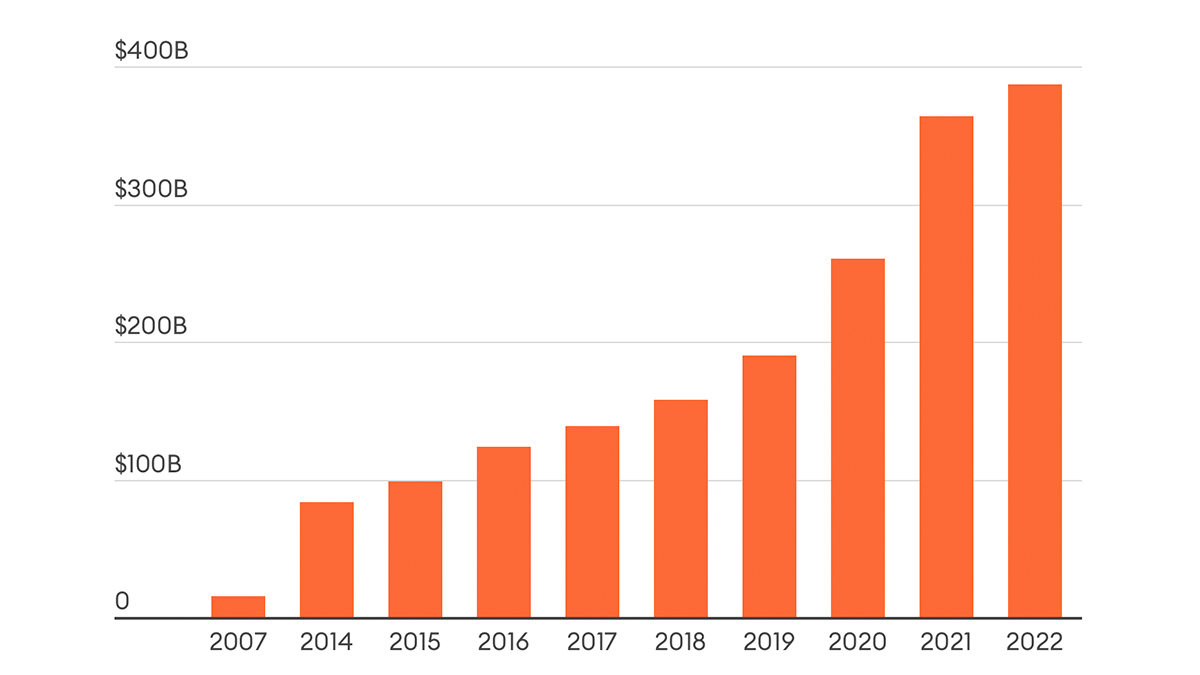

Los depósitos se están convirtiendo en una mayor fuente de financiación para el banco a medida que crece el negocio de banca de consumo y transacciones. La cuenta de ahorro al 4,15% de Apple debería impulsar esta tendencia.

La nueva cuenta de ahorro es sólo la última de una serie de ofertas financieras de alto perfil de la empresa tecnológica de Cupertino. El mes pasado, la empresa empezó a ofrecer su propio producto «Compre ahora, pague después», que da a los consumidores la opción de dividir los pagos en cuatro plazos sin intereses ni comisiones. En julio, Apple lanzó tap-to-pay, que permite a los comerciantes aceptar pagos con tarjeta directamente desde sus iPhones. Al ofrecer este tipo de productos financieros a consumidores y comerciantes, Apple se está integrando en todos los aspectos de la vida de sus clientes, al tiempo que cobra comisiones por el uso de tarjetas y realiza ventas cruzadas de sus propios productos.

En todos sus productos financieros, Goldman Sachs opera en un segundo plano, a pesar de su propia y formidable reputación, lo que sugiere que apuestan a que los clientes ya no valoran las columnas de mármol y los venerables historiales con los que siguen contando miles de instituciones financieras redundantes aseguradas por la FDIC. Goldman Sachs, con ciento cincuenta y cuatro años de antigüedad, es esencialmente un actor de infraestructura no muy diferente de Evolve y Cross River, proveedores de banca como servicio sin marca que prestan servicio a otras fintech.

«Este tipo de asociaciones podrían hacer que la banca se volviera invisible», afirma Chris Nichols, director de mercados de capitales de SouthState Bank.

No es la primera vez que una empresa de confianza alejada de la banca intenta abrirse camino en la vida financiera de los consumidores. En los años setenta, Sears Roebuck, que llegó a ser el mayor minorista de Estados Unidos con una marca tan poderosa como la de Apple y cuyos catálogos y tarjetas de crédito eran omnipresentes, poseía numerosas sucursales de ahorro y préstamo por toda California. En la década de 1980, Sears adquirió el agente minorista Dean Witter Reynolds y el agente inmobiliario Coldwell, Baker & Co. Sin embargo, Sears fracasó en su negocio principal de venta al por menor, ya que disruptores expertos en tecnología como Walmart y Target le robaron cuota de mercado. El auge de Amazon catalizó la caída de Sear’s y en 2018 la empresa se declaró en quiebra.

Antes de la nueva cuenta de ahorros de Apple impulsada por Goldman Sachs, las recompensas diarias en efectivo de los gastos en la tarjeta de crédito de Apple se depositaban automáticamente en Apple Cash, una tarjeta digital prepagada que se mantiene en la billetera digital del iPhone y es emitida por Green Dot Bank. La ambición de Apple era que Apple Cash se convirtiera en una forma de que sus clientes enviaran dinero a través de iMessage del mismo modo que los consumidores utilizan Venmo de PayPal o CashApp de Block.

La empresa está posicionando su monedero digital para que se convierta en el tablero de mandos completo de la vida financiera de los consumidores, combinando ahorros, transferencias y pagos con la función «toque para pagar» en las tiendas y el botón Apple Pay en las tiendas online. La hoja de ruta podría terminar con una superaplicación como AliPay, de China, que empezó como monedero digital ofreciendo pagos entre particulares en 2004. En la actualidad, AliPay cuenta con 1.300 millones de usuarios y una amplia gama de funciones, como el pago de facturas, el reparto de comida y la compra de entradas. En el segundo semestre de 2021, el negocio minorista de la aplicación generó unos ingresos de 41.000 millones de dólares. Mientras Apple se apresura a construir un tablero financiero para sus clientes integrado con el iPhone, los bancos tradicionales siguen luchando por crear una experiencia de usuario atractiva.

«Un banco tendrá que competir con Apple, lo que sería difícil de hacer con un monedero, o crear microservicios dentro de diferentes tipos de monederos», dice Nichols. «Apple lo articuló bien con su panel de control colorido y fácil de leer con el que muchos bancos han luchado».

Una de las razones por las que es difícil competir con el monedero digital de Apple es que la empresa tecnológica no permite a terceros acceder al chip de comunicación de campo cercano del iPhone, el dispositivo que permite tocar para pagar en las cajas de las tiendas. La exclusividad de Apple en el pago con el iPhone da a la empresa una gran ventaja a la hora de negociar con los bancos emisores de tarjetas. Cuando Apple Pay se lanzó en 2014, los bancos acordaron pagar a Apple el 0,15% de las transacciones con tarjeta de crédito, lo que representa la mayor parte de los ingresos del monedero digital, informó The Wall Street Journal.

La hegemonía de Apple en el sistema «tap-to-pay» es un quebradero de cabeza para los monederos digitales de la competencia, como Google Pay en Android. Al parecer, Google no recibe comisiones por transacciones de los emisores bancarios. A diferencia de Apple, Google permite a otras empresas habilitar la función «tap-to-pay» en los teléfonos Android.

En 2021, Google canceló sus planes de lanzar una cuenta corriente conectada a su monedero digital. La oferta propuesta, llamada Plex, se presentó como un panel de control para ayudar a los usuarios a realizar un seguimiento de sus finanzas y se desarrolló con Citigroup como socio.

Las aplicaciones de pago entre particulares Venmo y CashApp tampoco pueden ofrecer la función «toque para pagar» en el iPhone, lo que significa que los usuarios deben añadir una tarjeta Venmo o CashApp a su monedero de Apple para utilizarlas en la tienda en lugar de pagar directamente desde las aplicaciones. Ambas aplicaciones han lanzado opciones de pago con código QR para los pagos en tienda, una medida diseñada para eludir el control de Apple sobre los pagos sin contacto. CashApp tiene ventaja, ya que su empresa matriz puede mostrar los códigos QR en un lugar destacado de los terminales de punto de venta de Square.

Early Warning Services, con sede en Scottsdale (Arizona), la empresa que está detrás de Zelle, que cuenta con el respaldo de siete de los mayores bancos minoristas, entre ellos JPMorgan Chase, Bank of America y Capital One, decidió no competir en la tienda con su prometedor monedero digital, Paze. Paze está diseñado específicamente para transacciones de comercio electrónico. Los clientes deben «reclamar» su monedero a través de la aplicación de su banco, que debe estar precargada con todas las tarjetas de los bancos participantes. Una vez que el cliente reclama su monedero digital, puede utilizarlo en las cajas en línea de la misma manera que los compradores utilizan los botones de PayPal o Apple Pay. Su éxito dependerá de la rapidez con que EWS sea capaz de crear una red de comercios dispuestos a activar esta opción.

El bloqueo del «tap-to-pay» de Apple no ha pasado desapercibido para las entidades financieras o los reguladores. En julio, Apple fue demandada en una acción colectiva antimonopolio alegando que su monopolio del pago mediante toque en el iPhone le permite cobrar comisiones exorbitantes a los bancos emisores de tarjetas. El año pasado, los reguladores antimonopolio de la Unión Europea enviaron a Apple objeciones a su control exclusivo de la tecnología de pago del iPhone.

Es probable que la nueva cuenta de ahorro de alto rendimiento de Apple tenga menos que ver con los beneficios que con atraer a más propietarios de iPhone al círculo financiero de Apple y Goldman. Aunque dos mil millones de personas en todo el mundo poseen dispositivos Apple, menos del 10% son usuarios de la tarjeta Apple, según Ives. Puede que los márgenes de interés neto tampoco sean la prioridad para Goldman.

«Están atrayendo depósitos a un tipo más alto del que realmente tienen que ofrecer intentando competir más con los bancos online que con los bancos tradicionales», afirma Stephen Biggar, director de investigación de servicios financieros de Argus. «Están exprimiendo sus propios márgenes al tener este tipo de productos».

En la llamada de resultados de Goldman Sachs de la semana pasada, el consejero delegado David M. Solomon se jactaba de su nuevo acuerdo con Apple. «Nos permite profundizar en nuestra relación con Apple, aprovechar su ecosistema y los clientes a los que servimos juntos que son titulares de tarjetas y quieren aprovechar la facilidad de pasar a una cuenta de depósito.» Se mostró menos entusiasmado con Marcus, su franquicia de banca de consumo, que tiene siete años de antigüedad y ofrece préstamos personales y cuentas de ahorro a la gente corriente. Las cuentas de ahorro Marcus pagan un 3,9%, un cuarto de punto porcentual menos que las de Apple.

«Obviamente, hemos analizado muy de cerca el solapamiento entre quién tiene tarjetas de crédito y quién tiene un depósito Marcus, y ese solapamiento es pequeño», dijo Solomon. «Vigilaremos de cerca si hay o no canibalización».

Desde 2020, la rama Platform Solutions de Goldman, que incluye préstamos al consumo y su negocio de banca transaccional, ha costado al banco 3.000 millones de dólares. En su llamada de resultados, el banco reveló que había vendido 1.000 millones de dólares de sus 4.500 millones de préstamos al consumo no garantizados bajo la marca Marcus. Todavía está buscando un comprador para el saldo restante. El banco también reveló que está explorando la venta de GreenSky, una empresa fintech que ofrece préstamos para mejoras en el hogar a clientes minoristas. Goldman adquirió GreenSky en 2021, cuando estaba valorada en 2.240 millones de dólares. «También seguimos explorando alternativas estratégicas dentro de nuestros negocios de plataformas de consumo», dijo Solomon.

Dice el consultor Donovon: «[Goldman] se espabiló y dijo que en lugar de que gastemos todo este dinero en la adquisición de clientes, simplemente asociémonos con un ecosistema masivo como Apple».

Pero incluso las dos grandes marcas tendrán que andarse con cuidado con los reguladores. La Oficina del Interventor Monetario vigila de cerca las asociaciones de bancos con empresas tecnológicas y la Oficina de Protección Financiera del Consumidor ya está investigando las prácticas de Goldman Sachs con las tarjetas de crédito. Cabe señalar que las cuentas de ahorro de alto rendimiento de Apple no pueden superar el límite de 250.000 dólares del seguro de la FDIC.

«La mayor vulnerabilidad de un banco es la pérdida de confianza, la cultura bancaria se define por la estabilidad, la prudencia y la gobernanza», dijo el miércoles Michael J. Hsu, interventor interino de la moneda. «Por el contrario, la cultura de la industria tecnológica cree en la disrupción, en «moverse rápido y romper cosas» y en la superioridad del código. La forma en que estas culturas coexisten para promover la banca abierta importa enormemente».