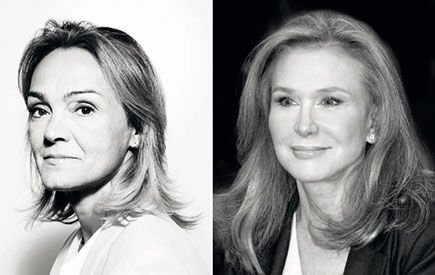

El pasado 2 de junio, Sol Daurella (Barcelona, 1966) protagonizó el toque de campana que anunciaba el debut de Coca-Cola European Partners (CCE) en la Bolsa española, tras haberlo hecho antes en las de Nueva York, Londres y Ámsterdam. De esta forma, la presidenta del grupo certificaba con luz y taquígrafos la consolidación de esta enseña en el olimpo mundial y, paralelamente, de las grandes familias españolas accionistas de Coca-Cola Iberian Partners (CCIP): los Daurella, Gómez Trénor, Comenge, Usó…

Oficialmente, la historia arrancó un año antes, en agosto de 2015, cuando Coca-Cola Enterprises, la española CCIP y la alemana Coca-Cola Erfrischungsgetränke acordaron integrar sus operaciones en CCEP. Este grupo nació con una base de 307 millones de consumidores, de los que CCIP aporta 57 millones, 50 plantas embotelladoras, ingresos netos de 12.600 millones de dólares anuales y un beneficio operativo de 1.600 millones, según sus estimaciones.

Así, Sol Daurella dio el pistoletazo de salida a un grupo con un valor de mercado de 17.000 millones de euros, de los que el 34% corresponden a CCIP. Y, de este porcentaje, el 55% es de las distintas ramas familiares de los Daurella (Comadrán, Aguilera, Franco…). Y la gestión del negocio va bien. El valor de las participaciones empresariales de Sol Daurella y su familia, tanto en CCIP como en el resto de sus empresas, puede estimarse este año en unos 3.700 millones, un 8% más que en 2015.

Falta tiempo para valorar el éxito bursátil del grupo, que de momento transita sin grandes oscilaciones entre los 14.127 millones de euros, que marcó en sus mínimos a finales de junio, y los 19.534 millones de capitalización de septiembre pasado. No es, por tanto, una compañía para adictos al infarto. CCE desembarcó en el parqué con el sistema de listing, sin venta previa de acciones, lo que reduce las oscilaciones en Bolsa.

[vc_posts_slider count=1 interval=3 slides_content=teaser slides_title=1 thumb_size=large posttypes=post posts_in=9720]

Un año movido

Estos han sido meses agitados para Daurella, pero menos que los de Ana Botín-Sanz de Sautuola y O’Shea, con la que comparte asiento en varios consejos de administración. Nacida en 1960 en Santander, Ana Patricia Botín es presidenta del Banco Santander (donde es consejera Daurella) y consejera no ejecutiva de The Coca-Cola Company, entre otras funciones.

La heredera del imperio bancario que, de la mano de Emilio Botín, se convirtió en punta de lanza del sistema financiero europeo, cumplió dos años en la presidencia del banco el pasado septiembre. Han sido 24 meses hiperactivos en los que Ana Botín ha reestructurado la entidad de norte a sur, y de este a oeste, bajo la mirada exigente y hasta fiscalizadora de analistas, inversores y empleados.

Los que apostaron por una gestión continuista, sin sitio para las decisiones arriesgadas, se equivocaron totalmente. Basta un recuento: cambio radical y a la baja de la política de dividendos para empezar en el marco de una gran ampliación de capital de 7.500 millones de euros. Destitución del consejero delegado, Javier Marín, hombre al que Emilio Botín había designado como su nueva mano derecha. Voladura del consejo internacional del banco, del que formaba parte el expresidente de Bankia, Rodrigo Rato, y restauración de un nuevo consejo internacional, en marzo pasado, formado por expertos en transformación digital y presidido por el exse-cre-tario del Tesoro de Estados Unidos, Larry Summers.

La mayor banquera del mundo ha metido presión y un ritmo vertiginoso al día a día de la entidad, en uno de los momentos más difíciles de la historia moderna para el sector financiero. Con los tipos de interés de la zona euro en míminos, los márgenes del sector por los suelos y una gran presión regulatoria, Botín ha realizado una pequeña revolución que está facilitando la travesía de la entidad por el desierto del sector.

Desde que finalizó 2014, el Santander se ha dejado en el camino 2.000 millones de capitalización en bolsa. Toca sufrir en el parqué y convencer a la legión de accionistas del banco de que los buenos tiempos volverán pronto.

Otros tiempos son los que le toca vivir, por otro lado, a otra de las grandes fortunas de este país con nombre de mujer. Se trata de Esther Koplowitz (madre e hija), que sofocadas por el peso de una deuda asfixiante, han cedido el poder de la constructora FCC a Carlos Slim. Un final distinto del que había previsto en los estertores del siglo pasado, cuando separó sus negocios de su hermana Alicia Koplowitz y le compró el 28,2% de FCC por 136.624 millones de pesetas (811 millones de euros), se ha convertido más que 15 años después en una montaña demasiado alta para la empresaria.

A su deuda personal se sumaba la del propio grupo de construcción y de servicios, al que el magnate mexicano ha metido en un profundo proceso de reestructuración. Ahora Esther Koplowitz conserva alrededor de un 20% del capital de la compañía que fundó su padre y preside su hija. Este porcentaje es, justamente, el que le permite duplicar el valor de su fortuna este año, de 425 a 800 millones de euros, una cifra muy similar a la que acordó pagar a su hermana en la madrugada del 2 de junio de 1998.

Mucho más tranquilos evolucionan los negocios de su hermana Alicia Koplowitz, que mantiene un perfil más financiero y pilota Omega Capital, entre otras sociedades. Ha sido un año movido, en el que su equipo gestor sigue combinando sus sofisticadas estrategias de inversión a través de fondos con sus clásicas incursiones en el mercado bursátil. Un ejercicio en el que, según su entorno más próximo, las sociedades que gestionan sus inversiones han mantenido intactos sus poderes en la misma cifra del año pasado: 1.500 millones de euros.