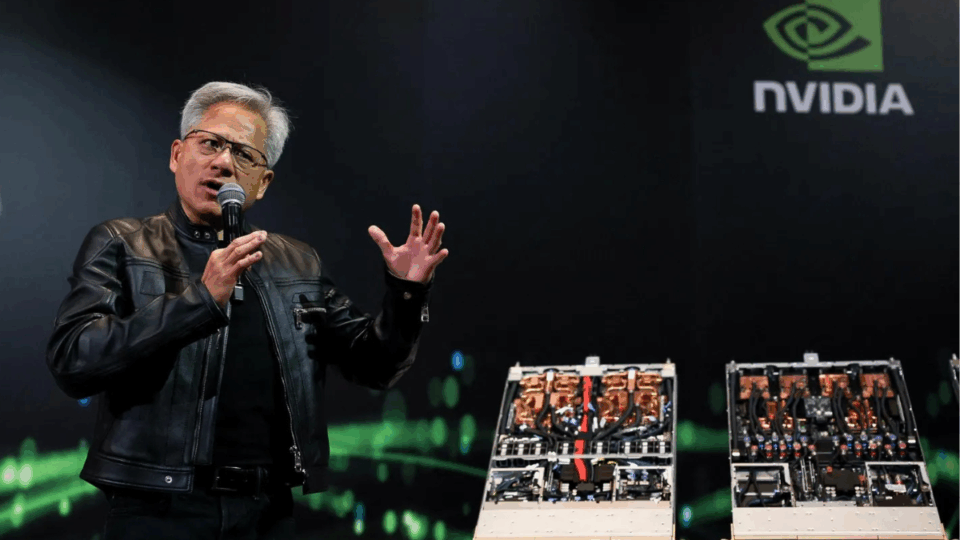

El director del Barcelona Supercomputing Center, Mateo Valero, pedía en el evento anual de Ametic en Santander que Europa comprara la desarrolladora de chips ARM. La japonesa Softbank llevaba más de un año tratando de vendérsela a la norteamericana Nvidia. Pero ARM dio sus primeros pasos en Reino Unido, fueron dos científicos de la Universidad de Cambridge los que diseñaron a mediados de los 80 el primer microprocesador para que Acorn Computers, germen de la compañía, pudiera incorporarse al programa BBC Micro, destinado a llevar un ordenador a cada aula.

Aquel esfuerzo investigador había acabado convertido, no obstante, en una muesca más en la humeante pistola inversora de Softbank. Europa no supo calibrar su importancia estratégica, un error similar al cometido con DeepMind como me reconoció Carme Artigas, pese a que, con el tiempo, superordenadores como el BSC se habían construido sobre la base de la tecnología de ARM.

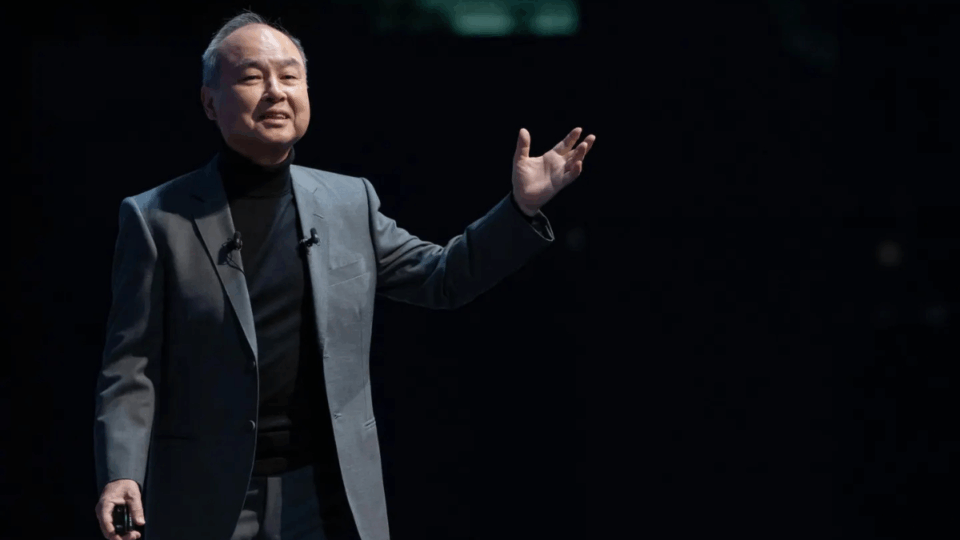

Referente de éxito durante la pasada década, la compañía presidida por Masayoshi Son protagonizó otras inversiones deslumbrantes, como la compra de la startup de robótica Boston Dynamics (vendida el año pasado a Hyundai) o la entrada con porcentajes significativos en las chinas Didi Global y Alibaba.

Pero la historia de la tecnología no es un simple espectáculo, por más que a los responsables de marketing les encante a menudo la analogía. El Vision Fund de SoftBank acaba de anunciar unas pérdidas récord de alrededor de 27.000 millones de dólares en su último año fiscal. El precio de sus acciones se ha desplomado y ha perdido alrededor de la mitad de su valor desde marzo.

Los expertos hablan del final de una era, un fenómeno que va más allá de Softbank y que viene propiciado por lo que empieza a conocerse ya como el Gran Reinicio (Great Reset) del venture capital enfocado al sector tecnológico. Es como si experimentara esa sensación de arena en la boca que deja el principio de realidad.

En el primer trimestre del año, el valor total de los exit en Europa alcanzó los 7.700 millones de euros, muy por debajo de los máximos de 2021, cuando una avalancha de nuevas empresas respaldadas por capital de riesgo se apresuró a los mercados públicos para capitalizar el crecimiento relacionado con la pandemia.

La caída en las cotizaciones se precipitó por el aumento de los tipos de interés y la inflación y por las preocupaciones geopolíticas con Rusia y Ucrania, que hicieron que los inversores huyeran de las acciones tecnológicas de alto crecimiento. Algo de corrección también hubo, claro. El PitchBook-NVCA Venture Monitor del primer trimestre de 2022 habla de freno casi completo en las IPO que involucran a nuevas empresas respaldadas por capital de riesgo.

Se impone una mentalidad más cautelosa en el sector, pese a que son muchos los indicadores que vaticinan un nuevo estallido inversor cuando se despeje la incertidumbre: en 2020, las 5.000 mayores multinacionales no financieras del mundo incrementaron un 25% sus reservas de liquidez y la inversión extranjera directa (IED) se desplomó un 80% en Europa, un 19% en el caso de las inversiones en nueva planta. El dinero está esperando.

El ‘Great Reset’ se debe a que, de algún modo, el espejismo de la globalización tecnológica nos había desconectado de la realidad de unos mercados en los que no siempre se impone la manera más óptima de gestionar los recursos. SoftBank ha sufrido la presión del Gobierno chino sobre Didi (también, en este caso, de la SEC de EEUU) y Alibaba, pero la puntilla se la han dado los reguladores de la UE, Estados Unidos, China y Reino Unido con sus trabas a la venta de ARM a Nvidia. La operación habría reportado al fondo de Son unos ingresos de 40.000 millones de dólares.

Como otros inversores audaces que apostaron a la supremacía de la tecnología sobre otros componentes esenciales del mercado, Softbank asegura que ha tomado nota y está revisando su estrategia a medio y largo plazo para resurgir en otras áreas geográficas y en otros sectores.

La cuestión que debemos hacernos, desde el punto de vista geoestratégico, es si aprenderemos también nosotros la lección y nos dotaremos de mecanismos para que la fiebre inversora no vuelva a arrebatarnos las joyas de la corona tecnológica. Tras fracasar su venta a Nvidia, ARM acaba de anunciar un recorte del 15% de su plantilla y los expertos sitúan a su tecnología en una encrucijada compleja. En pleno debate sobre la soberanía estratégica de Europa en microelectrónica, pudiendo reinar en un asunto nuclear como el de los semiconductores, una noticia así suena amarga.