Warren Buffett es una especie de tesoro nacional. Desde 1965, su Berkshire Hathaway ha proporcionado un rendimiento anual compuesto del 19,8%, frente al 10,2% del índice S&P 500, lo que supone un valor 140 veces superior al de quedarse con el índice de gran capitalización durante 59 años. Es la sexta persona más rica del mundo, con un patrimonio neto de 133.000 millones de dólares, que se ha comprometido a donar a causas filantrópicas. Buffett goza de una credibilidad instantánea cuando comunica sus ideas sobre la inversión y la vida, como ha hecho generosamente con sus accionistas con cartas y reuniones anuales.

Buffett se ganó el apodo de «Oráculo de Omaha» por sus explicaciones llanas sobre la inversión en bolsa y la propiedad de empresas, empresas en las que mucha gente fracasa porque las emociones del miedo y la codicia invaden en momentos inoportunos. El modus operandi de Buffett ha sido encontrar un negocio que le guste, comprarlo y mantenerlo idealmente para siempre.

La junta anual de accionistas de Berkshire Hathaway celebrada a principios de mayo fue la primera para Buffett, de 93 años, desde que el vicepresidente Charlie Munger falleció el pasado noviembre a la edad de 99 años, y era evidente que el empresario estaba operando en una dinámica diferente sin su compañero cascarrabias que durante tanto tiempo complementó los largos discursos de Buffett con bromas mordaces y frases ingeniosas y sagaces. Buffett echaba claramente de menos la compañía de su amigo. En un momento dado, tras terminar de responder a una pregunta sobre la generación de energía eléctrica en Utah, Buffett se volvió instintivamente hacia su izquierda y dijo: «¿Charlie?». Charlie no estaba allí. La silla estaba ocupada por el sucesor ungido de Buffett, Greg Abel, presidente y consejero delegado de Berkshire Hathaway Energy, y vicepresidente de Operaciones no Relacionadas con Seguros desde 2018.

Forbes lleva informando sobre la magia bursátil de Buffett desde noviembre de 1969, cuando publicamos nuestro primer perfil sobre él, «Cómo Omaha vence a Wall Street.» En aquel momento, su Buffett Partnership tenía unos activos de 100 millones de dólares. Hoy, los activos de Berkshire Hathaway superan el billón de dólares.

La estrategia global de Buffett ha evolucionado a lo largo de los años, en gran parte gracias a los consejos que recibió de Munger. Buffett comenzó su carrera como inversor de acciones de oferta de Graham y Dodd, pero más recientemente sus grandes éxitos han venido de poseer franquicias duraderas a precios razonables. Las enormes posiciones de Berkshire Hathaway en empresas emblemáticas como Coca-Cola (KO), American Express (AXP) y Apple (AAPL), así como en empresas de su propiedad como GEICO, han sido los principales motores de las seis décadas de éxito inversor de Berkshire.

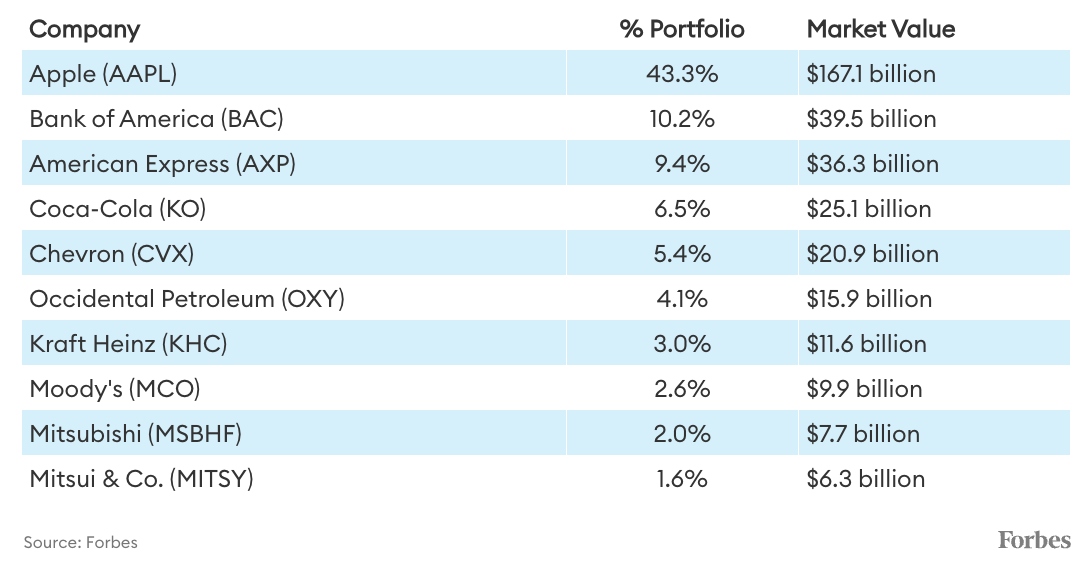

Las 10 principales acciones de Berkshire Hathaway

En la reunión anual de este año, los comentarios de Buffett sobre algunas de sus mayores posiciones revelaron hasta qué punto utiliza la psicología del comportamiento para guiar muchas de sus posiciones. Dados sus años de experiencia, gran parte de ello es intuitivo.

La evaluación de los niveles generales de miedo y codicia entre los inversores siempre ha guiado la inversión en valor en Berkshire Hathaway. En 1964, Buffett compró acciones de American Express después de que una de las empresas que financiaba fuera descubierta traficando con aceite fraudulento para ensaladas. El miedo hizo caer las acciones de Amex más de un 50%, pero más tarde se recuperaron y subieron cuando el miedo se disipó. Berkshire Hathaway aún posee acciones de American Express, por valor de más de 36.000 millones de dólares, con una rentabilidad de nada menos que el 25.966% en los últimos cincuenta años. La inversión de 5.000 millones de dólares de Buffett en Goldman Sachs en el punto álgido de la crisis financiera de 2008 es otro ejemplo de su aprovechamiento de los extremos en el comportamiento de los inversores para obtener beneficios.

A continuación reproducimos algunos de los aspectos más destacados de la junta de accionistas de Berkshire Hathaway celebrada en Omaha en 2024, con especial atención a cómo la psicología del comportamiento pesa en algunas de sus mayores participaciones, como Apple, que ahora representa el 43,3% de la cartera de acciones de Berkshire, que asciende a 336.900 millones de dólares.

Con los años, Buffett y Munger se han convertido en expertos en valorar el poder de las preferencias de los consumidores. Buffett abordó la importancia de la psicología con ejemplos de cómo ha utilizado esos conocimientos para tomar decisiones de inversión.

Buffett (B). La gente ha especulado sobre cómo he decidido realmente poner un montón de dinero en Apple. Una cosa sobre la que Charlie y yo aprendimos mucho fue sobre el comportamiento del consumidor. Eso no significaba que pensáramos que podíamos dirigir una tienda de muebles o cualquier otra cosa, pero aprendimos mucho cuando compramos una cadena de muebles en Baltimore. Rápidamente nos dimos cuenta de que era un error, pero cometer ese error nos hizo más inteligentes a la hora de pensar en cómo sería el proceso de asignación de capital y cómo se comportaría la gente en el futuro con los grandes almacenes y todo tipo de cosas en las que realmente no nos habríamos centrado. Así que aprendimos algo sobre el comportamiento del consumidor. No aprendimos a dirigir unos grandes almacenes.

El siguiente fue See’s Candies, que también fue un estudio del comportamiento del consumidor. No sabíamos cómo hacer caramelos. Había todo tipo de cosas que no sabíamos, pero hemos aprendido más sobre el comportamiento del consumidor a medida que avanzábamos. Ese tipo de antecedentes, de una manera muy general, nos llevó al estudio del comportamiento del consumidor en términos de los productos de Apple.

Creo que los psicólogos lo llaman «masa aperceptiva». Hay algo que surge a partir de un montón de observaciones que has hecho y de conocimientos que tienes, y cristaliza tu pensamiento en acción, una gran acción en el caso de Apple. Supongo que mi mente alcanzó la masa aperceptiva, de la que realmente no sé nada, pero conozco el fenómeno cuando lo experimento.

Tal vez he utilizado este ejemplo antes, pero si hablas con la mayoría de la gente, si tienen un iPhone y tienen un segundo coche, el segundo coche les costó 30.000 o 35.000 dólares, y se les dijo que nunca podrían tener el iPhone de nuevo, o que nunca podrían tener el segundo coche de nuevo. Ahora, la gente no piensa en sus compras de esa manera, pero yo pienso en su comportamiento, y así decidimos sin saber.

Yo no lo sé. Puede haber un pequeño tipo dentro del iPhone o algo así. No tengo ni idea de cómo funciona, pero sé lo que significa. Sé lo que significa para la gente, y sé cómo lo usan, y creo que sé lo suficiente sobre el comportamiento del consumidor para saber que es uno de los grandes productos, tal vez el mejor producto de todos los tiempos, y el valor que ofrece es increíble.

De hecho, lo vi con GEICO cuando fui allí en 1950. No sabía exactamente lo que estaba viendo, pero (el director general de GEICO) Lorimer Davidson, un sábado, en cuatro horas, me enseñó lo suficiente sobre lo que era el seguro de automóvil. Sabía lo que era un coche y lo que pasaba por la cabeza de la gente. Sabía que no les gustaba comprarlo, pero sabía que no podían conducir sin él, así que fue bastante interesante. Entonces él llenó todos los espacios en blanco de mi mente mientras estaba allí sentado ese sábado por la tarde. Si puedes ofrecer a alguien un buen producto, más barato que el otro, y todo el mundo tiene que comprarlo, y es un gran negocio, es muy atractivo estar en él.

Ninguna empresa apenas hace negocios en todo el mundo como Coca-Cola. Quiero decir, son el refresco preferido en algo así como 170 o 180 de 200 países. Son aproximaciones de hace unos años, pero ese grado de aceptación en todo el mundo es extraordinario.

Becky Quick, de CNBC, señaló que el reciente informe trimestral de Berkshire mostraba que había vendido 115 millones de acciones de Apple. Quick transmitió entonces esta pregunta de un accionista malasio de 27 años: «El año pasado mencionaste que Coca-Cola y American Express eran las dos posiciones de propiedad parcial de larga duración de Berkshire, y dedicaste algún tiempo a hablar de las virtudes de estos dos maravillosos negocios. En su reciente carta a los accionistas, he observado que ha excluido a Apple de este grupo de empresas. Ha cambiado su opinión o la de su gestor de inversiones sobre la economía del negocio de Apple o su atractivo como inversión desde que Berkshire invirtió por primera vez en 2016?»

B. No, pero hemos vendido acciones, y diría que a finales de año, pensaría que es extremadamente probable que Apple sea la mayor tenencia de acciones ordinarias que tenemos ahora. Charlie y yo consideramos las acciones ordinarias como negocios, así que cuando poseemos un Dairy Queen o lo que sea, lo consideramos un negocio. Cuando tenemos Coca-Cola o American Express, las vemos como negocios.

Ahora bien, hay diferencias en los impuestos y un montón de cosas, pero en términos de desplegar su dinero, siempre vemos cada acción como un negocio, y no tenemos ninguna manera y no hay ningún intento de predecir los mercados.

Me interesé muy pronto por las acciones y me fascinaron. No perdía el tiempo, porque leía todos los libros posibles y todo lo demás. Finalmente, cogí un ejemplar del Intelligent Investor de Lincoln (Nebraska), y decía, de forma mucho más elocuente de lo que yo pueda decirlo: Si ves las acciones como un negocio y tratas al mercado como algo que no está ahí para instruirte, sino que está ahí para servirte, te irá mucho mejor con el tiempo que si tratas de tomar gráficos y escuchar a la gente hablar de medias móviles y mirar los pronunciamientos y todo ese tipo de cosas. Eso tenía mucho sentido para mí entonces, y ha cambiado con los años, pero el principio básico fue expuesto por Ben Graham en ese libro, que compré por un par de dólares. Luego vino Charlie y me dijo cómo ponerlo en práctica aún mejor, y esa es más o menos la historia de por qué somos dueños de American Express, que es un negocio maravilloso. Somos dueños de Coca-Cola, que es un negocio maravilloso, y somos dueños de Apple, que es un negocio aún mejor.

A menos que ocurra algo realmente extraordinario, seremos propietarios de Apple, American Express y Coca-Cola cuando (el Vicepresidente de Berkshire Hathaway) Greg (Abel) asuma este lugar. Tendremos Apple como nuestra mayor inversión, pero no me importa en absoluto, en las condiciones actuales, construir la posición de efectivo. Creo que cuando miro la alternativa de lo que está disponible, los mercados de renta variable, y miro la composición de lo que está pasando en el mundo, lo encontramos bastante atractivo».

Buffett añadió que parte de la motivación para recortar las participaciones de Berkshire en Apple era lo que él ve como tipos impositivos corporativos históricamente bajos.

B. Casi todo el mundo que conozco presta mucha atención a no pagar impuestos, y creo que deberían, pero no nos importa pagar impuestos en Berkshire, y estamos pagando una tasa federal del 21% sobre las ganancias que estamos tomando en Apple. Esa tasa era del 35% no hace mucho tiempo, y ha sido del 52% en el pasado cuando he estado operando. El gobierno federal posee una parte de las ganancias del negocio que hacemos. No son propietarios de los activos, pero sí de un porcentaje de los beneficios, y pueden cambiar ese porcentaje cualquier año. El porcentaje que han decretado actualmente es del 21%.

Yo diría que con las políticas fiscales actuales algo tiene que ceder, y creo que es bastante probable que suban los impuestos. Si el gobierno quiere tomar una parte mayor de tus ingresos, o de los míos o de los de Berkshire, puede hacerlo, y puede que algún día decida que no quiere que el déficit fiscal sea tan grande –porque eso tiene algunas consecuencias importantes, y puede que no quiera disminuir mucho el gasto– y puede que decida que tomará un porcentaje mayor de lo que ganamos y que lo pagaremos.

En Berkshire siempre esperamos pagar impuestos federales sobre la renta sustanciales. Creemos que es lo apropiado. Si enviamos un cheque como hicimos el año pasado, enviamos más de 5.000 millones de dólares al gobierno federal de Estados Unidos, y si otras 800 empresas hubieran hecho lo mismo, ninguna otra persona en Estados Unidos habría tenido que pagar ni un céntimo de impuestos federales, ni impuestos sobre la renta, ni impuestos de la Seguridad Social, ni impuestos sobre el patrimonio. No me molesta lo más mínimo extender ese cheque. Realmente espero, con todo lo que Estados Unidos ha hecho por todos ustedes, que no les moleste que lo hagamos, y si lo hago al 21% este año y lo hacemos a un porcentaje más alto más adelante, no creo que realmente les moleste el hecho de que hayamos vendido un poco de Apple este año.

Berkshire Hathaway tiene 189.000 millones de dólares en efectivo y valores a corto plazo que podrían invertirse en acciones. Se le preguntó a Buffett por qué no ha estado desplegando su enorme montón de capital disponible en compras de acciones.

B. No creo que nadie sentado a esta mesa tenga ni idea de cómo utilizarlo eficazmente y, por lo tanto, no lo utilizamos. No lo utilizamos ahora al 5,4% (tipos del Tesoro a corto plazo), pero no lo utilizaríamos si estuviera al 1%. No se lo digan a la Reserva Federal.

Sólo hacemos swing en los lanzamientos que nos gustan. Es cierto que en algún lugar como Japón, si la empresa hubiera tenido un negocio de 30.000 o 40.000 millones de dólares, habríamos tenido grandes rendimientos de capital. Si viera uno de esas ahora, lo haría por Berkshire. No es que me haya puesto en huelga de hambre o algo así. Es sólo que las cosas no son atractivas. Hay ciertas maneras de que eso cambie, y veremos si lo hacen.

El mercado bursátil chino ha estado en contracción. En los últimos tres años, el índice FTSE China 50 ha obtenido una rentabilidad del -36%. Se le preguntó a Buffett sobre su interés por invertir en empresas con sede en China y Hong Kong, y afirmó su creencia de que las empresas estadounidenses ofrecen una amplia exposición internacional.

B. Nuestras principales inversiones estarán siempre en Estados Unidos. American Express hace negocios en todo el mundo, y ninguna empresa hace negocios en todo el mundo como Coca-Cola. Su grado de aceptación en todo el mundo es, creo, casi inigualable.

Nos comprometimos en Japón hace cinco años, y eso fue extraordinariamente convincente. [En 2020 Berkshire reveló que poseía participaciones en cinco grandes empresas comerciales japonesas: Sumitomo, Mitsubishi, Mitsui, Itochu y Marubeni]. Las compramos tan rápido como pudimos. Pasamos un año y conseguimos un pequeño porcentaje de nuestros activos en cinco empresas muy grandes, pero no nos encontrarán haciendo muchas inversiones fuera de Estados Unidos, aunque participamos a través de estas otras empresas en la economía mundial.

Entiendo las reglas de Estados Unidos, sus debilidades, sus fortalezas, lo que sea. No tengo la misma sensación de las economías en general en todo el mundo. No capto muy bien otras culturas, y la suerte es que no tengo que hacerlo, porque no vivo en un pequeño país que no tiene una gran economía. Ya estoy en una economía que, después de empezar con la mitad de la población mundial, ha terminado con más del 20% de la producción mundial en un periodo de tiempo asombrosamente corto.

Estaremos orientados hacia Estados Unidos. Si hacemos algo realmente grande, es muy probable que sea en Estados Unidos. Soy consciente de lo que ocurre en la mayoría de los mercados, pero creo que es poco probable que hagamos grandes compromisos en casi cualquier país que se pueda nombrar, aunque no lo descartamos del todo. Me siento muy bien con nuestra posición en Japón, pero creemos que es menos probable que cometamos errores verdaderamente importantes en Estados Unidos que en muchos otros países.

A Buffett le preguntaron cómo afectará la aparición de la inteligencia artificial generativa al mundo de la inversión y a la vida humana en general. Comparó la IA con el desarrollo de la bomba atómica.

B. No sé nada sobre la inteligencia artificial (IA), pero eso no significa que niegue su existencia o su importancia ni nada por el estilo. El año pasado dije que dejamos salir un genio de la botella cuando desarrollamos las armas nucleares, y ese genio ha estado haciendo cosas terribles últimamente. El poder de ese genio es lo que más miedo me da, y luego no conozco ninguna forma de volver a meter al genio en la botella. La IA es algo parecido.

Está a medio camino de salir de la botella, y es enormemente importante, y alguien lo va a hacer. Puede que deseemos no haber visto nunca a ese genio, o que haga cosas maravillosas. Desde luego, yo no soy la persona que puede evaluar eso, y probablemente no habría sido la persona que podría haberlo evaluado durante la Segunda Guerra Mundial, cuando probamos una bomba de 20.000 toneladas que considerábamos absolutamente necesaria para Estados Unidos y que realmente salvaría vidas a largo plazo. También tuvimos a Edmund Teller, creo que fue, en un paralelismo con Einstein, diciendo que con esta prueba se podría incendiar la atmósfera de tal manera que la civilización no continuara. Decidimos dejar salir al genio de la botella, y se cumplió el objetivo inmediato, pero si va a cambiar el futuro de la sociedad, lo averiguaremos más adelante.

Ahora, IA, he tenido una experiencia que me pone un poco nervioso. Hace poco, vi una imagen delante de mis ojos en la pantalla, y era yo y era mi voz y llevaba el tipo de ropa que llevo, y mi mujer o mi hija no habrían sido capaces de detectar ninguna diferencia, pero estaba transmitiendo un mensaje que de ninguna manera procedía de mí. Así que cuando piensas en el potencial para estafar a la gente, si puedes reproducir imágenes que ni siquiera puedo distinguir, que digan, necesito dinero, ya sabes, es tu hija, acabo de tener un accidente de coche, necesito 50.000 dólares transferidos, la estafa siempre ha sido parte de la escena americana, pero esto me haría estar interesado, si estuviera interesado en invertir en estafa. Será la industria en crecimiento de todos los tiempos. Obviamente, la IA también tiene potencial para cosas buenas, pero no tengo ningún consejo sobre cómo la maneja el mundo porque no creo que sepamos cómo manejar lo que hicimos con el genio nuclear. Sí creo, como alguien que no entiende nada de esto, que tiene un enorme potencial para el bien y un enorme potencial para el mal. Pero no sé cómo se va a desarrollar.

El momento en el que Buffett parecía más ahogado por la emoción fue cuando un joven accionista le preguntó: «Si tuvieras un día más con Charlie, ¿qué harías con él?».

B. Bueno, es algo interesante porque, en efecto, tuve un día más. Quiero decir, no era un día completo ni nada, pero siempre vivíamos de una manera en la que estábamos contentos con lo que hacíamos cada día. A Charlie le gustaba aprender. Le gustaba una gran variedad de cosas, así que era mucho más abierto que yo, pero yo no tenía ningún gran deseo de ser tan abierto como él, y él no tenía ningún gran deseo de ser tan cerrado como yo.

Nos divertíamos mucho haciendo cualquier cosa, ya sabes, jugábamos al golf y al tenis juntos, lo hacíamos todo juntos. Esto te puede parecer interesante. Nos divertíamos tanto, quizá incluso más hasta cierto punto, con las cosas que fracasaban, porque entonces sí que teníamos que trabajar y esforzarnos para salir de ellas. En cierto sentido, es más divertido tener a alguien que sea tu socio para cavar tu salida de una trinchera que simplemente sentarte allí y observar una idea que tuviste hace diez años y que continuamente produce más y más ganancias.

Él realmente me engañó, sin embargo. Se fue a 99,9 años. Quiero decir, si usted elige dos tipos, ya sabes, él dijo públicamente que nunca hizo un día de ejercicio, excepto cuando era necesario en el ejército. Nunca pensó en lo que comía. Charlie estaba interesado en más cosas que yo, pero nunca tuvimos dudas sobre la otra persona, punto. Así que, si hubiera tenido otro día con él, probablemente habríamos hecho lo mismo que hacíamos antes, y no habríamos querido otro.

Hay una gran ventaja en no saber cuándo vas a irte, qué día vas a morir, y Charlie siempre decía: dime dónde voy a morir para que nunca vaya allí. Bueno, la verdad es que él iba a todas partes con su mente, y por lo tanto no sólo estaba interesado en el mundo a los 99 años, sino que el mundo estaba interesado en él. Todos querían conocer a Charlie, y Charlie estaba encantado de hablar con ellos. La única persona en la que podía pensar así era el Dalai Lama. No sé si tenían mucho más en común, pero Charlie vivió su vida como quería y pudo decir lo que quería decir. Le encantaba tener un podio.

No recuerdo que se enfadara conmigo ni que yo me enfadara con él. Simplemente no ocurría. Llamarle era divertido cuando las tarifas de larga distancia eran altas, y solíamos hablar a diario durante largos periodos. Seguíamos aprendiendo y nos gustaba aprender juntos, pero, ya sabes, tendíamos a ser un poco más listos porque, con el paso de los años, teníamos nuestros errores y otras cosas en las que aprendíamos algo. El hecho de que él y yo estuviéramos en la misma onda en ese sentido significaba que el mundo seguía siendo un lugar muy interesante para nosotros cuando él llegó a los 99 y yo a los 93 años.

A veces la gente me decía a mí o a Charlie en una de estas reuniones, si sólo pudieras almorzar con una persona que haya vivido en los últimos 2.000 años más o menos, ¿con quién te gustaría hacerlo? Charlie dice, ya los he conocido a todos, porque leyó todos los libros. Quiero decir, eliminó todos los problemas de ir a restaurantes para conocerlos. Simplemente leyó un libro y conoció a Ben Franklin. No tuvo que ir a comer con él ni nada por el estilo.

Es una pregunta interesante. Lo que probablemente deberías preguntarte es con quién te gustaría empezar a pasar el último día de tu vida, y entonces buscar la manera de empezar a conocerlo, o hacerlo mañana, y conocerlo tan a menudo como puedas, porque ¿por qué esperar hasta el último día? Y no te molestes con los demás.

Buffett ha creado asombrosas sumas de riqueza no sólo para sí mismo, sino también para miles de accionistas de Berkshire Hathaway. El empresario se ha comprometido a donar sus riquezas a obras de caridad y ha permitido a los inversores de Berkshire hacer grandes donaciones a causas benéficas. Un cortometraje muestra cómo la Dra. Ruth Gottesman canjeó mil millones de dólares en acciones de Berkshire para que la Facultad de Medicina Albert Einstein tuviera matrícula gratuita a perpetuidad.

B. Puede que tenga más ceros, pero es el prototipo de muchos accionistas de Berkshire Hathaway. Ruth Gottesman dio mil millones de dólares a Albert Einstein para que cuidara de todos nosotros, y por eso Charlie y yo nos hemos divertido tanto dirigiendo Berkshire.

Hay todo tipo de empresas públicas ricas en toda América, y ciertamente hay casos en los que en una familia, alguien ha ganado una gran cantidad de dinero y lo dedica a la filantropía, o gran parte de él a la filantropía, como la familia Walton en Walmart, y ciertamente Bill Gates hizo lo mismo en Microsoft. Lo que es inusual en Berkshire es el número muy significativo de accionistas de Berkshire en todo Estados Unidos que han contribuido con cien millones de dólares o más a sus organizaciones benéficas locales, por lo general sin que la gente lo sepa. Creo que son muchos múltiplos de cualquier otra empresa pública en el país.

No creo que encuentres ninguna empresa en la que un grupo de accionistas sin parentesco entre sí haya hecho algo parecido a lo que hizo Ruth hace unas semanas, simplemente para intercambiar un trocito de papel que han tenido durante cinco décadas, y ellos mismos han vivido bien. No han negado nada a su familia, pero no sienten que tengan que crear una dinastía ni nada parecido, y lo devuelven a la sociedad, y muchos lo hacen de forma anónima. Lo hacen en muchos estados.

Hemos tenido un número muy importante de personas, y hay más por venir. Obviamente, tuvieron que ser personas que llegaron pronto, o sus padres, o sus abuelos, pero todos han vivido bien. No se han negado nada a sí mismos. Tienen segundas residencias, y la gente los conocía en la comunidad, pero han utilizado lo que lograron y lo que ahorraron. Se han negado a sí mismos el consumo. Eso es lo que son los ahorros, consumo diferido.

En cierto modo, te devuelve la fe en la humanidad, que la gente aplace su propio consumo dentro de una familia durante décadas y décadas, y que luego puedan hacer algo, y lo harán. Creo que puede acabar siendo que 150 personas se dediquen a vidas diferentes y que personas talentosas y diversas puedan hacer realidad su sueño de ser médicos y no tengan que contraer deudas increíbles para conseguirlo, o lo que sea. Sois un grupo de accionistas único entre las empresas públicas, que yo sepa, por la forma en que habéis aplazado vuestro propio consumo mientras vivíais bien para ayudar a otras personas. Lleva muchos años, pero puede llegar a ser algo muy sustancial. Lo que Ruth hizo fue mirar un pequeño trozo de papel que en realidad era un cheque de reclamación sobre la producción de otros en el futuro. Dijo que en lugar de que el producto fuera para ella, el producto sería para un flujo continuo de personas, durante décadas y décadas y décadas por venir.

Muchas, muchas gracias por venir, y no sólo espero que usted venga el año que viene, sino que espero venir yo el año que viene.

*John Dobosz, editor de Forbes Dividend Investor, Forbes Billionaire Investor y Forbes Premium Income Report.