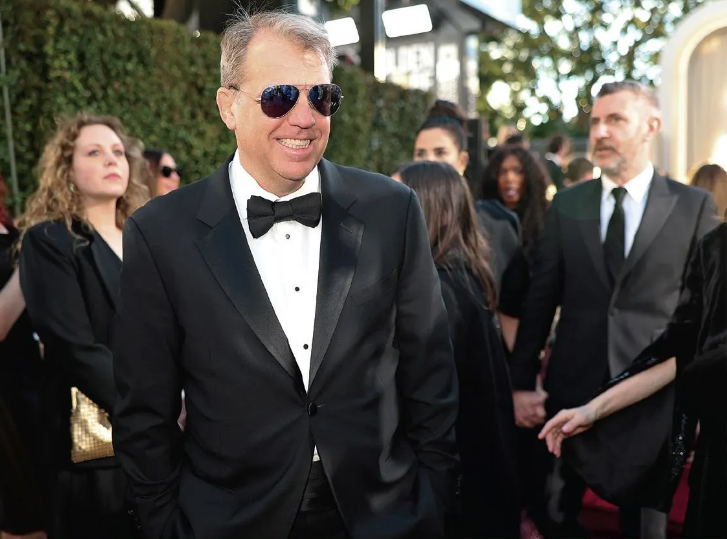

Acaba de ponerse el sol antes de uno de los mayores acontecimientos de Hollywood –la 81 edición de los Globos de Oro– y el inversor multimillonario Todd Boehly, de cincuenta años, cofundador y consejero delegado de Eldridge Industries, con un patrimonio de 70.000 millones de dólares, se dirige al lugar del evento. Vestido con un jersey negro y unos vaqueros, se salta la alfombra roja y pasa por delante de los guardias de seguridad camino del salón de baile internacional del Beverly Hilton, donde le espera el equipo de Dick Clark Productions.

En el interior, veinte cámaras de vídeo y una serie de focos están estratégicamente colocados para poder enfocar rápidamente los rostros de los asistentes más destacados de la noche, cuyos nombres aparecen en grandes cartulinas blancas colocadas alrededor de las mesas del banquete. Taylor Swift está en el centro a la derecha. Oprah Winfrey, Steven Spielberg y Bradley Cooper están a la izquierda del escenario principal, mientras que Pedro Pascal y Timothée Chalamet están sentados a su derecha. En el escenario, una Kate Beckinsale sin cartulina luce unas brillantes zapatillas de plataforma mientras ensaya sus frases de presentadora con Don Cheadle.

Boehly parece ajeno al bullicio mientras un empleado repasa los detalles de la agenda de la noche siguiente. Un estridente timbre de su teléfono le interrumpe: un importante actor y productor está enfadado por la mesa que le han asignado.

Con su pelo rubio canoso peinado hacia un lado, Boehly hace una pausa y levanta la vista. «Tengo equipos que se ocupan de estas cosas», dice, restando importancia a la microcrisis. «Hollywood se está preguntando cuál es el futuro ahora mismo. En todo caso, esto es una buena señal de que estamos en el camino de vuelta».

Si el multimillonario inversor en bonos reconvertido en magnate de Hollywood siente alguna presión en estos momentos, sería comprensible. En 2021, los Globos de Oro fueron investigados por corrupción y falta de miembros negros con derecho a voto en su propiedad, la asociación sin ánimo de lucro Hollywood Foreign Press Association (HFPA). Tinseltown boicoteó la entrega de premios, Tom Cruise devolvió sus trofeos y el programa pasó 2022 fuera de antena. En enero de 2023, regresó a la NBC para un periodo de prueba de un año que arrojó unos decepcionantes 6,3 millones de espectadores, por debajo de los 18,4 millones de 2020, según Nielsen.

Durante el embrollo, las maniobras de Boehly fueron magistrales. Con la popularidad de los Globos por los suelos y los actores y guionistas de Hollywood en huelga, se puso en modo inversor en apuros.

En 2021, fue nombrado director general interino de la HFPA y dirigió una reestructuración que transfirió la propiedad intelectual de los Globos a una entidad con ánimo de lucro. Su holding, Eldridge Industries, ya poseía una parte de la productora del programa, Dick Clark Productions, a la que más tarde se unió Penske Media. En junio de 2023, seis meses antes de la siguiente entrega de premios, Boehly y Penske adquirieron los Globos en su totalidad. Bajo la dirección de Jay Penske vendieron los derechos audiovisuales a CBS y Paramount+ durante seis años.

A pesar de los chistes del presentador Jo Koy, Nielsen informó de que los Globos de Oro 2024, emitidos el pasado siete de enero, obtuvieron 9,5 millones de espectadores, un 51% más que el año pasado. El crecimiento incremental fue lo suficientemente bueno para Boehly, cuyas participaciones en Eldridge también incluyen la distribuidora y productora de películas ganadora del Oscar A24, que se llevó a casa tres Globos esa noche por Beef, una miniserie de Netflix protagonizada por Ali Wong.

Desde que fundó Eldridge en 2015, Boehly ha amasado un tesoro de más de cien empresas, incluidas muchas de entretenimiento y deportes, por valor de 10.000 millones de dólares. Entre ellas: el sitio de apuestas DraftKings, Dick Clark’s Rockin’ Eve, el catálogo de canciones de Bruce Springsteen, el Beverly Hilton, el unicornio fintech Stash y Los Angeles Dodgers. A través de una entidad separada, BlueCo, Boehly forma parte de un grupo que compró el Chelsea FC, el club de fútbol británico, al oligarca ruso Roman Abramovich por 3.000 millones de dólares en 2022. Forbes calcula que el patrimonio neto de Boehly es de 6.100 millones de dólares, lo que supone un aumento de 1.600 millones desde 2022.

A medida que su imperio se expande y se llena de estrellas y deportistas famosos, Boehly siempre tiene presente Topeka, Kansas. Es la sede de Security Benefit Life, especialista en rentas vitalicias por valor de 52.000 millones de dólares, que proporciona el efectivo para el crecimiento de Eldridge. Al igual que Warren Buffett, Boehly utiliza la liquidez de la aseguradora para comprar activos.

Pero a diferencia de Buffett, que prefiere negocios mundanos como las paradas de camiones y el ketchup, Boehly ha aplicado la fórmula a sectores más brillantes. El dinero no siempre puede comprar victorias, como está aprendiendo después de dos años nefastos como propietario del Chelsea FC, pero puede comprar ojos en una pantalla, que es sobre todo lo que importa después de haber vendido los derechos de los medios de comunicación y el objetivo final es generar el tipo de ingresos que permite a los titulares de rentas vitalicias de jubilación dormir tranquilos por la noche.

«Siempre he creído que el mundo no entiende las finanzas estructuradas», dice Boehly. «Una de las grandes cosas de ser prestamista es que tienes un asiento en primera fila para un montón de industrias diferentes».

Todd Boehly tiene una pesadilla recurrente de sus días en el equipo de lucha libre del instituto Landon School de Bethesda, Maryland. Una vez, en su penúltimo año de instituto, perdió su categoría de peso de 140 libras antes de un partido por menos de una libra, y su entrenador procedió a gritarle. Décadas después, revive el trauma varias noches al año.

«Es una forma muy grande de decepcionar a tu equipo», recuerda Boehly. «La lucha libre es muy empresarial. Eres todo tú. No hay donde esconderse».

Como forastero que intenta abrirse camino en el mundo del capital privado, las lecciones de la Landon School le han servido a Boehly. Se graduó en 1996 en William & Mary, especializándose en finanzas, pero sin conexiones con Wall Street (su padre era ingeniero y su madre profesora de primaria), siguió el consejo de su profesor de geometría del instituto y se fue a la London School of Economics para cursar el último año en el extranjero. Tras obtener un visado especial que le permitía trabajar mientras estudiaba, consiguió unas prácticas en el departamento de derivados de crédito de Citibank, que entonces estaba estancado. Ese añadido a su currículum le bastó para conseguir un empleo al graduarse en CS First Boston en Nueva York, trabajando como analista de estructuración de obligaciones de préstamos garantizados (CLO).

«Me sentaba en la mesa de financiación apalancada, justo en medio de todos los vendedores y operadores, y aprendí un montón», dice Boehly. «Me estimulaba muchísimo». Después de que la mayoría de sus jefes se marcharan a Bear Stearns en 1997, Boehly empezó a modelar y estructurar CLO de alto rendimiento a la edad de 23 años. De First Boston, Boehly pasó en 1999 a J.H. Whitney, empresa de capital riesgo, donde entabló relación con el futuro multimillonario Mark Walter, cofundador de Guggenheim Partners. Mientras trabajaba en Whitney, Boehly ayudó a Walter a reestructurar 600 millones de dólares de obligaciones de bonos garantizados de Guggenheim, que contenían bonos basura casi sin valor de empresas emergentes de telecomunicaciones durante el estallido de la burbuja de las puntocom.

Walter quedó tan impresionado por Boehly que, en 2001, financió la compra por parte del joven banquero del negocio crediticio de Whitney, de 1.500 millones de dólares, integrándolo en Guggenheim, y le puso al frente de su cartera de bonos corporativos. Boehly no tardó en darse cuenta de que uno de los mayores clientes de seguros de Guggenheim tenía bonos de Enron. Así que, durante el otoño de 2001, investigó a fondo la información financiera de Enron. «Construí un modelo para entender lo que estaba impulsando su negocio», dice. «Estaban vendiendo todos sus activos duros… comerciando con fibra y metiéndose en estos negocios que no estaban en absoluto probados».

Al darse cuenta de que, desprovista de activos, Enron dependía por completo de la beneficencia de los mercados de capitales, Boehly recomendó inmediatamente vender los bonos de Enron. Sin embargo, el cliente de seguros de Guggenheim, que tenía su sede en Texas como Enron, se negó a vender. Al principio, el cliente parecía tener razón. Justo antes de Acción de Gracias, Enron recibió una oferta de compra de 8.000 millones de dólares de Dynegy, lo que hizo que sus bonos subieran de 90 a 97 céntimos por dólar. El consejero delegado de la aseguradora no tardó en llamar a Boehly para decirle que estaba equivocado. Pero Boehly confió en su análisis y le aconsejó que volviera a vender. Un mes después, Enron estaba en quiebra y los bonos cotizaban a 20 centavos.

En los quince años siguientes, Boehly aumentó la cartera de crédito de Guggenheim hasta los 60.000 millones de dólares y asumió la responsabilidad de su negocio de gestión de activos, que adquirió Security Benefit Life, Dick Clark Productions y una participación en los Dodgers. En 2011 fue nombrado presidente.

«Todd encarna en muchos sentidos la creatividad que tuvo Steve Ross al construir Time Warner o la que tuvo John Malone al construir TCI y Liberty», dice Michael Milken, el multimillonario rey de los bonos basura de los años 80 y cliente de Guggenheim Partners desde hace mucho tiempo.

En 2015, Boehly decidió independizarse. Guggenheim ya era un gran accionista de Security Benefit Life. Boehly, que entendía la fuerza y el poder de aprovechar los balances de las aseguradoras de vida, llegó a un acuerdo con Walter para comprar el resto de la aseguradora y algunos otros activos, incluida Dick Clark Productions.

Boehly invirtió unos 200 millones de su propio dinero y se puso en contacto con el multimillonario suizo Hansjörg Wyss, un antiguo cliente suyo en Credit Suisse que acababa de vender su empresa de implantes médicos a Johnson & Johnson por 20.000 millones de dólares. Wyss invirtió 550 millones de dólares. Boehly transfirió sus participaciones a un nuevo holding llamado Eldridge y se convirtió en el accionista mayoritario.

Al igual que Berkshire Hathaway de Warren Buffett, que obtiene grandes cantidades de capital de Geico, los seguros proporcionan el combustible para el imperio de Todd Boehly. Actualmente, Security Benefit Life tiene 52.000 millones de dólares en activos y, en 2023, sus ingresos de explotación, de 1.100 millones de dólares, aumentaron un 50%.

La mayoría de las compañías de seguros invierten las primas pagadas por los asegurados en bonos cotizados en bolsa, tratando de hacer coincidir sus pasivos a largo plazo con los valores que poseen. Un gran porcentaje de los activos de Security Benefit Life, por el contrario, son préstamos, arrendamientos y otras deudas estructuradas de las más de cien empresas en cartera de Boehly. Según las revelaciones de la SEC, al menos 21.000 millones de dólares de los 48.000 millones de dólares en activos de Security Benefit Life a finales de 2022 (los datos disponibles más recientes) estaban invertidos en «partes relacionadas». Esto incluye 334 millones de dólares en American Media Productions, que gestiona SportsNet LA, la red deportiva regional que emite los partidos de los Dodgers. American Media Productions fue creada por el nuevo grupo propietario del equipo, liderado por Walter y Boehly, poco después de que compraran los Dodgers en 2012.

Security Benefit Life también ha invertido 1.300 millones de dólares en Cain International, una empresa inmobiliaria con sede en Londres de la que Eldridge es copropietario. Cain posee activos por valor de 16.000 millones de dólares, entre ellos el Beverly Hilton y el Hotel Raffles de Boston. Otros miles de millones se han invertido en entidades asociadas a empresas de gestión de activos propiedad de Eldridge, como Maranon Capital, Panagram Structured Asset Management y Stonebriar Commercial Finance. La telaraña es un poco desconcertante. En total, los archivos de Security Benefit Life enumeran más de 1.500 entidades de «control común» a lo largo de treinta páginas, que van desde A24 Films y FlexJet, que vende participaciones en aviones privados, hasta Soul Train Cruise, con sede en Fort Lauderdale, Florida, y Thirteenth Floor Entertainment, propietaria de atracciones como Fear Farm, un «parque de atracciones embrujado» en Phoenix.

Como es natural, se pagan cientos de millones al año en comisiones entre empresas. ¿Por qué pagar a un banquero de inversiones o a un consultor de gestión cuando puedes mantenerlo todo en la familia Eldridge? De 2018 a 2022, Security Benefit Life pagó más de 550 millones de dólares en honorarios a Eldridge Business Services de Boehly por cosas como estrategia de inversión, generación de activos y desarrollo de nuevos productos.

«Tengo mucho más control… Los bonos que puedes comprar sentado en un asiento esperando a que te llame un banco de inversión son mucho menos atractivos que los que puedes salir, originar y crear», afirma Boehly. Eldridge obtuvo un dividendo de 350 millones de dólares de Security Benefit Life en 2023.

Boehly presume de estar menos apalancado que sus homólogos, con un ratio de activos sobre fondos propios de aproximadamente seis. «Si funcionas con mucho menos apalancamiento y, por tanto, con mucho más capital, tienes mucha más flexibilidad a la hora de gestionar los activos», afirma, y cita como ejemplo la compra en 2023 de derechos sobre la extinta bolsa de criptomonedas FTX, que cotizaban a 35 centavos de dólar. Gracias a la subida de los precios de las criptomonedas, ahora están a noventa céntimos.

Eldridge también fue uno de los primeros inversores en DraftKings, el conjunto de apuestas deportivas, comenzando con su ronda Serie C en diciembre de 2014, y lideró una ronda de cien millones de dólares en marzo de 2017. Eldridge ha obtenido ganancias de 498 millones de dólares en su inversión de 49 millones de dólares, y todavía posee una pequeña participación en las acciones, que se han triplicado desde el inicio de 2023.

«Tengo pasivos muy pegajosos y a largo plazo», dice Boehly de las rentas vitalicias que financian su compra de activos.

En ninguna parte ha sido más innovadora la matemática que subyace a la estrategia de Boehly impulsada por los seguros que en sus inversiones en deportes profesionales. Boehly, aficionado al béisbol de toda la vida que creció idolatrando a Cal Ripken Jr. de los Orioles de Baltimore, se interesó por los Dodgers después de que el equipo se declarara en quiebra en junio de 2011. El equipo pedía 150 millones de dólares para ayudar a cubrir los salarios de jugadores y empleados en medio de una fea disputa entre el entonces propietario Frank McCourt y la oficina de la liga. McCourt aceptó un proceso supervisado por un tribunal para vender la franquicia y sus derechos mediáticos ese noviembre.

Tras años de conceder préstamos a productoras, y con los derechos de los Dodgers sobre los medios de comunicación a punto de ser renegociados, Boehly sabía que parte del acuerdo estaba infravalorado. Mientras estaba en Guggenheim, se unió a Walter en una adquisición récord de 2.000 millones de dólares del equipo en 2012, con Boehly poseyendo una participación personal del 20% y otro 7% a través de Eldridge. Inmediatamente gastaron a manos llenas, fichando a estrellas de alto precio como Adrián González y Hanley Ramírez durante su primer verano como propietarios para conseguir más aficionados en los asientos y, lo que es más importante, que los vieran por televisión. En 2013, los Dodgers vendieron 25 años de derechos audiovisuales a Time Warner Cable por la escalofriante suma de 8.400 millones de dólares y crearon SportsNet LA para retransmitir los partidos.

«Como Time Warner, que ahora forma parte de Charter, era un crédito con grado de inversión, pudieron descontar los pagos… El valor actual de ese flujo de ingresos incremental se aproximaba al valor que pagaron por los Dodgers», afirma Milken. «Fue una operación que demostró creatividad, comprensión de la estructura de capital y de la mejor manera de financiar una empresa».

Ese dinero en efectivo ha ayudado a los Dodgers a construir un ganador consistente, haciendo once apariciones consecutivas en los playoffs desde 2013. En 2020, ganaron su primera Serie Mundial en tres décadas. Forbes valora ahora el equipo en 4.800 millones de dólares, un 140% más de lo que el grupo de Walter y Boehly pagó por él.

El contrato de diez años y 700 millones de dólares que los Dodgers desembolsaron en diciembre de 2023 por Shohei Ohtani fue el mayor de la historia en el deporte profesional estadounidense, pero hubo una trampa importante que ayudó a los Dodgers a enriquecerse aún más. Ohtani, que pasó sus primeros seis años jugando para Los Angels de Los Ángeles, acordó recibir de los Dodgers sólo dos millones de dólares por año durante los primeros diez años del contrato, aplazando 68 millones de dólares a cada año desde 2034 hasta 2043.

La mayor estrella del béisbol, actualmente envuelta en un escándalo de apuestas en el que está implicado su analista, ingresa más que suficiente dinero como para vivir cómodamente durante la próxima década, pero la estructura del contrato significa que su valor actual –utilizando la tasa de descuento del 4,4% de la MLB– es de «sólo» 46 millones de dólares al año. La estructura fue tan amigable para los Dodgers que el presidente de operaciones de béisbol Andrew Friedman dijo cuando se anunció el fichaje que él «no habría tenido las agallas para proponerlo».

«A Ohtani le importa mucho ganar y a nosotros nos importa mucho ganar, así que nuestra pasión y la suya se alinearon muy bien», dice Boehly, sabiendo lo ventajosa que es la estructura del acuerdo para su equipo, especialmente si la Reserva Federal no tiene éxito a la hora de domar la inflación.

El siguiente paso fue ganar una guerra de ofertas por el lanzador japonés Yoshinobu Yamamoto, firmándole un contrato de doce años y 325 millones de dólares a finales de 2023. El equipo de Goliaths será el villano de la próxima temporada, pero la historia proporciona una sacudida a un deporte que la necesita desesperadamente tras el récord de audiencia de las Series Mundiales del pasado otoño.

«El año pasado, una media de nueve millones de personas vieron los cinco partidos de las Series Mundiales. La rueda de prensa de Ohtani la vieron unos setenta millones de personas», señala Boehly. «Vendió más camisetas que Messi en las 48 horas posteriores al anuncio».

Diez años después de comprar su parte de los Dodgers, y un año después de adquirir una participación minoritaria en Los Ángeles Lakers en 2021, Boehly aprovechó una oportunidad única para añadir otra joya deportiva a su corona. Roman Abramovich, que se enfrentaba a las sanciones impuestas por el gobierno británico tras la invasión rusa de Ucrania en febrero de 2022, dijo que vendería su club de fútbol, el Chelsea FC, y que los ingresos netos se destinarían a una fundación en beneficio de las víctimas de la guerra.

Boehly quedó fascinado por el fútbol de la Premier League inglesa mientras trabajaba en negocios inmobiliarios en Londres a principios de la década de 2010. Jonathan Goldstein, antiguo responsable de Guggenheim en el sector inmobiliario europeo y ahora consejero delegado de Cain International, le enganchó. Hizo una oferta de casi 3.000 millones de dólares por el Chelsea que Abramovich rechazó en 2019, pero como un astuto inversor buitre, se movió rápido tres años después. En mayo de 2022, el Chelsea anunció su venta a un grupo liderado por Boehly, Walter, Wyss y la firma de capital riesgo Clearlake Capital en una operación que valoraba el club en 3.100 millones de dólares.

«La Premier League se emite básicamente en todos los países del mundo. Creo que Corea del Norte y Rusia son los únicos que no la retransmiten», afirma Boehly. «Tiene una posición única en el reloj en Estados Unidos, porque los sábados por la mañana no hay mucha competencia».

El grupo de Boehly ha gastado más de 1.300 millones de dólares en atraer a jugadores estrella como Enzo Fernández y Moisés Caicedo al Chelsea, pero a diferencia de los Dodgers, el éxito no ha llegado. El Chelsea, que suele ser un eterno aspirante al título, terminó en 12ª posición en la Premier League en la temporada 2022-23, su peor clasificación en 29 años, y este año se encuentra en 11ª posición. Dos entrenadores fueron despedidos durante la primera temporada de Boehly en el cargo. El tabloide londinense The Sun calificó una humillante derrota el año pasado de DIABOEHLYCAL, y durante los partidos los aficionados rompen ocasionalmente en cánticos que describen vulgarmente a Boehly como una parte de la anatomía humana.

«Sólo tenemos que dejar que el proceso se desarrolle y darles tiempo para que pasen de ser increíbles jugadores individuales con grandes habilidades a integrarse en un equipo», afirma Boehly. «La buena noticia es que a la gente le importa mucho. Y la mala es que la gente se preocupa mucho. Eso hace que a veces se sientan frustrados con el equipo y los propietarios. Lo entiendo, pero tenemos que seguir manteniendo el rumbo».

No es que realmente importe. Todd Boehly lo ame o lo odie, sabe que mientras los aficionados acudan o lo sintonicen, sus accionistas cobrarán y sus miles de millones seguirán creciendo.