Cuando era apenas un adolescente, Christopher Tsai telefoneaba al venerado director ejecutivo de Bear Stearns, Ace Greenberg, para preguntarle por qué estaba comprando diferentes acciones como las del gigante de servicios petroleros Schlumberger. Greenberg administraba personalmente el dinero de algunos miembros de la familia de Tsai en ese momento, incluida una cuenta de custodia que los padres de Christopher habían abierto para él.

«Lo volvía loco: yo era el único chico de 16 años que lo llamaba y molestaba en su línea directa al parqué», recuerda Tsai, ahora de 48 años, hijo del titán de Wall Street Gerald Tsai, quien ayudó a construir Fidelity Investments en la década de 1960, luego se convirtió en el administrador de fondos más popular con su Fondo Manhattan y luego convirtió a American Can en la potencia financiera Primerica.

Ahora Christopher Tsai es un administrador, con un cuarto de siglo de experiencia a sus espaldas, y está teniendo un año increíble. Su cartera enfocada de 111 millones de dólares en acciones de crecimiento, en su mayoría de gran capitalización, ha subido un 49,5% (frente a poco menos del 19% del S&P 500) en lo que va del año, liderada por Tesla, Apple y Costco. Es un gran cambio con respecto a 2022, cuando su fondo bajó un 50%.

Tsai creció en Greenwich, Connecticut, a principios de la década de 1980, rodeada de setos bien podados, cenas elegantes y charlas sobre mercados y acuerdos. Su madre fue la segunda de las cuatro esposas de Tsai. Muchos de los amigos de su padre eran figuras importantes de Wall Street, entre ellos el hotelero y magnate del entretenimiento Laurence Tisch, Norman E. Alexander, que transformó una empresa de tintas de imprenta en el conglomerado aeroespacial Sequa, y Greenberg.

«Fui muy afortunado de estar rodeado de tantos directores ejecutivos interesantes y tener la oportunidad de aprender de ellos desde una edad muy temprana», recuerda Tsai sentado en las oficinas de Tsai Capital en Nueva York, que lanzó en 1997 con sólo 3 millones de dólares en su mayor parte dinero familiar.

Como era de esperar, Tsai desarrolló un interés en el mercado de valores antes de ser un adolescente, sabiendo entonces que quería administrar el dinero. Compró sus primeras acciones con los restos de sus ganancias de jardinería y se enganchó en cuanto vio que había obtenido un pequeño beneficio. «Regularmente iba corriendo a casa desde la escuela para leer la última edición de Value Line «, le dice a Forbes .

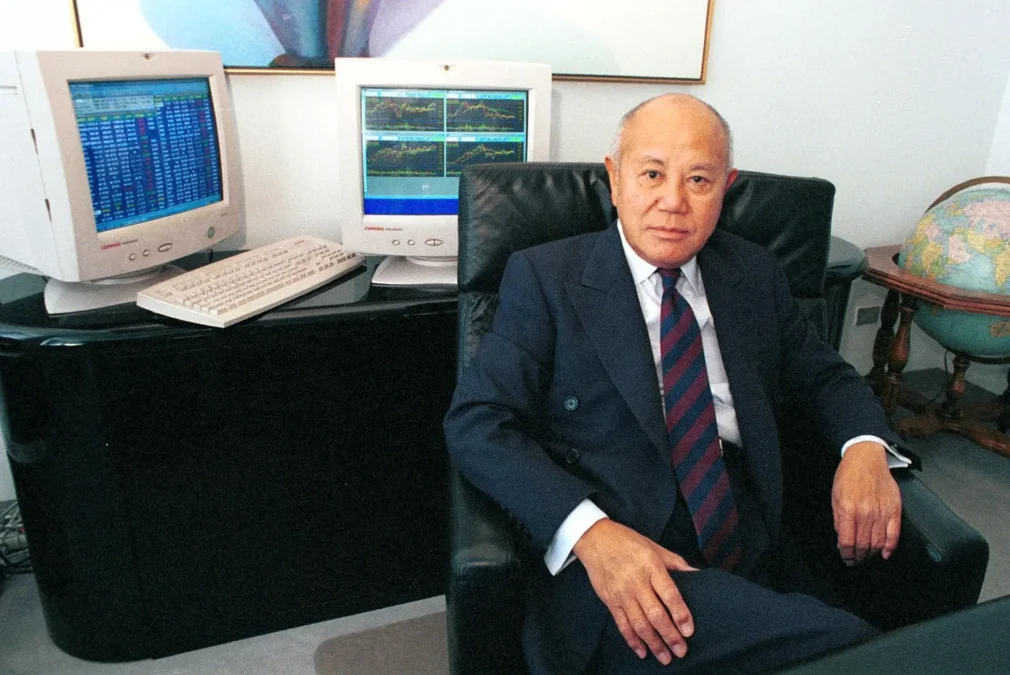

El padre de Christopher, Jerry Tsai, saltó a la fama trabajando para el gigante de fondos mutuos de Boston Fidelity en las décadas de 1950 y 1960, donde fue pionero en fondos de acciones de crecimiento dinámico. Se hizo famoso por comprar acciones populares como Xerox, IBM y Polaroid cuando el mercado se desmayó durante la crisis de los misiles cubanos en 1962. Ese año su Fidelity Capital Fund subió un 110% frente a aproximadamente un 33% del S&P 500. En 1966 dejó Fidelity para comenzar su propio fondo mutuo, el Fondo Manhattan, y rápidamente se convirtió en el fondo más grande de Wall Street, con unos 430 millones de dólares en activos en 1967. Más tarde se hizo conocido como un astuto negociador, dirigió American Can y se convirtió en el primer chino-estadounidense en encabezar un miembro del Dow Jones industrial. Finalmente fusionó American Can con el banco de inversión Smith Barney y creó Primerica. Tsai vendió Primerica al crédito comercial del multimillonario Sandy Weill por 1,8 mil millones de dólares.

La inversión viene de familia. Ruth Tsai, la abuela de Chris, fue la primera mujer en negociar acciones en la Bolsa de Valores de Shanghai, y encontró una oportunidad durante la Segunda Guerra Mundial. Christopher Tsai dice que se basó en la sabiduría de dos generaciones anteriores e incorporó muchas de esas ideas a su propia filosofía de inversión. “Mi padre era un hombre de tendencias; yo tengo una base mucho más fundamental”, dice Tsai.

Sin embargo, si nos fijamos en los recientes rendimientos aplastantes del mercado de Tsai, provienen principalmente de acciones de mega capitalización como Tesla, Apple y Costco, que residen firmemente en el campo del impulso. Tsai dice que su filosofía primordial es invertir en empresas de alta calidad que normalmente tienen pocos activos, tienen perspectivas de crecimiento a largo plazo y ventajas competitivas duraderas. “Un consejo de mi padre que destaca es: ‘siempre colócate con el viento a tu espalda‘”, dice Tsai. «Creo que eso significa posicionarse en el lado correcto del cambio; eso significa invertir en innovación, disrupción, tecnologías escalables y negocios dirigidos por líderes excelentes«.

Ese enfoque parece estar dando frutos este año, ya que su estrategia se está recuperando sólidamente de la crisis del año pasado. “Las valoraciones se han corregido a un nivel más normalizado después de haber sido excesivamente castigadas en 2022”, afirma Tsai.

En los últimos cinco años, su estrategia ha producido rendimientos anualizados del 12,3% después de comisiones, superando el rendimiento de aproximadamente 11% del S&P 500. Desde la creación de su fondo a largo plazo en 2000, ha obtenido un rendimiento del 7,6% neto de comisiones, frente al 6,9% del índice de referencia. Si se hubieran invertido 100.000 dólares en Tsai a partir de 2000, habrían crecido a 551.200 dólares, frente a los 471.300 dólares del S&P 500.

Cuando le dije a mi difunto padre: ‘Me dedicaré a la administración de dinero’, dijo: ‘Eso es genial, pero estás solo, necesitas construir el negocio por tu cuenta‘, recuerda Tsai.

Después de graduarse en Middlebury College en 1997, con especialización en filosofía y política internacional, Tsai se mudó a Manhattan y comenzó a construir su negocio poco a poco. Al principio, Tsai admite que hubo algo de prueba y error al dirigir su empresa desde su apartamento en el Upper East Side de Manhattan.

Por suerte, tenía experiencia de la que sacar provecho. En los veranos anteriores, ya había perfeccionado sus habilidades haciendo prácticas con los administradores de dinero veteranos Mario Gabelli y John A. Levin. Incluso en su adolescencia, Tsai había dado consejos de inversión y, a veces, administrado pequeñas cantidades de dinero para amigos de la familia.

Uno de esos “clientes” era el dueño de un restaurante chino en Greenwich; Tsai era un cliente habitual con su pedido de carne a la naranja de camino a casa desde el trabajo. Después de conocerse, el propietario le confió los ahorros de toda su vida, que ascendían a unos 400.000 dólares. “Afortunadamente, me fue muy bien con él: se convirtió en uno de mis primeros clientes después de que comencé mi empresa”, dice Tsai.

Hoy en día, los inversores de Tsai son predominantemente individuos y oficinas familiares de alto patrimonio, aunque Tsai también gestiona dinero para corporaciones y fundaciones benéficas, así como para algunos clientes minoristas con carteras modestas. “Al igual que nosotros, nuestros clientes tienen un horizonte temporal a largo plazo; en muchos casos estamos gestionando riqueza generacional”, afirma. «Entienden que normalmente podemos crear el mayor valor para ellos durante las ventas masivas del mercado y, por lo general, nos dan más potencia para actuar en esos momentos».

“Un consejo de mi padre que destaca es: ‘siempre colócate con el viento a tu espalda’”

Tsai cita una pareja algo extraña formada por el amante de los valores, el vicepresidente de Berkshire Hathaway, Charlie Munger, y el magnate de los fondos mutuos de acciones de crecimiento, Ron Baron, como dos de sus modelos a seguir en lo que respecta a la inversión. Por lo general, le gusta invertir en negocios rentables con un historial comprobado de asignación de capital, o aquellos que se encuentran en sus primeros puntos de inflexión. Un ejemplo es Mastercard (MA), de la que compró acciones casi inmediatamente después de su salida a bolsa en 2006. “Para mí estaba claro que la empresa era un duopolio junto con Visa… También estaba claro para mí que había mucho potencial para aumentar los márgenes y que el mundo estaba apenas en su infancia en su transición hacia una sociedad sin efectivo”, dice. En términos de fundamentos, se centró en la relación precio-beneficio de la empresa, que le pareció muy razonable en ese momento para una pista de crecimiento tan larga. Cuando Visa salió a bolsa más tarde, lo hizo con una valoración mucho más alta, señala. Tsai también recurre con frecuencia a su amplia red de contactos en Wall Street en un esfuerzo por probar su tesis de inversión.

«Trabajamos mucho desde el principio, esperamos una oportunidad, generalmente una liquidación del mercado, y luego hacemos un gran cambio», dice. Tsai posee sólo 21 empresas, en su mayoría de gran capitalización, lo que, según él, permite una diversificación suficiente para participar en diferentes áreas de la economía y al mismo tiempo mantener una cartera enfocada. «Partimos con la idea de que queremos ser dueños de estos negocios indefinidamente; eso nos obliga a elegir realmente».

Su principal participación es una participación de 35 millones de dólares en Tesla (TSLA) . Si bien Tsai había seguido al fabricante de vehículos eléctricos de Elon Musk durante muchos años, no consideró invertir hasta que la compañía se volvió rentable a fines de 2019. Tomó una posición inicial en Tesla en febrero siguiente y, cuando las acciones cayeron durante la crisis de Covid -Inducida por la caída del mercado-, continuó comprando en el camino hacia la baja.

Esa inversión se ha quintuplicado aproximadamente, afirma Tsai. Cita la enorme ventaja competitiva de la empresa, su cultura de innovación y su sólido historial de reinversión de capital, incluso en un entorno de tasas más altas. Las acciones de Tesla han estado en alza este año, más que duplicándose a finales de agosto. “Tesla tenía todas las características que buscamos en un negocio y Wall Street las malinterpretó (y aún lo sigue siendo)”, dice Tsai.

Otro holding importante, Costco (COST), que le gusta porque el minorista es un gran ejemplo de economías de escala, aprovechando su gran tamaño para mantener los costos bajos y trasladar los ahorros a los clientes. Tsai poseía poco más de 7.700 acciones de Costco a finales de junio, por un valor actual de alrededor de 4,1 millones de dólares.

Tesla y Apple, otro holding importante, también aprovechan su tamaño para reforzar la rentabilidad a largo plazo. Tsai compró por primera vez acciones de Apple con descuento después de que las acciones cayeran en 2016 y las ha conservado desde entonces; era la segunda participación más grande de Tsai por valor en dólares (aproximadamente 18 millones de dólares). La acción también ha sido otra fuerza impulsora detrás de los fuertes rendimientos de su estrategia en lo que va de 2023, con un aumento de más del 40% en lo que va de año.

Volviendo a su filosofía central de “estar en el lado correcto del cambio” cuando se trata de invertir, Tsai también ha estado comprando lo que él llama beneficiarios indirectos de la Inteligencia Artificial. «No le digo a nadie nada nuevo cuando digo que la IA se parece mucho a la nueva fiebre del oro de California, pero no fue el buscador de oro el que ganó dinero, sino las empresas que vendieron los picos y las palas«. Sostiene que los grandes proveedores de servicios en la nube (Amazon, Google y Microsoft) estarán en ese campo: «Su infraestructura en la nube es similar a los ferrocarriles del pasado, y habrá más datos y análisis fluyendo sobre ella». dice Tsai.

Otras grandes participaciones en la cartera de Tsai incluyen casi 2,8 millones de dólares en acciones del gigante de ropa deportiva Nike (NKE), 3 millones de dólares en la empresa de computación en la nube Snowflake (SNOW), 3,2 millones de dólares en la firma de análisis e información de bienes raíces comerciales CoStar Group (CSGP) y IDEXX Labs (IDXX), por valor de 2,9 millones de dólares, una empresa de 3.400 millones de dólares que fabrica pruebas de diagnóstico para veterinarios. Casi todas sus participaciones tienen valoraciones ricas en términos de precio de venta y precio de beneficio.

“Tesla tenía todas las características que buscamos en una empresa y Wall Street las malinterpretó (y todavía lo sigue siendo)”.

La incorporación más reciente de Tsai es Mettler-Toledo International (MTD) , con sede en Columbus, Ohio, un fabricante mundial de instrumentos de laboratorio y otros instrumentos de precisión. Las acciones han bajado aproximadamente un 15% en lo que va del año y se mantienen estables durante los últimos 12 meses. Aun así, la compañía tiene más de 5.000 representantes de ventas y servicios en todo el mundo y los ingresos y los ingresos operativos han aumentado anualmente durante los últimos cinco años, alcanzando los 3.900 millones de dólares y los 1.130 millones de dólares, respectivamente, a finales de 2022.

Mientras los mercados siguen atrapados en el próximo paso de la Reserva Federal en lo que respecta a las tasas de interés, la mejor manera de compensar las preocupaciones inflacionarias, sostiene Tsai, es invertir en acciones de alta calidad que estén creciendo rápidamente y que puedan traspasar los aumentos de precios al consumidor.

Cuando se trata de mercados, Tsai dice que es normal que a los humanos no les guste la incertidumbre. Pero, como les dice a sus clientes, pensar a largo plazo siempre es beneficioso, incluso en los mercados alcistas hay focos de fijación de precios incorrectos donde las empresas de calidad cotizan con descuento, añade. «Por eso siempre estamos buscando esos focos de fijación de precios incorrectos que podrían no ser tan obvios».

“Les digo a los clientes que no renuncien a invertir sólo por preocupaciones a corto plazo”, dice Tsai. «Sabes, desde que comencé a invertir dinero hace más de 20 años, las noticias nunca han sido buenas… Siempre hay algo de qué preocuparnos, pero esa es nuestra oportunidad«.