La economía estadounidense se enfrenta a una serie de grandes retos: bancos regionales con escasas coberturas, inflación galopante y la posibilidad de que Estados Unidos incumpla sus obligaciones de deuda soberana. Todos estos son problemas potenciales, por supuesto, pero si tiene una sensación de déjà vu, es porque todos ellos han sido obstáculos con los que ya nos hemos encontrado. Como decía el asesino a sueldo Jules Winfield en la película Pulp Fiction (1994) cuando se enfrentaba a un atracador armado: «Siento destrozarte el ego, pero no es la primera vez que me apuntan con una pistola».

El optimismo no es injustificado. La inflación se ha movido en la dirección correcta y si la Fed se abstiene de nuevas subidas o incluso recorta los tipos, ayudará a que la curva de rendimientos se aplane y las valoraciones de las acciones engorden. En cuanto al techo de la deuda, las maniobras partidistas siempre han acabado con un acuerdo de última hora que evita que el Tesoro tenga que devolver cheques. Ninguna de las partes quiere perder la capacidad de gastar dinero.

Sabiduría del Oráculo de Omaha en su ciudad natal

Puede que merezca la pena escuchar a dos multimillonarios que siempre se han mantenido en el lado soleado de la calle, sorteando hábilmente docenas de mercados alcistas y bajistas desde que FDR ocupara la Casa Blanca. El sábado 6 de mayo, Warren Buffett, presidente y consejero delegado, y Charlie Munger, vicepresidente, respondieron durante más de cinco horas a las preguntas de los accionistas y de Becky Quick, de CNBC, en la reunión anual de Berkshire Hathaway en Omaha, Nebraska.

El optimismo en la trayectoria ascendente de las empresas estadounidenses ha hecho a Buffett y Munger excepcionalmente ricos. En la reunión de Berkshire de este año, ambos nonagenarios hicieron gala de su agudo intelecto, su profunda sabiduría y su omnisciencia del mundo actual de los negocios y la inversión, profundizando en debates sobre la ralentización de la economía, el impacto de la inteligencia artificial, el futuro de la inversión en valor y cómo vivir una vida gratificante sin remordimientos.

Expertos inversores de América Central

Buffett y Munger crecieron en Omaha, pero nunca se conocieron cara a cara hasta una cena en 1959. Buffett era entonces gestor de fondos y acababa de salir de la Universidad de Columbia, donde estudió –y más tarde trabajó– con el profesor pionero de la inversión en valor, Benjamin Graham. Munger se licenció en Derecho en Harvard para trabajar en el sur de California, un lugar que aprendió a amar en 1943, cuando las Fuerzas Aéreas del Ejército de EE.UU. le enviaron a Caltech para estudiar meteorología.

Ambos se dieron cuenta de que compartían la misma visión del mundo y la sagacidad del sentido común de la inversión en valor a largo plazo, y a finales de la década de 1970 se reunieron en Berkshire, que Buffett había comprado en 1965. Sus juntas de accionistas se han convertido en una especie de Lollapalooza o espectáculo de Grateful Dead para los accionistas y otros inversores en valor deseosos de beber del profundo pozo de conocimiento y sabiduría presentado por leyendas vivas sentadas codo con codo en el escenario.

A continuación se exponen algunos de los aspectos más destacados y las preguntas más importantes de la reunión de Berkshire. Warren Buffett comenzó con una visión general del último trimestre y año de la compañía, proporcionando información sobre los numerosos negocios que Berkshire posee total o parcialmente.

Warren Buffett: Reportamos en el primer trimestre ganancias operativas de un poco más de 8 mil millones de dólares y cuando hablamos de ganancias operativas, nos referimos básicamente a las ganancias de Berkshire Hathaway excluyendo las ganancias de capital, tanto realizadas como no realizadas. Esperamos obtener plusvalías con el tiempo. ¿Por qué tendríamos las acciones de otra manera? No siempre funciona, pero en general, funciona bastante bien con el tiempo, pero en cualquier día, cualquier trimestre, cualquier año –incluso ocasionalmente, durante un período de cinco años– los precios de las acciones se mueven caprichosamente. Consideramos que esas acciones son negocios. Tenemos muchas otras empresas y su valor no varía.

En el mes de abril, añadimos unos 7.000 millones de dólares a letras del Tesoro. Compramos acciones por valor de unos 400 millones de dólares en abril, pero vendimos algunas acciones que produjeron quizá 4.000 millones de dólares. Yo diría que la economía en general, y quizá la mayoría de nuestras empresas, presentarán este año unos beneficios inferiores a los del año pasado. Las empresas han salido de un periodo increíble, que es lo más extraordinario que he visto en el mundo empresarial desde la Segunda Guerra Mundial, en el que el gobierno daba mucho dinero a la gente que no podía conseguir bienes. Fue más extremo en la Segunda Guerra Mundial, pero esta vez ha sido extremo.

Sólo se trataba de conseguir bienes para entregar, y la gente compraba, y no esperaba a las rebajas, pero ese periodo ha terminado. No ha terminado con el empleo cayendo por un precipicio ni nada parecido, pero es un clima diferente al de hace seis meses. Nuestros gerentes se sorprendieron. Algunos tenían demasiados pedidos, y de repente los entregaron y la gente ya no estaba en la misma situación que antes. Ahora, empezamos a tener ventas donde antes no necesitábamos tenerlas.

A pesar de que creo que en general este año será más lento que el año pasado, en realidad estamos situados de modo que yo esperaría que nuestros ingresos por inversiones fueran mucho mayores este año que el pasado. Tenemos unos 125.000 millones de dólares en inversiones a muy corto plazo. Créanlo o no, no hace mucho obteníamos un 0,04%, es decir, casi nada de esos 125.000 millones. Obteníamos 50 millones de dólares al año, pero justo el otro día, debido a un extraño giro en el mercado por las dudas sobre el techo de la deuda, compramos 3.000 millones de dólares en letras a un rendimiento equivalente del 5,92%, así que estamos en una posición en la que los ingresos por inversiones seguramente aumentarán bastante.

Buffett es un gran admirador del negocio de los seguros por varias razones, entre ellas el hecho de que no es cíclico y, lo que es aún más importante, que genera enormes cantidades de efectivo en forma de «float».

WB: El float es dinero que queda en nuestras manos, pero muy importante, es diferente de un depósito bancario. Hay que pagar intereses por los depósitos bancarios y hoy en día hay que pagar más todavía. También hay que gestionar un banco y hacer muchas cosas. Piensa en un balance. Tienes el pasivo aquí y el activo aquí, y el pasivo financia al activo. Es muy sencillo. Los fondos propios lo financian, la deuda a largo plazo lo financia, y así sucesivamente, pero los fondos propios son muy caros. La deuda a largo plazo ha sido barata durante un tiempo, pero puede volverse cara, y también puede vencer en algún momento y no estar disponible. El capital flotante es un pasivo, pero no nos ha costado nada y no puede desaparecer a toda prisa, y financia el activo del mismo modo que los fondos propios. Nadie lo ve así, pero nosotros siempre lo hemos visto así y se ha ido acumulando con el tiempo.

La suscripción de seguros no guarda correlación con la actividad comercial. Depende de huracanes, terremotos y otros acontecimientos. Desde el punto de vista de las probabilidades, es probable que este año tengamos mejores suscripciones que el año pasado. No se ve afectado por el ciclo económico. Yo esperaría, pero no puedo prometer que nuestros beneficios de explotación sean superiores a los del año pasado. Un gran terremoto o un huracán en el lugar equivocado podría afectar a esa predicción.

Buffett es famoso por no pagar dividendos por las acciones de Berkshire Hathaway, pero los inversores aprecian con razón dejar el dinero en manos de Buffett en lugar de ponerlo en las suyas. Aunque no paga dividendos, Berkshire sí recompensa a sus accionistas con recompras de acciones.

WB: No pagamos dividendos, si pagamos dividendos y nos cortan el dividendo, intenten ir por ahí intentando suscribir seguros al día siguiente. Es un negocio en el que la gente cuenta con que pagues. Mire las acciones en circulación de Berkshire, y se dará cuenta de que cada año el número de las acciones disminuye. Por lo tanto, si poseemos más empresas y las empresas ganan más dinero, su participación, como accionistas, como propietarios de Berkshire, aumenta cada año sin que ustedes desembolsen ningún dinero. Ahora la alternativa es que usted podría recibir dividendos, pero la razón por la que hemos llegado a donde estamos es porque nos quedamos con el dinero. Al principio pagamos un dividendo de 0,10 dólares por acción. Fue un terrible error. Hemos reinvertido y eso ha producido los más de 500.000 millones de dólares de fondos propios y los más de 30.000 millones de beneficios de explotación. Seguiremos aplicando esta política porque tiene mucho sentido.

P. Sr. Buffett, Sr. Munger, parece que han encontrado el punto óptimo entre ser demasiado conservadores y demasiado agresivos como inversores. ¿Alguna vez han tomado malas decisiones de inversión debido a sus emociones? ¿Qué hacen para evitarlo?

WB: Bueno, tomamos malas decisiones de inversión muchas veces. Yo tomo más malas decisiones que Charlie porque me gusta pensar que es porque tomo más decisiones, pero no recuerdo ningún momento en la historia de Berkshire en el que hayamos tomado una decisión emocional. Estamos hablando de negocios. No quieres ser una persona sin emociones en toda tu vida, pero definitivamente quieres ser una persona sin emociones cuando tomas una decisión de inversión o de negocios.

Mientras la IA y la robótica siguen avanzando, ¿cuál cree que será el impacto positivo y negativo de esta tecnología tanto en los mercados de valores como en la sociedad en su conjunto?

Charlie Munger: Vamos a ver mucha más robótica en el mundo, pero personalmente soy escéptico ante parte del bombo que se le ha dado a la inteligencia artificial. Creo que la inteligencia a la antigua funciona bastante bien.

WB: Puede hacer cosas increíbles. Bill Gates me sacó la última versión, quizá no la última, pero sí una que creía que podía manejar, e hizo cosas extraordinarias, pero no podía contar chistes. Cuando algo puede hacer todo tipo de cosas, me preocupa un poco porque sé que no seremos capaces de desinventarlo. Inventamos la bomba atómica por una buena razón en la Segunda Guerra Mundial, pero ¿es bueno para los próximos 200 años del mundo que se haya desencadenado? Einstein dijo después de la bomba atómica que cambió todo en el mundo excepto la forma de pensar de los hombres. Yo diría lo mismo de la IA. Puede cambiar todo en el mundo excepto cómo piensan y se comportan los hombres, y eso es dar un gran paso.

Dado el auge de las tecnologías disruptivas que pueden mejorar la productividad de forma significativa, y la IA es una de ellas, ¿cómo ve el futuro de la inversión en valor en esta nueva era, y qué adaptaciones o nuevos principios cree que deberían adoptar los inversores, así como alguna recomendación para que los inversores sigan teniendo éxito en este panorama tan cambiante?

CM: Creo que los inversores en valor lo van a tener más difícil ahora que hay tantos de ellos compitiendo frente a un reducido grupo de oportunidades, así que mi consejo para los inversores en valor es que se acostumbren a ganar menos.

WB: Yo diría que va a haber muchas oportunidades. El mundo está cambiando, pero lo nuevo no quita las oportunidades. Lo que te da oportunidades es que otras personas hagan tonterías y yo diría que en los 58 años que llevamos dirigiendo Berkshire, ha habido un gran aumento en el número de personas que hacen tonterías y hacen grandes tonterías. La razón por la que lo hacen hasta cierto punto es porque pueden obtener dinero de otras personas mucho más fácilmente que cuando empezamos, así que podías empezar 10 o 15 compañías de seguros tontas en los últimos 10 años, y podías hacerte rico si eras hábil en ello, tanto si el negocio tenía éxito como si no. En 1965, por suerte, no se podía conseguir dinero para hacer algunas de las cosas tontas que queríamos hacer.

CM: Ahora hay tanto dinero en manos de tanta gente inteligente, todos tratando de ser más astutos que los demás y de sacar más dinero de los demás. Es un mundo radicalmente distinto del mundo en el que empezamos. Supongo que tendrá sus oportunidades, pero también episodios desagradables.

WB: El mundo está abrumadoramente centrado en el corto plazo. Me encantaría nacer hoy y salir con no demasiado dinero y, con suerte, convertirlo en mucho dinero, y Charlie también lo haría en realidad. Encontraría algo que hacer. Te lo garantizo, y no sería exactamente lo mismo que antes, pero tendría un gran, gran, gran montón.

CM: No me gustaría la emoción de perder mi gran montón por uno pequeño. Me gusta mi gran montón tal y como es.

WB: Estamos de acuerdo.

CM: Sí, lo estamos. Somos los amantes de un gran montón.

¿Qué opina de un problema muy extendido en el mundo de la planificación patrimonial y es que la mayoría de los padres no preparan a la siguiente generación para la herencia que les llega?

WB: He observado a muchas familias adineradas y los problemas son muy particulares de cada familia. En mi familia no firmo un testamento hasta que mis tres hijos lo han leído, entendido y hecho sugerencias. Ahora, mis hijos tienen 60 años y eso no habría sido un gran éxito si yo hubiera hecho lo mismo a los 20 años. Depende de la familia. Depende de cómo se sientan los niños entre sí y de todo tipo de cosas. Cuando tenían cuatro años, uno de los niños le tiró de la cola al gato del otro o algo así. Quiero decir, estás tratando con seres humanos, y lo que más quieres es que tus hijos se lleven bien y que quieran eso durante toda su vida. Conozco varios casos en los que la gente no sabía lo que había en el testamento, había grandes sumas en juego, y en unos 15 minutos, cada uno de ellos tenía un abogado y no se han llevado bien desde entonces.

Creo que si los hijos han crecido y cuando se les lee el testamento es la primera vez que oyen lo que el difunto pensaba de las cosas, los padres han cometido un terrible error. Me he encontrado con todo tipo de situaciones: algunas personas no cuentan nada a sus hijos y otras intentan que se plieguen a su voluntad utilizando su propio testamento personal. Cometen un millón de errores y eso es algo que no puedes corregir. Es importante manejarlo bien. Y es importante que si quieres que tus hijos tengan ciertos valores, es importante que vivas esos valores. Es importante que les hables de ello o que estén aprendiendo de ti desde el día en que nacen, cómo eres realmente.

No creo que un testamento ingeniosamente redactado sustituya a tu propio comportamiento a la hora de enseñar a tus hijos los valores que esperas que tengan. Tu testamento debe ir en conjunción con eso. Charlie y yo lo hemos dicho. Si quieres averiguar cómo quieres vivir tu vida, escribe tu obituario y haz ingeniería inversa.

Greg Abel y Ajit Jain son la próxima generación de líderes de Berkshire. ¿Quiénes están actualmente detrás de Greg y Ajit y de sus respectivas funciones?

WB: No son preguntas fáciles. Todo el mundo habla del banquillo ejecutivo y ese tipo de cosas, que son tonterías. Quiero decir, no tienen tanta gente que la mayor empresa con patrimonio neto GAAP y todo tipo de negocios diversos, pero tampoco necesitas cinco personas. Necesitas un montón de buenos gestores operativos y necesitas a alguien en la cima que asigne el capital y se asegure de que tienes al gestor operativo adecuado.

CM: Tenemos mucha gente buena que ha ascendido en las filiales de Berkshire y hay razones por las que nuestras operaciones, en general, han ido mejor que las de otras grandes empresas del conglomerado. Una de ellas es que cambiamos de directivos con mucha menos frecuencia que otros, y eso nos ha ayudado.

Usted nos ha recordado que no hay que apostar contra Estados Unidos. ¿Cuáles cree que son las cosas más importantes para que Estados Unidos siga siendo fuerte?

WB: Bueno, somos un país joven. Es increíble lo nuevos que somos. Quiero decir, 234 años desde que empezamos, eso no es nada. Charlie y yo juntos hemos vivido dos tercios de la vida del país. Nos hemos puesto a prueba en 46 elecciones nacionales y hemos tomado algunas malas decisiones y tenemos una Guerra Civil. Pero el país ha tenido enormes ventajas, en cierto modo, porque empezamos con el 1,5% del 1% de la población mundial en 1790, y ahora tenemos algo cercano al 25% del PIB mundial. Era agradable tener dos océanos a cada lado cuando la gente intentaba dominar el mundo dominando las olas, y teníamos buenos vecinos en Canadá y México, pero es un milagro.

Mi padre estuvo en el Congreso en la década de 1940 y entonces parecía un caos. La guerra lo había unificado hasta cierto punto, pero seguía siendo muy partidista. Ahora el problema que tenemos, creo, es el partidismo. Parece que avanza hacia el tribalismo y el tribalismo no funciona tan bien. Cuando se trata de tribalismo, ni siquiera oímos a la otra parte, y el tribalismo puede llevar a las turbas, pero si yo pudiera elegir cualquier lugar del mundo para nacer, querría nacer en Estados Unidos, y querría nacer hoy. Es un mundo mejor que el que hemos tenido nunca.

Tenemos que pensar en soluciones diferentes para resolver los problemas importantes. Hasta ahora, no parece muy prometedor, pero estoy seguro de que cuando Lincoln vio lo que estaba pasando en la Guerra Civil, tampoco parecía muy prometedor. Los retos son enormes, pero creo que Estados Unidos es capaz de hacer cosas extraordinarias y no me sorprendería que volviéramos a hacerlo.

Berkshire Hathaway, un valor convincente

Si aprecia la práctica de Warren Buffett de invertir en valor y su largo historial de ganar dinero y batir al mercado, lo lógico sería poseer acciones de la empresa que dirige. Berkshire Hathaway es un holding que puede considerarse una especie de fondo de inversión o ETF con un valor que se corresponde con el rendimiento financiero de las inversiones y empresas que Warren Buffett y sus lugartenientes consideran dignas de ser compradas. Berkshire es propietaria directa de docenas de empresas –como GEICO, Burlington Northern Santa Fe, Duracell y Dairy Queen– y posee enormes participaciones no mayoritarias en casi cuatro docenas de empresas públicas como Apple, American Express, Coca-Cola y Kraft Heinz. Apple es la mayor participación, con más del 40% de la cartera de acciones de Berkshire. Aunque Berkshire no paga dividendos por sus acciones, sí los cobra de las acciones que posee.

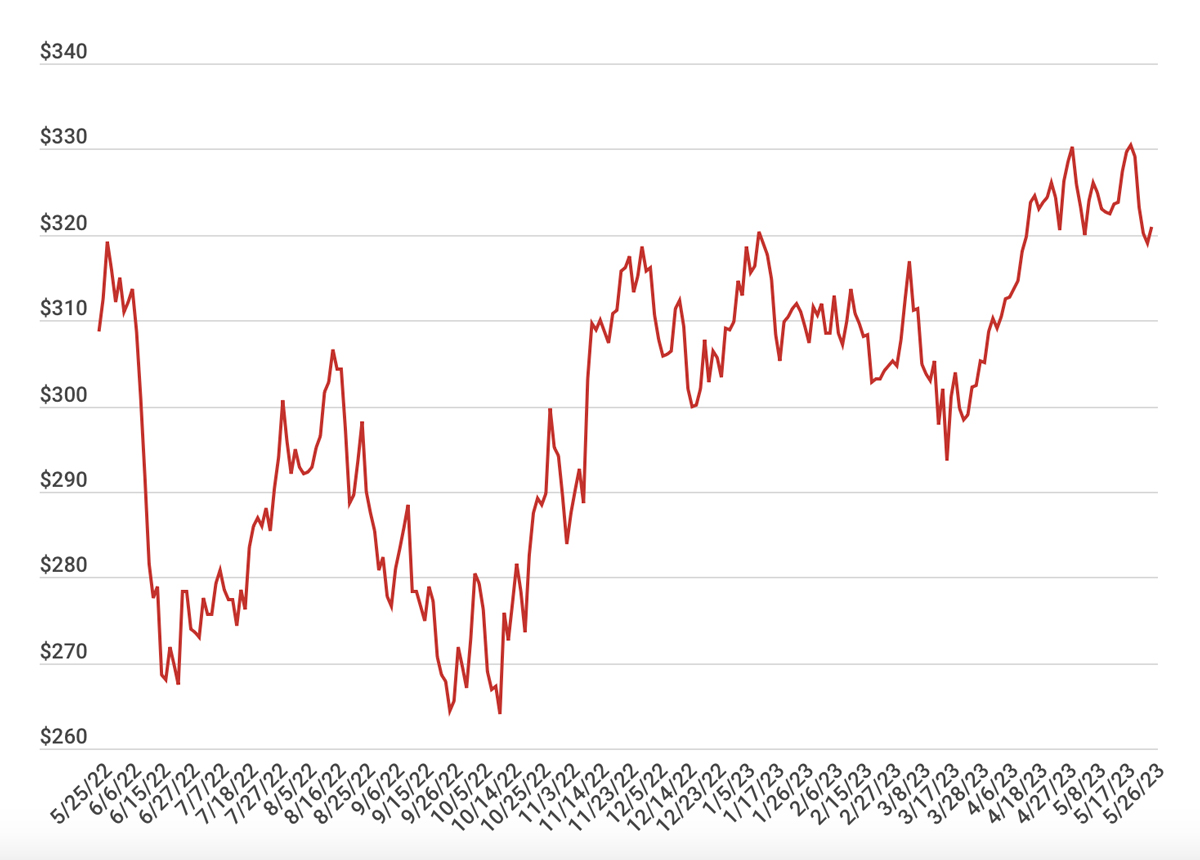

Berkshire Hathaway (BRK.B)

Quizá la joya de la corona de Berkshire sea su filial de seguros GEICO, que compró en 1996. Segunda después de State Farm en el negocio de seguros de automóviles, GEICO obtuvo 40.000 millones de dólares en primas el año pasado, lo que representa el 13% de los ingresos de Berkshire. La astucia de Buffett se refleja en cómo ha sido capaz de amplificar sus beneficios invirtiendo el flujo de caja constante generado por las compañías de seguros. Al final del primer trimestre, Berkshire contaba con 165.000 millones de dólares de «float».

Se espera que los ingresos totales de este año aumenten un 6,6%, hasta 321.900 millones de dólares, y que los beneficios crezcan un 16%, hasta 16,22 dólares por acción en el caso de las acciones de clase B. Las acciones de clase A de Berkshire cotizan por encima de los 490.000 dólares por acción. En 1996, Berkshire creó una denominación inferior de propiedad con la emisión de las acciones de Clase B, también conocidas como «Baby Berkshires».

Buffett posee personalmente el 38,5% de Berkshire Hathaway, una participación valorada en 112.100 millones de dólares. Otros inversores multimillonarios también son propietarios. AQR Capital, de Clifford Asness, posee 823.000 acciones de BRK.B, y Millennium Management, de Israel Englander, posee 275.000 acciones, 212.000 de las cuales compró en el último trimestre de 2022. GAMCO, de Mario Gabelli, mantiene una posición de 118.000 acciones.

Extraído de la edición de mayo de 2023 de Forbes Billionaire Investor.