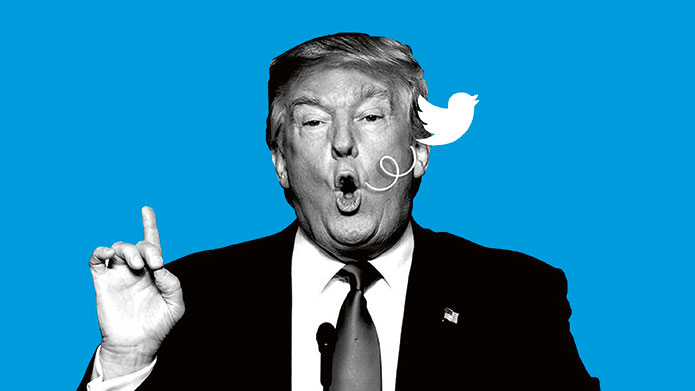

Tanta es la querencia del presidente americano a decir lo que piensa (a menudo, sin pensar lo que dice) en la red del pajarito, que JP Morgan decidió lanzar, hace unos meses, una medida específica para calibrar el impacto de los tuits de Trump en los mercados. ¿Cómo se llama este índice? Pues ‘Volfefe’, en referencia a un error que Trump cometió en una frase a medio terminar y que se convirtió en viral en 2017: “Despiste the constante negative press covfefe” (“A pesar de la constante prensa negativa covfefe”). Este palabro generó ruido mediático: que si era un error cometido al apoyarse Trump en el teléfono sin querer, que si tenía algún tipo de significado desconocido por las masas… El responsable de prensa llegó incluso a asegurar que no era una errata. Sea como fuera, JP Morgan aprovechó el término y lo combinó con volatilidad, dando lugar al Volfefe Index.

Este indicador mide la volatilidad que generan las palabras de Trump en el mercado de bonos, no así en los mercados bursátiles, ¿por qué en uno y no en otro?: “Este índice tiene sentido ya que gran parte de los tuits del presidente se han centrado en la Reserva Federal y en las tensiones comerciales, que se consideran como algo negativo en el rendimiento económico a corto plazo y, del mismo modo, en la reacción de la Reserva Federal ante tales acontecimientos”, escribieron en JP Morgan, encabezados por Munier Salem. De acuerdo con el banco de inversión, las palabras clave que moverían el mercado serían ‘china’, ‘billón’, ‘productos’, ‘dólares’, ‘tarifas’ y ‘comercio’. De hecho, en los archivos de tuits del presidente pueden verse cuáles son las temáticas que más le apasionan: ha destinado más de 600 a las fake news, otros tantos a Fox News, 284 a Obama… pero lo que se lleva la palma es Rusia, con 931 tuits.

Desde que ganó las elecciones, el promedio diario de tuits es de diez, lo que supone que ha escrito –tuit arriba, tuit abajo– más de 11.000 mensajes en esta red, si bien desde JP Morgan destacan que en los últimos meses el promedio diario ha pasado de diez a doce: según la misma fuente, en el último año, 146 de los mensajes del presidente consiguieron impactar con fuerza en el mercado, ya fuera para bien o para mal.

“El comercio y la política monetaria han sido un foco de interés para el Ejecutivo y desde las intenciones políticas hasta los sentimientos privados, todo ha sido difundido por esta plataforma social”, explican los analistas Josh Younger y Munier Salem. “En respuesta, un gran abanico de activos ha visto que sus dinámicas de precios hayan estado ligadas a un puñado de tuits”.

A más mensajes, mayor volatilidad

Esto debería servir para que el presidente norteamericano fuese menos prolífico a hablar en redes, pero no es el caso. Trump suele publicar el grueso de sus mensajes a media sesión de Wall Street, lo cual impacta más en los mercados de futuros de bonos que en la renta variable. Además, desde las cinco de la mañana hasta las diez suele haber una pausa de actividad, lo que coincide con los horarios de trabajo del mercado asiático, que sería el menos afectado por la actividad de Trump en la red social.

JP Morgan no ha sido el único en analizar el impacto de la actividad del americano en los mercados, también lo ha hecho Bank of America Merill Lynch, llegando a la conclusión de que los días que Trump tuitea menos (menos de cinco mensajes al día), al mercado le sienta bien porque suele tener un rendimiento positivo. Y lo contrario: cuanto más escribe, peor se comportan los mercados.

“Los tuits han contribuido a la volatilidad, desde China hasta la política de la FED y la política fiscal. Desde 2016, los días con más de 35 tuits del presidente Trump han visto retornos negativos (-9 puntos básicos), mientras que los días con menos de cinco tuits han visto retornos positivos (más de 5 puntos básicos), estadísticamente significativos”, dicen en Bank of America Merrill Lynch.

Y es que los factores que influyen en los mercados financieros –sea mercado de bonos, bursátiles, materias primas, etc.– son muchos y diversos. Ya sean macroeconómicos o microeconómicos, entre las variables que más impacto tienen está el PIB, los datos de empleo, la inflación (una moderada mantendrá estabilidad económica), el cambio entre divisas, los tipos de interés, etc. “El factor que más afecta es el spread (diferencia entre precio de compra y de venta) entre bonos corporativos y bonos del tesoro a 10 años. Si el spread se amplía, el índice de bolsa baja y si el spread se reduce, el índice sube”, dice José Diego, de Universe AM. Para Javier Molina, portavoz de eToro en España, los factores que más volatilidad generan en los mercados bursátiles, de más a menos, son los siguientes: “Los cambios de expectativas, tanto en datos macro (movimiento de tipos de interés, PIB, empleo, ISM, ventas minoristas, IPC) como en datos relativos a resultados empresariales (cada vez más importantes), cifras de ventas de las compañías o datos de consumo. Además, están los movimientos de tipos por parte de la FED, el BCE, los resultados empresariales, los ajustes y comunicados sobre la guerra comercial. También, en el corto plazo, los tuits de Trump”, comenta.

Y luego, hay otro popurrí de factores que poco tienen que ver con el dinero contante y sonante, que también pueden generar un movimiento alcista o bajista en los mercados. Los hay, además, de lo más caprichosos. Vamos a explicarnos: las locuras colectivas, basadas en las expectativas, han pasado factura a muchos inversores a lo largo de la historia. Y podían ser tipos muy listos o muy tontos, igual daba: ahí está la frase de Isaac Newton que fue uno de los grandes perdedores con la burbuja de la compañía de Los Mares del Sur: “Soy capaz de calcular el movimiento de los cuerpos celestes, pero no la locura de la multitud”, dijo el científico.

Minifaldas y mercados alcistas

Quien más, quien menos sabe también lo que los rumores (fundados o no) pueden hacerle a las cotizaciones, recuerden la máxima de la inversión de “compra con el rumor, vende con la noticia”. Y es que, a lo largo de la historia, muchos inversores creían en la influencia de tal o cual factor para dar una orden de venta o compra. Los hay de lo más variopinto: por ejemplo, como cuenta Burton G. Malkiel en su maravillosa obra Un paseo aleatorio por Wall Street, Ira Cobleigh estableció un esquema que relacionaba el movimiento de las acciones con la moda femenina. La teoría se llamaba del ‘mercado alcista y rodillas al descubierto’ y defendía que la altura del bajo de los vestidos y faldas femeninos en cualquier año daría una idea del nivel de los precios en las acciones. Así, los mercados alcistas estarían asociados a rodillas y muslos al descubierto, mientras que los mercados deprimidos lo estarían a faldas largas: si se miran los mercados americanos, el mercado alcista de los años 20 coincide con faldas más cortas, mientras que la caída económica de los 30 lo hace con faldas largas.

Malkiel enumera otros factores variopintos que para algunos afectarían a los mercados, como el indicador de la Super Bowl: el equipo que gana esta competición predice la evolución de los mercados. Así, si gana un equipo de la NFL, National Football League, habrá mercado alcista, mientras que la victoria de un equipo de la AFL, American Football League, supone malas noticias para los inversores.

El nombre de la empresa también tuvo su influencia en los comportamientos de los mercados y en las apetencias inversoras del público: siguiendo con Malkiel, cuenta que en los sesenta, en el mercado americano, se vivió el ‘boom de la trónica’, compañías que salían al mercado con la palabra electrónica cortada, aunque su actividad nada tuviera que ver con este sector. “A los compradores de estas emisiones no les interesaba en realidad qué era lo que producía la empresa, siempre y cuando pareciera electrónica con cierta sugerencia de esoterismo”. El asunto, como reconoce el autor, estaba en el nombre: un buen nombre relacionado con la electrónica despertaba interés comprador. Astron, Dutron, Vulcatron, Transitron, Circuitronics, Supronics, Electrosonics e, incluso, Powertron Ultrasonics.

Pero hay muchos más: “Está el tema de los años terminados en cinco, el efecto ‘Acción de Gracias’, el rally de Papá Noël, que según sean los primeros días de enero así será el año… Yo lo veo un poco como supersticiones, pero es verdad que mucha gente lo mira y eso puede generar su propio efecto en los mercados”, dice Vicente Varó, de Finect.

Por supuesto, en la enumeración de factores que generan volatilidad en los mercados (o que muchos piensan que lo hacen) no podemos olvidarnos de los que creen en la influencia de las fases de la luna. Esta teoría, que atesora adeptos, ya tiene sus años y fue recogida por el semanario británico The Economist en un artículo publicado en 2001: según afirmaban, las semanas de luna llena los mercados solían rentar un 8,3% menos que las semanas de luna nueva. ¿Cómo se llegó a esa conclusión? Las universidades de Ohio y Michigan analizaron la relación entre la luna y la evolución de 48 mercados bursátiles. Al parecer, las bolsas americanas notaban menos efectos lunares que las europeas y las asiáticas. Al fin y al cabo, los mercados tienen un componente psicológico y, por extensión, el efecto de la luna en el comportamiento humano puede acabar influyendo en la bolsa.