Los consumidores rara vez piensan en quién procesa sus pagos en la caja. Ya sea en las oficinas de un banco tradicional, como JPMorgan, o en una fintech, como PayPal o Stripe, lo único que hace falta es que sea rápido y sin complicaciones. Sin embargo, entre bastidores se está librando una batalla para controlar la tecnología de buy now (‘comprar ahora’). El año pasado, las ventas de comercio electrónico sólo en Estados Unidos superaron el billón de dólares, de los que miles de millones en ingresos y beneficios fluyeron hacia docenas de empresas que compiten por estar en el centro de las transacciones.

Entre los procesadores, PayPal, con 27.500 millones de dólares de ingresos en 2022, es un gigante del sector. En septiembre, su nuevo CEO, Alex Chriss, de 46 años, tomó las riendas, heredando una empresa que ha adoptado una arriesgada estrategia de precios bajos, similar a la estrategia de Dell para vender clones de PC de IBM en los años 1990. El año pasado, la empresa de San José (California) empezó a recortar el coste de los servicios de pago que ofrece bajo su marca Braintree, un servicio de marca blanca que permite a pequeñas y grandes empresas aceptar tarjetas de débito, crédito y otros métodos de pago de los consumidores. La firma de investigación MoffetNathanson estima que los ingresos de Braintree aumentaron a 8.400 millones de dólares en 2022 desde los 6.200 millones de 2021, lo que representa aproximadamente el 30% de los ingresos netos totales de PayPal. Braintree está creciendo más rápido que otras partes de PayPal y las transacciones sin marca, que son impulsadas principalmente por Braintree, aumentaron un 40% en 2022. El negocio de marca de PayPal, cuando los consumidores pulsan el botón amarillo de PayPal, creció solo un 5% en 2022.

«PayPal estaba haciendo algo para impulsar ese crecimiento y probablemente estaba renunciando a él en los precios», afirma Chris Donat, responsable de Investigación sobre Tecnología Financiera y Pagos de BWG Strategy.

Según los analistas, PayPal está intentando ganar cuota de mercado en Norteamérica frente a competidores cercanos como el procesador holandés Adyen y la empresa de tecnología financiera Stripe. La ventaja de PayPal es la amplia gama de servicios que ofrece, como procesamiento, monedero digital y su marca insignia de pagos. Está tratando de atraer a los comerciantes ofreciendo precios más bajos en los servicios de Braintree y, a continuación, combinándolos con funciones más rentables como el pago con marca, sus productos de crédito o PayPal Payouts, que ayuda a comerciantes como Uber a pagar a sus conductores.

El margen de beneficio bruto de Braintree rondaba el 28% en 2021, pero hoy, gracias a su nueva estrategia de precios bajos, se acerca más al 23%, estima MoffetNathanson. Una caída material, pero en la que la unidad sigue estando por encima del nivel de equilibrio, dice la socia y analista senior Lisa Ellis.

La actual estrategia de precios bajos fue puesta en marcha por el consejero delegado saliente, Dan Schulman, de 65 años, que tomó las riendas de PayPal justo antes de que esta se escindiera del mercado online eBay en 2015. Tres años después, eBay cambió a Adyen como su principal procesador de pagos. El movimiento equivalió a una declaración de guerra entre las fintech. Schulman, decidido a ampliar la huella de PayPal, adquirió la empresa emergente de pagos móviles iZettle y pagó 4.000 millones de dólares por la plataforma de recompensas basada en navegador Honey. En la primavera de 2022, el directivo empezó a recortar los precios de los servicios de Braintree. Schulman, un impulsor de blockchain que permitió a los clientes de PayPal y Venmo realizar transacciones en criptomonedas y recientemente lanzó una stablecoin de PayPal, dimitió en septiembre, pero permanece en el consejo de administración de la empresa.

Chriss se une a PayPal tras 19 años en Intuit, donde dirigió los esfuerzos de la empresa para convertirse en líder en la venta de productos como Quickbooks a su amplia base de clientes de pequeñas empresas y empresarios autónomos. Antes de trabajar en Intuit, Chriss fundó CollegeWeb, que creó cuando estudiaba en la Universidad de Tufts y vendió cerca del pico de la burbuja de las puntocom en 1999.

El negocio de procesamiento de pagos se nutre de pequeños porcentajes. En 2022, PayPal tuvo unos ingresos netos de 27.500 millones de dólares, es decir, el 2% del volumen total de transacciones de 1,36 billones de dólares que procesó. Sus ingresos totales incluyen un conjunto completo de servicios generadores de comisiones. Su competidor Adyen, que se dedica más exclusivamente al procesamiento de transacciones, obtuvo unos ingresos de 1.400 millones de dólares de un volumen procesado de 815.000 millones de dólares, es decir, solo el 0,17% de su volumen. Los ingresos de Stripe fueron de 3.200 millones de dólares de un volumen de 817.000 millones de dólares, es decir, el 0,39%. Adyen suele abastecer a los mayores minoristas mundiales, empresas como McDonalds o el fabricante y minorista español de ropa Mango. Stripe empezó prestando sus servicios a pequeñas empresas nativas digitales, pero ha ido subiendo de categoría, y PayPal tiende a los minoristas del mercado medio, como Casper, Poshmark y Krispy Kreme. La ralentización del gasto en comercio electrónico tras la pandemia ha presionado a las tres empresas para que mantengan el crecimiento de la era del coronavirus que entusiasmó a los inversores. En 2020, las acciones de PayPal y Adyen subieron un 116% y un 173%, respectivamente. Este año, han bajado un 19% y un 47%.

La competencia entre los procesadores se ha intensificado a medida que Adyen presiona para hacerse con una mayor cuota del mercado norteamericano. El punto fuerte de Adyen es que se adapta a las necesidades y preferencias de las distintas instituciones financieras de todo el mundo para conseguir altos índices de aceptación de los minoristas internacionales. Los minoristas gigantes suelen utilizar varios procesadores: pueden confiar en Adyen para el procesamiento internacional y en una combinación de Braintree, Stripe u otros para el negocio estadounidense. Adyen está tratando de utilizar su ventaja internacional como punto de apoyo para ampliar estas relaciones y captar más negocio en Estados Unidos.

«Empezamos ayudando a grandes clientes internacionales y a clientes estadounidenses que operaban a escala internacional. Con el tiempo, hemos conseguido tener éxito con ellos a nivel nacional», declaró Ethan Tandowsky, director financiero de Adyen, en la conferencia Communicopia & Technology de Goldman Sachs celebrada en septiembre.

El recorte de precios de Braintree parece haber despistado a la empresa europea. El mes pasado, Adyen presentó unos resultados mediocres, que hicieron caer sus acciones casi un 40%. El crecimiento de sus ingresos se ralentizó hasta el 21% interanual, frente al 37% del año anterior. Pieter van der Does, cofundador y CEO de la empresa, atribuyó la ralentización al aumento de los tipos de interés, que ha llevado a los clientes a buscar alternativas de procesamiento más baratas. Añadió que la empresa tiene previsto mantener sus precios. «Podríamos unirnos a la lucha de precios. No creemos que sea la estrategia adecuada», dijo.

El riesgo que corre PayPal al recortar las comisiones de procesamiento es desencadenar una carrera a la baja. Si las tres empresas optan por bajar los precios, todas se verán afectadas en su cuenta de resultados, aunque esto podría tener un impacto menor en PayPal, dado su amplio abanico de productos disponibles para la venta cruzada. Otro riesgo para Chriss es que los clientes sólo compren los servicios de Braintree y no añadan otros productos de PayPal. «Está funcionando en el sentido de que están ganando cuota con Braintree», dice Ellis. «Pero no hemos visto pruebas de que esté acelerando realmente las ventas de los otros productos».

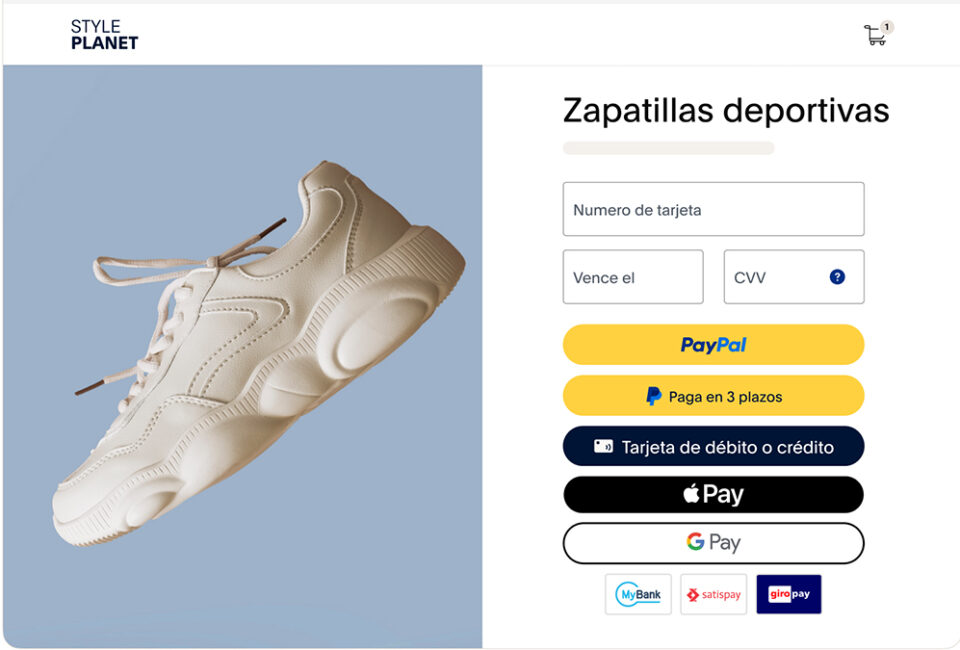

El otro punto de presión de PayPal es la creciente competencia en el pago con un solo clic de marca, cuando los consumidores pueden elegir entre una creciente lista de botones como PayPal, comprar ahora, pagar más tarde servicios y Apple Pay. Apple Pay se ha convertido en un competidor formidable: los usuarios de Apple Pay pasaron de 507 millones a nivel mundial en 2020 a más de 700 millones en 2022. En abril, PayPal añadió Apple Pay como opción de pago para su producto de pago para pequeñas y medianas empresas, probablemente cediendo a la demanda de los comerciantes.

PayPal ha sido durante mucho tiempo un competidor agresivo en el lado de las marcas del procesamiento de pagos del comercio electrónico. El 5 de octubre, una demanda colectiva presentada en nombre de los consumidores sostiene que el gigante con sede en San José (California) ha adoptado prácticas anticompetitivas para impedir que los comerciantes dirijan a los clientes a botones de pago potencialmente más baratos. Aunque PayPal ha bajado los precios del procesamiento empresarial, la empresa cobra unas de las comisiones más altas del sector por el negocio de pago con un solo clic de la marca, un 3,49% por transacción en Internet. Los vendedores por Internet suelen estar dispuestos a pagar para acceder a los 400 millones de clientes consumidores de PayPal. Sin embargo, para aceptar PayPal, los comerciantes deben firmar un acuerdo que les prohíbe ofrecer descuentos en los precios para dirigir a los clientes a otro botón de pago que pueda ser más barato, alega la demanda.

Dicha demanda contra PayPal es similar a la demanda antimonopolio interpuesta en 2010 por el Departamento de Justicia contra Visa y Mastercard. En el acuerdo de conciliación, Visa y Mastercard permitían a los comerciantes ofrecer descuentos a los consumidores si utilizaban formas de pago más baratas.

«PayPal sigue poniendo a nuestros clientes en primer lugar en todo lo que hacemos, y nos tomamos muy en serio esta responsabilidad», afirma un portavoz de PayPal a través de un correo electrónico en respuesta a la demanda colectiva. «Estamos revisando la presentación y no tenemos más información que compartir en este momento».

La presión competitiva de opciones de pago alternativas como Apple Pay ha obligado a PayPal a atrincherarse en una guerra en dos frentes, tanto en el lado de los pagos con marca como en el de los pagos sin marca, en un esfuerzo por mantener su posición en la cima del sector.

Uno de los campos de batalla más feroces para PayPal, Adyen y Stripe es el volumen de procesamiento de las llamadas empresas de plataforma, como Shopify, eBay, Etsy o Ticketmaster. Estas empresas son mercados que ayudan a un gran número de pequeñas empresas a vender a sus propios clientes. PayPal considera una prioridad estratégica su PayPal Complete Payments, un producto de pago para pequeñas y medianas empresas y plataformas. Del mismo modo, Adyen promociona intensamente su producto Adyen para plataformas. Stripe también atiende a clientes de plataformas, y Shopify es uno de sus mayores clientes.

«Es ese conjunto de, literalmente, alrededor de 25 clientes que impulsan enormes volúmenes a los que estos tres jugadores han decidido en los últimos años que quieren atender», dice Ellis. «Ese segmento específico es viciosamente competitivo».