Sólo se tardó unos meses en acabar el sueño utópico del mundo del arte de generar flujos de ingresos duraderos para los creadores de contenidos.

A partir del 1 de septiembre, OpenSea, que alguna vez fue el mercado líder de arte vinculado a tokens no fungibles, acabó con su política de pagos obligatorios de regalías a los creadores de NFT. La decisión se produjo después de que perdiera su dominio ante el competidor gratuito Blur, que no apareció en escena hasta octubre pero rápidamente devoró parte del mercado al no cobrar tarifas de procesamiento de plataforma y se convirtió en el principal sitio de comercio de NFT en febrero. El volumen total de operaciones de NFT se ha desplomado de unos 5.360 millones de dólares en enero de 2022, según The Block, a 410 millones de dólares en agosto. La participación de OpenSea en un mercado de NFT en dificultades se ha desplomado a menos del 30%.

Además de la falta de tarifas de plataforma, Blur no obliga a los vendedores a cumplir con los acuerdos de regalías, que los creadores que lanzan sus obras en OpenSea y algunos mercados más pequeños pueden exigir en las transacciones de sus obras de arte después de la venta inicial. OpenSea, que controló tales acuerdos, dijo que ya no lo haría después del 31 de agosto, y parece poco probable que muchos compradores ofrezcan los pagos.

Sin la garantía de un flujo de regalías a largo plazo, el atractivo de crear obras vinculadas a NFT disminuye y, de todos modos, los precios del tipo de arte generado por ordenador a menudo vinculado a los tokens están cayendo. Entonces, ¿por qué los artistas deberían preocuparse por las NFT?

“Hacer arte es un acto de asumir riesgos”, dice Amy Whitaker, profesora asociada de negocios de arte en la Universidad de Nueva York. “Tiene sentido, por lo tanto, que los artistas compartan los beneficios que ellos mismos ayudaron a crear”. Calificó la decisión de OpenSea de abandonar las regalías como «desafortunada«.

Las obras digitales codificadas en cadenas de bloques ganaron popularidad en 2021 después de que el artista Beeple vendiera una colección de imágenes publicadas previamente en su página de Instagram por 69 millones de dólares. Al ver la gran cantidad de dinero que se puede ganar en un proceso aparentemente simple (basta con cargar un archivo digital en un mercado NFT, que lo codificaría, por una tarifa, en una cadena de bloques), cientos, si no miles, de artistas se unieron. Los aficionados a NFT, incluidos artistas y coleccionistas, afirmaron que el arte vinculado a blockchain democratizaría el acceso a un mercado turbio y de difícil acceso, haciendo obsoleto el opaco sistema de galerías bien conectadas y compradores con mucho dinero. Sostuvieron que el sistema descentralizado para el pago de regalías también garantizaría que los artistas participaran directamente en la apreciación de sus obras, obteniendo normalmente un recorte del 10% en cada venta posterior.

Cada mercado mantuvo su propia política para otorgar regalías a los artistas. Beeple, por ejemplo, vendía sus «drops» por 1 dólar cada una, pero cuando subieron las ofertas y se revendieron en el mercado NFT Nifty Gateway por cientos de miles de dólares, ganó decenas de miles en regalías por cada transacción.

En su breve vida, el arte vinculado a NFT ha sido en gran medida digital, a menudo en series de imágenes similares con varias características únicas que hacen que algunas sean más coleccionables que otras. Pero cualquier cosa puede vincularse a un token (arte tradicional, bienes raíces, incluso instrumentos musicales) y luego rastrearse en su cadena de bloques asociada. Por lo tanto, la tecnología podría acelerar las transacciones y eliminar intermediarios en muchas industrias.

La lucha por el pago de regalías se ha desarrollado en gran medida en el terreno de los mercados NFT, sitios web que permiten a los creadores y vendedores incluir sus piezas en transacciones primarias y secundarias. Para competir mejor con Blur, OpenSea lanzó lo que llamó su filtro de operador, que permitía a los creadores de NFT prohibir la venta de sus tokens en mercados que no aplicaban regalías. En otras palabras, el filtro bloqueó a los competidores de OpenSea y exigió que las colecciones se comercializaran en su propio mercado o en otros que imponían pagos de regalías, manteniéndolos alejados de Blur.

Las fuerzas del mercado no cooperaron con la estrategia de OpenSea. Los intercambios libres y las políticas opcionales de pago de regalías atrajeron rápidamente a los vendedores, lo que a su vez atrajo a los compradores. Dado que los precios y el volumen estaban controlados por los comerciantes, que buscaban retornos rápidos, aunque marginales, el pago voluntario de regalías a los artistas se descartó rápidamente.

El volumen de operaciones de OpenSea se desplomó al 27% en agosto, mientras que el de Blur se disparó de apenas un 5% a un 60% en el mismo período de tiempo, según datos de The Block. Incluso OpenSea Pro, el agregador gratuito de OpenSea y competidor directo de Blur que se lanzó en abril, no ha podido quitarle participación de mercado a Blur, representando solo el 33% del volumen de operaciones en los agregadores de NFT en agosto (el 63% de las operaciones se realizaron en Blur), según datos de Dune Analytics .

Pero el campo de juego no está nivelado para OpenSea. Sin comisiones de mercado, Blur vive principalmente de sus 11 millones de dólares en financiación de capital de riesgo y de una gran cantidad de tokens de desenfoque, tokens de recompensa entregados a su equipo fundador y a los comerciantes como recompensa por usar la plataforma. Si bien Blur ha intentado hacer aumentar su base de clientes con el lanzamiento de sus productos de préstamo (Blend) y más usos para su token, la duración de su dominio dependerá de su dependencia de su modelo de token, lo que podría hacerlo susceptible a acciones regulatorias.

En última instancia, OpenSea no sólo ha perdido participación de mercado frente a Blur, sino que también se está quedando con una porción más pequeña de un pastel más pequeño. Después de alcanzar un máximo de 16.000 millones de dólares en enero de 2022, el comercio de NFT se ha desplomado, con solo 559 millones de dólares intercambiados en agosto en 3,2 millones de transacciones, una disminución de volumen de más del 60% con respecto al año pasado, según la firma de investigación de la industria DappRadar. Incluso entonces, sólo el 15% de las carteras activas únicas contribuyeron a las transacciones de NFT de agosto. En julio, sólo el 4% de las carteras comercializaban NFT.

Pocas transacciones e incluso menos usuarios (medidos por la cantidad de billeteras únicas) apuntan a una nueva normalidad en el comercio de NFT, lo cual es una mala noticia para los artistas digitales: los comerciantes dominan el mercado y la mayoría se niega a pagar regalías.

Los predecesores de Blur, agregadores como X2Y2 y LooksRare, que enumeraban NFT disponibles en varios mercados, establecieron el estándar para los mercados libres de regalías dirigidos a los comerciantes al ofrecer transacciones rápidas y sin cargo. Otros, como Magic Eden, el mercado más grande de NFT en la cadena de bloques Solana, y OpenSea, basado en Ethereum, tuvieron que responder para atraer a los clientes a sus plataformas, reduciendo los costos de una forma u otra. Magic Eden dio el primer paso y pasó a un modelo de regalías opcional en octubre cuando el comercio disminuyó, dos semanas antes de OpenSea.

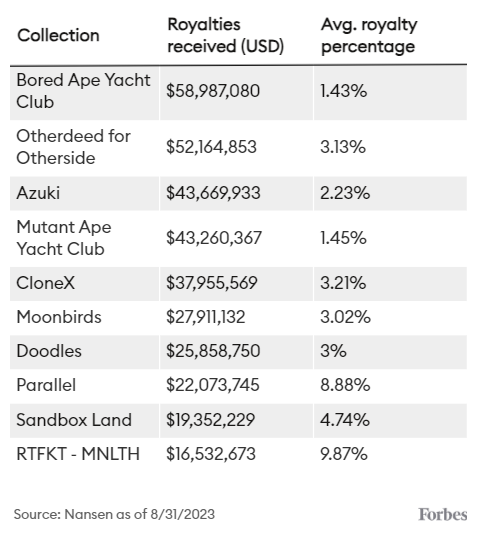

Los cambios en la política de regalías en OpenSea y otros mercados deberían enviar una fuerte llamada de atención al fabricante de Bored Ape Yacht Club, Yuga Labs. Desde su debut en abril de 2021, Yuga ha recibido 58 millones de dólares en regalías por las reventas de su colección Bored Ape. Su colección Mutant Ape Yacht Club y “Otherdeed” recaudaron casi 100 millones de dólares más. Chiru Labs, que diseñó la colección Azuki inspirada en el anime, y Doodles, proveedor de ilustraciones en colores pastel, también probablemente obtengan grandes beneficios en sus ingresos.

LAS 10 MEJORES COLECCIONES NFT QUE GENERAN REALIDADES

Hasta agosto de 2023, las colecciones de imágenes de perfil han recibido la mayor cantidad de regalías totales desde su lanzamiento, obteniendo millones en el comercio secundario. Pero cuando se trata de tasas de regalías efectivas, los NFT de metaverso y juegos, con tasas del 8% al 9%, son los ganadores.

Incluso antes de que OpenSea eliminara los pagos de regalías, las regalías del 10% eran más un objetivo que una realidad. Según Nansen, la regalía promedio para las recaudaciones con mayores ganancias estaba entre el 2% y el 4%. Los coleccionables de juegos de mejor rendimiento ganaban entre un 5% y un 10%.

Aunque son los que tienen más dinero que perder, algunos grandes creadores están aislados por el reconocimiento de marca que han obtenido, incluidas las exposiciones en museos tradicionales, y aún pueden reclamar mucho dinero en las ventas primarias. Chiru Labs, por ejemplo, recaudó 38 millones de dólares antes de su tan esperado “Elementals”, aunque los inversores finalmente pensaron que esa colección de personajes con diseños casi idénticos fue un fracaso.

Las consecuencias más nefastas de la pérdida de regalías probablemente recaigan sobre los creadores más pequeños cuyos pagos mensuales han sido de cientos o miles de dólares pero que han incluido los ingresos en su planificación financiera, según Calderón.

En la colección Rektguy, valorada en 6,7 millones de dólares, la pérdida de derechos de autor está dando resultados tangibles, afirma el cofundador Ovie Faruq. «Hemos utilizado las regalías para pagarle a un moderador, organizar eventos de la vida real, crear diferentes competencias y construir nuestro sitio web y nuestra comunidad», dice. «Así que, cuando se elimine eso, el modelo de negocio cambia».

Combinado con la evaporación de las regalías, los participantes de NFT enfrentan nuevos problemas regulatorios en EE.UU. El mes pasado, la Comisión de Bolsa y Valores exigió a Impact Theory, con sede en Los Ángeles, un estudio de medios digitales que recaudó 30 millones de dólares con sus ventas de NFT desde 2021, que revisara el contrato inteligente subyacente a sus NFT de Founders Keys para eliminar cualquier pago de regalías que la empresa pueda recibir de futuras transacciones en el mercado secundario. La SEC alega que la empresa vendió criptovalores no registrados. Debido a que Impact recauda y se beneficia de las regalías (fijadas en el 10%), en lugar del artista digital, sostiene la SEC, sus NFT deben ser valores. Esta semana, la SEC también multó a los creadores de la colección Stoner Cats con 1 millón de dólares por la venta de valores no registrados.

Los NFT de Impact Theory ofrecieron una serie de oportunidades exclusivas a los titulares, incluidos descuentos y acceso temprano a videos y contenido de juegos. Para resolver los cargos de venta de valores no registrados (la primera acción coercitiva de la SEC contra un emisor de NFT), Impact Theory también acordó destruir el suministro restante de tokens y pagar una multa de 6 millones de dólares.

Si la SEC considera los pagos de regalías como un criterio potencial para tratar los tokens como valores, los estudios de NFT, los coleccionistas e incluso los mercados en los que se negocian podrían ser susceptibles al mismo tipo de acciones coercitivas que la agencia ha estado tomando contra las empresas de criptomonedas. La forma en que se estructuraron las NFT puede haberlos hecho especialmente susceptibles.

«Hay un argumento bastante bueno para que los artistas reciban regalías en el futuro, basado en cierta jurisprudencia», dice James Walker, codirector del equipo de aplicación y cumplimiento de fintech de Perkins y Coie, refiriéndose a la forma en que la industria del entretenimiento compensa a músicos, actores y guionistas. Por ejemplo. «Pero hay un argumento más fuerte [de que las NFT son valores] cuando se tiene una empresa [como Impact Theory] que no participa en la creación y que otiene regalías de ciertas NFT emitidas».