A finales del año pasado, cuando los mercados de criptomonedas luchaban por recuperar su equilibrio, la mayor casa de cambio de criptomonedas del mundo movió discretamente 1.800 millones de dólares de garantías destinadas a respaldar las stablecoins de sus clientes, destinando los activos a otros usos no revelados. Lo hicieron sin informar a sus clientes. Según los datos de blockchain examinados por Forbes, desde el 17 de agosto hasta principios de diciembre –más o menos al mismo tiempo que FTX implosionaba– los titulares de más de 1.000 millones de dólares en criptomonedas conocidas como tokens B-peg USDC se quedaron sin garantía para instrumentos que Binance afirmaba que estarían respaldados al 100% por cualquier token al que estuvieran vinculados. Los tokens B-peg USDC son réplicas digitales de USDC, una stablecoin vinculada al dólar emitida por Circle Financial, con sede en Boston, que existen en blockchains no respaldadas por la firma, como la Binance Smart Chain, propiedad de Binance. Cada stablecoin vale un dólar estadounidense.

De los fondos de los clientes ‘asaltados’, que consistían en tokens de stablecoin USD (USDC), 1.100 millones de dólares se canalizaron a Cumberland/DRW, una empresa de comercio de alta frecuencia con sede en Chicago, cuya matriz se fundó en 1992 y comenzó a comerciar con criptomonedas en 2014. Cumberland podría haber ayudado a Binance en sus esfuerzos por transformar las garantías en su propia stablecoin Binance USD (BUSD). Hasta que a mediados de febrero el Departamento de Servicios Financieros del Estado de Nueva York tomó medidas enérgicas contra la emisión de stablecoin, Binance estaba tratando agresivamente de ganar cuota de mercado para su token respaldado por dólares frente a rivales como Tether y USDC de Circle.

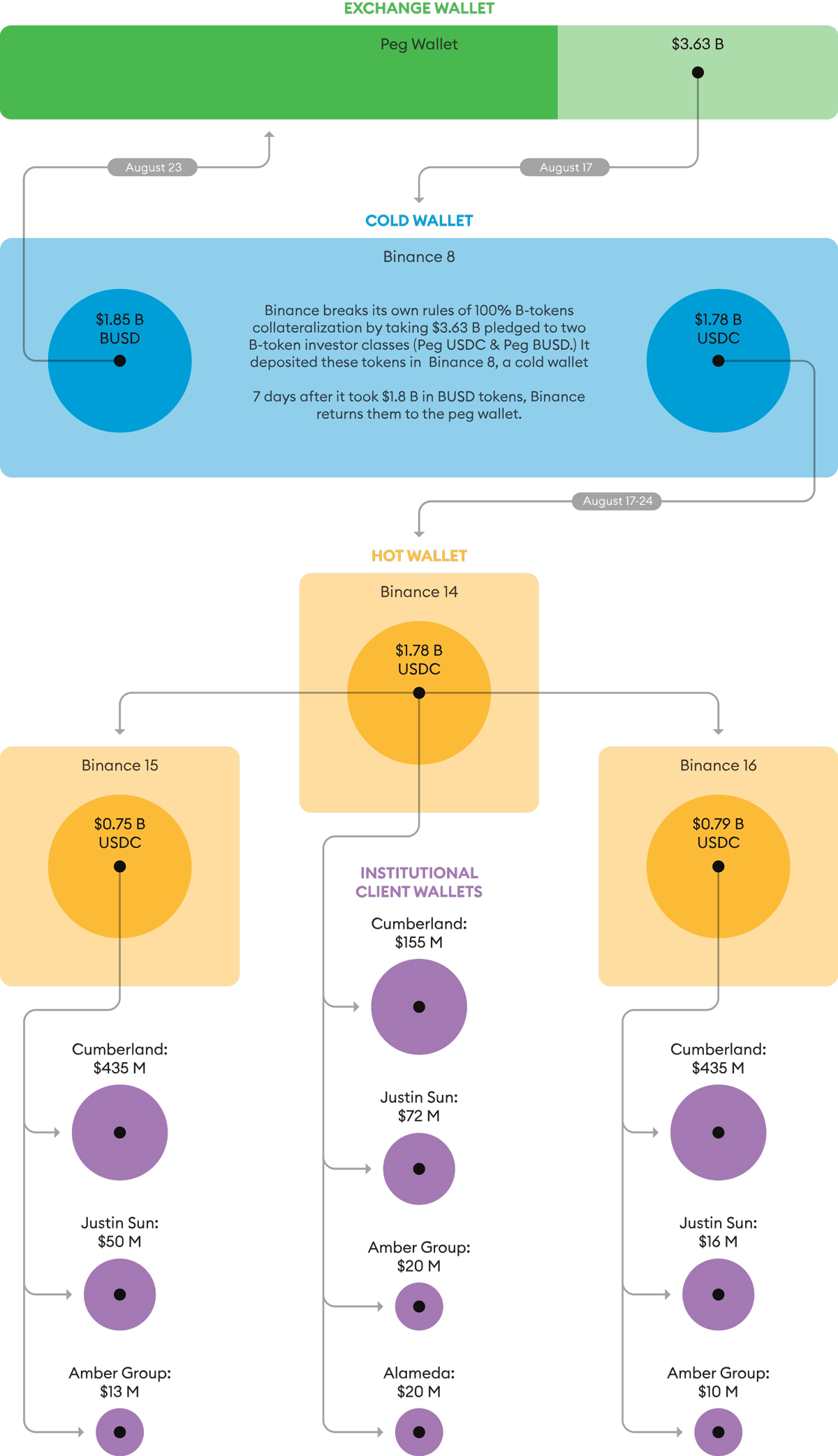

DESTINO DE LOS TOKENS USDC SACADOS DEL MONEDERO BINANCE PEG

Actividad de transferencia entre el 17 y el 24 de agosto de 2022

Otros operadores de criptomonedas, incluidos Amber Group, Alameda Research de Sam Bankman-Fried, y Justin Sun’s, fundador de Tron, también recibieron cientos de millones de garantías cambiarias de Binance, según muestra un estudio de Forbes de los datos de blockchain de las carteras digitales de Binance (ver gráfico). Para Binance, que fue fundada en 2017 por el multimillonario chino-canadiense Changpeng Zhao, es la última de una larga historia de prácticas controvertidas, desde su continua falta de sede física y una estructura corporativa que parecía diseñada para eludir a los reguladores, hasta las investigaciones federales denunciadas por blanqueo de capitales y evasión fiscal. La semana pasada, la Comisión de Bolsa y Valores se opuso al plan de Binance.US de hacerse cargo de las cuentas de clientes del fallido prestamista de criptomonedas Voyager, citando una divulgación inadecuada sobre la seguridad de los activos de los clientes.

Patrick Hillmann, director de estrategia de Binance, sugiere que el movimiento de miles de millones de activos entre carteras forma parte de la conducta empresarial normal de la bolsa. En una entrevista concedida a Forbes, restó importancia a la preocupación por la mezcla de fondos de distintos inversores, al tiempo que eludía una pregunta sobre la transferencia externa de activos de una cartera digital que se había utilizado para guardar garantías de monedas de Binance vinculadas a otras criptodivisas. «No hubo mezcla», dice, porque «hay monederos y luego hay un libro mayor», este último que rastrea todos los fondos adeudados a los usuarios y los fondos o tokens que van a los monederos, que son simplemente «contenedores».

La implicación de los comentarios de Hillmann es que, a pesar de lo que puedan mostrar los saldos en las carteras de intercambio de Binance visibles públicamente, la empresa tiene su propio conjunto de registros propios para realizar un seguimiento de los fondos. Esto parece socavar los recientes esfuerzos de Binance por demostrar su solvencia mediante ejercicios de prueba de reservas. Tener dos juegos de libros significa que la empresa está pidiendo a los clientes y a los reguladores que confíen en su contabilidad al tiempo que hace muy difícil verificar de forma independiente la solvencia que afirma.

Este caso actual de barajado de activos entre bastidores recuerda a las maniobras de FTX antes de la quiebra, cuando su filial de negociación Alameda Research se benefició supuestamente de que FTX hiciera caso omiso de las promesas hechas a los clientes de que sus miles de millones de sus activos permanecerían discretos de los de otros clientes de la bolsa. Aunque los traspasos temporales a Cumberland/DRW y otros no han provocado ninguna reacción violenta ni un perjuicio aparente a los inversores, las supuestas manipulaciones de FTX han creado problemas a sus socios comerciales. Se han presentado demandas colectivas contra los bancos Silvergate y Signature, centrados en las criptomonedas, por afirmar que ayudaron a Sam Bankman-Fried en sus esfuerzos por apropiarse indebidamente de fondos de clientes antes de que su bolsa estallara. Cumberland/DRW declinó hacer comentarios sobre los detalles de sus recientes transacciones con Binance.

BUSD

La firma criptoforense CoinArgos fue la primera en plantear su preocupación por el hecho de que Binance no siguiera sus propias normas sobre cómo debería funcionar el respaldo de fichas y por la persistente falta de garantías para asegurar los miles de millones de dólares en fichas que emite la bolsa. Dijo en un informe del 17 de enero: «Alguien recibió un préstamo de algo así como 1.000 millones de dólares durante unos 100 días. No está claro qué ocurrió exactamente, pero «esto es muy grande, muy obviamente manual y muy reciente».

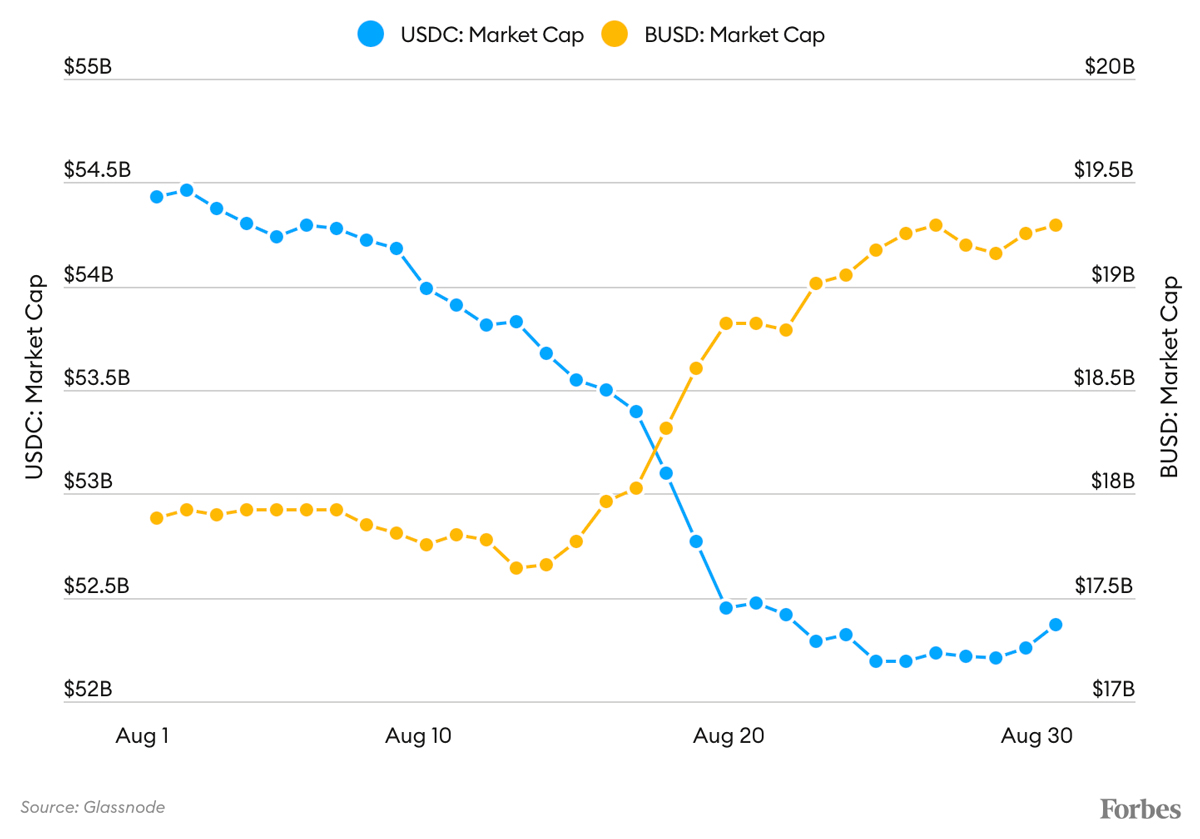

La semana pasada, Fortune dio la noticia de que Binance había liquidado la garantía USDC –quemándola, en la jerga de las criptomonedas– y había utilizado los beneficios para pagar a su socio acuñador estadounidense Paxos para crear nuevos BUSD. Fortune especuló que el objetivo podría haber sido aumentar la cuota de la bolsa en el mercado de stablecoin basado en dólares. Con la subida de los tipos de interés en EE.UU., los rendimientos de la divisa que se mantiene como garantía de las monedas son cada vez más atractivos.

USDC: CAPITALIZACIÓN BURSÁTIL, BUSD: CAPITALIZACIÓN BURSÁTIL

Los tokens Binance (B-tokens) son versiones compatibles con Binance-blockchain de stablecoins como tether (Binance-Peg USDT), con 3.200 millones de dólares en circulación, y criptomonedas populares como ether (Binance-Peg Ethereum), con 956 millones de dólares. Hay más de otras 90 monedas, muchas con circulaciones mucho menores, en las que se han creado versiones Binance.

¿Por qué Binance crea B-tokens? La práctica de secuestrar, o envolver, un token para acuñar uno nuevo no es nueva ni exclusiva de la bolsa. Se han envuelto tokens por valor de miles de millones de dólares y se han colocado en nuevas blockchains. A modo de ejemplo, antes del lanzamiento del token B, un usuario de Binance que poseyera un token tron (TRX) sólo lo utilizaría en la red Tron, pero una inversión en BUSD de Paxos, que utiliza la blockchain de Ethereum, sólo cotizaría en esa cadena. A Binance le interesa replicar el mayor número posible de tokens en su cadena inteligente Binance para poder aumentar el número de usuarios que realizan transacciones en su plataforma. Un mayor uso del ecosistema de Binance aumenta el valor del propio token nativo de Binance, la moneda BNB, que no representa ningún capital pero tiene una capitalización de mercado de 47.000 millones de dólares. También aumenta el valor de las aplicaciones en su red, muchas de las cuales cuenta como empresas en cartera.

Binance se comprometió a respaldar sus B-tokens con el 100% de las criptodivisas subyacentes. Según Binance, se supone que el proceso funciona así: Cuando Binance acuña un token B, se supone que almacena un token 1:1 del activo subyacente en un monedero dedicado a dichos activos vinculados. Sin embargo, una respuesta de Hillmann a una consulta de Forbes sobre el token Binance-Peg BUSD ilustra la deficiencia de la firma con el proceso de colateralización del token B. Dijo que «aunque nosotros [Binance] no poblamos el monedero lo suficientemente rápido, se habían comprado todos los BUSD para cubrir todos los BUSD envueltos». También insistió en que otros, como Circle o «cualquiera» habría podido ver esto, sin embargo no está claro cómo sería posible porque Binance no publica la información de su libro mayor.

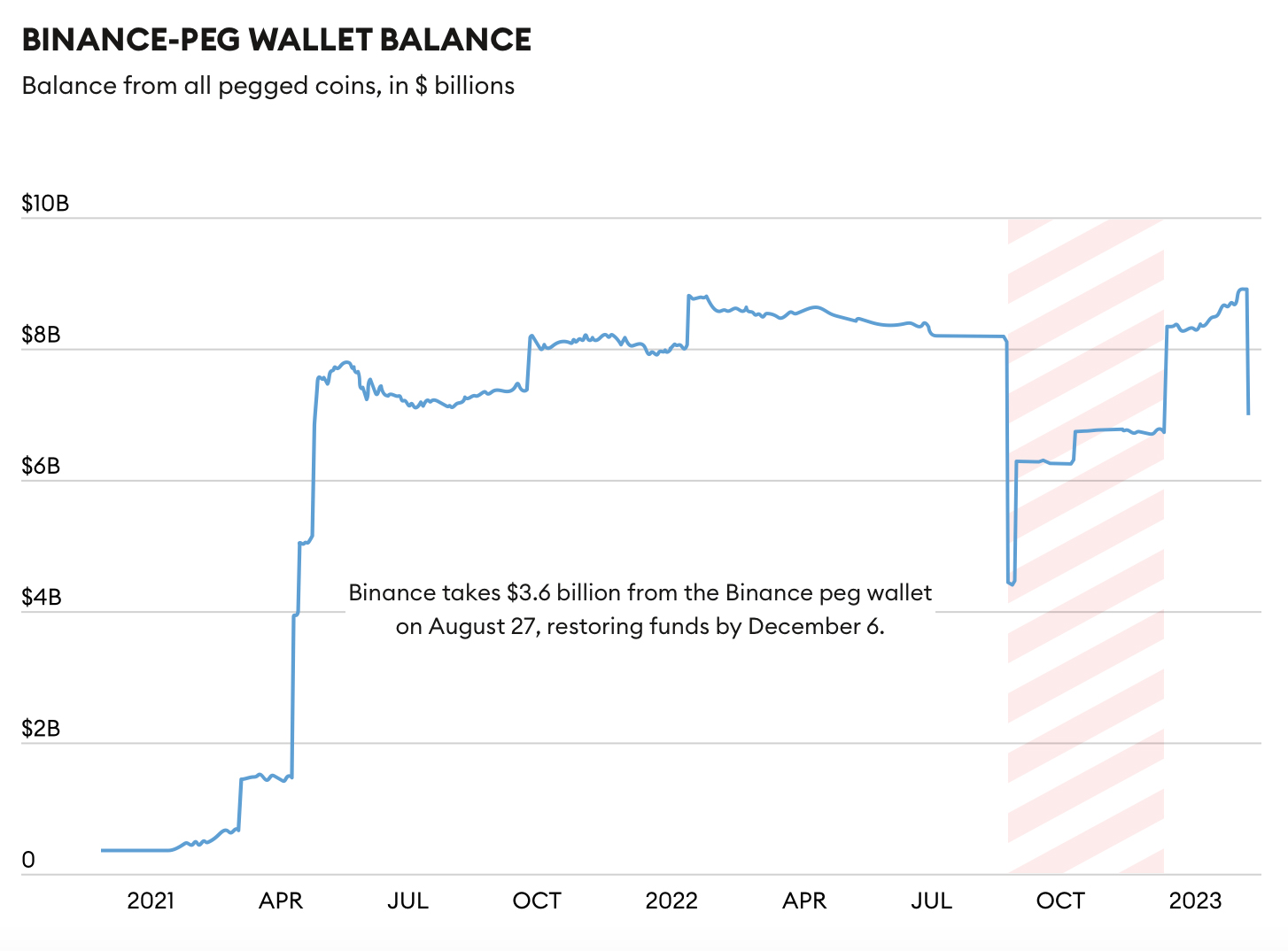

CoinArgos dijo que la garantía que respaldaba el USDC de Binance-Peg era deficiente en más de 1.000 millones de dólares en tres ocasiones distintas en la cartera peg, y la versión de la bolsa de su stablecoin BUSD estaba infracolateralizada en más de 500 millones de dólares durante la mayor parte de 2021. En la actualidad, la cartera tiene aproximadamente 7.000 millones de dólares, pero eso es después de que la bolsa añadiera aproximadamente 3.200 millones de dólares desde mediados de diciembre, cuando Binance experimentó una fuerte salida de depósitos en la caída de todo el mercado tras el colapso de FTX.

El 24 de enero, Bloomberg citó a un portavoz anónimo de Binance admitiendo que la bolsa había mezclado fondos y desfinanciado ciertos B-tokens «por error». Sin embargo, el portavoz afirmó que la causa de la infrafinanciación parece ser intencionada, dado que se exportaron manualmente fuera de Binance, se enviaron a Circle y Coinbase, y el hecho de que los activos USDC del monedero se agotaron por completo.

Dinero en movimiento

El monedero Binance-Peg muestra una caída repentina del saldo de 3.600 millones de dólares el 17 de agosto de 2022. Esta reducción se debió a la decisión de la bolsa de retirar 1.780 millones de tokens USDC y 1.850 millones de BUSD.

SALDO DEL MONEDERO BINANCE-PEG

Saldo de todas las monedas vinculadas, en miles de millones de dólares

Las transferencias que muestran la mezcla comenzaron en noviembre de 2020, que es el dato más antiguo disponible; Binance lanzó el programa B-token en junio de 2019. La transferencia de fondos más reciente en la que intervino un monedero de la bolsa (principalmente para fondos de clientes) enviando fondos a la cuenta de Binance se produjo tan recientemente como el 13 de febrero, cuando la bolsa retiró 100 millones de USDC. Mover activos dentro y fuera de la cartera no es necesariamente una indicación de algo nefasto, ya que Binance ha afirmado en el pasado que todos los tokens peg estaban garantizados incluso si no se encontraban en la misma cartera. Sin embargo, el hecho de que estos fondos procedieran de un monedero utilizado habitualmente para el almacenamiento seguro de fondos de clientes es potencialmente problemático.

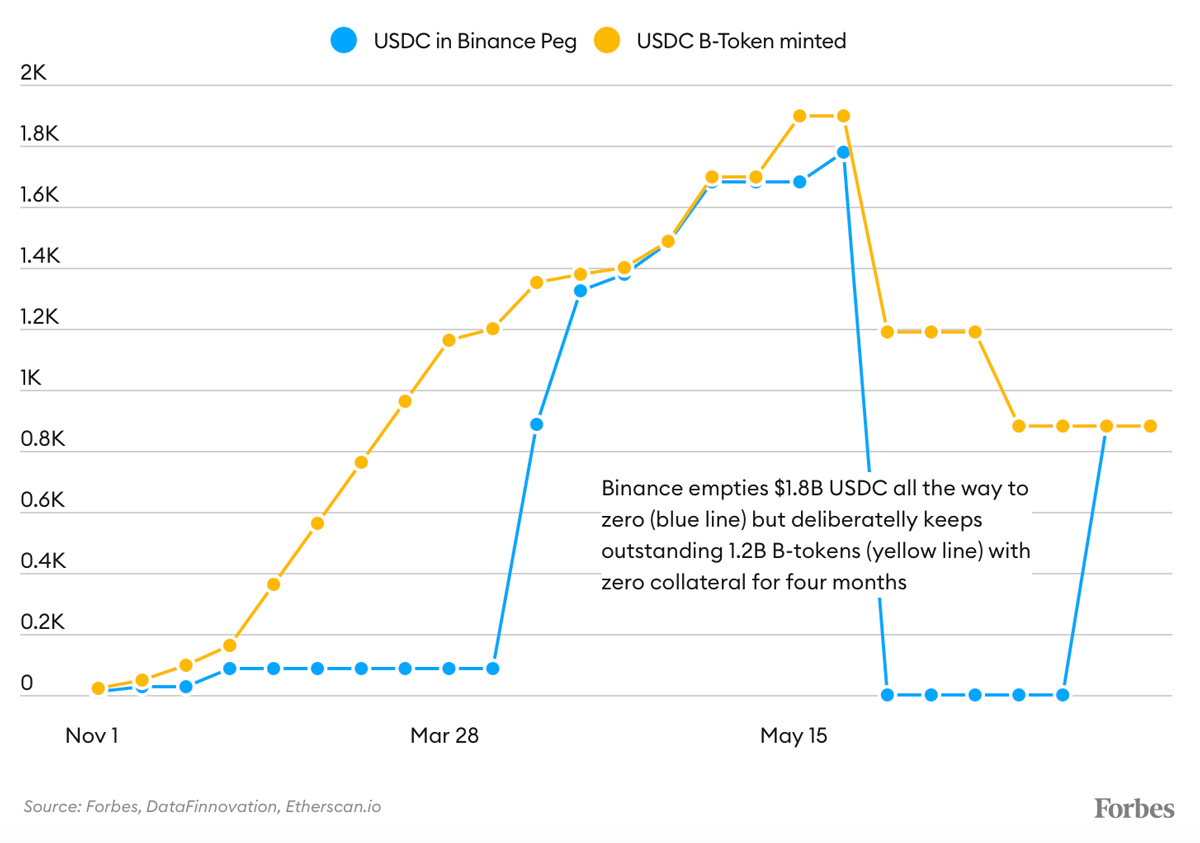

FINANCIACIÓN DEL MONEDERO BINANCE-PEG

Transacciones USDC 2020-2022

La retirada de 1.780 millones de dólares el 17 de agosto se produjo sin una reducción correspondiente de la oferta de B-peg USDC (véase el gráfico siguiente), lo que llevó el saldo de la criptomoneda en el monedero Binance-Peg Token a cero. Esto significa que si todos los titulares de B-peg USDC hubieran intentado canjear sus tokens en esa fecha, Binance probablemente habría sido incapaz de satisfacer las solicitudes sin un retraso significativo.

CAPITALIZACIÓN DEL USDC EN EL MONEDERO ELECTRÓNICO DE FICHAS BINANCE-PEG

Fichas USDC en millones, cada ficha 1 $

Forbes identificó el destino de 1.200 millones de USDC en tokens: todos los sacados del monedero B-peg más 120 millones de USDC de otras fuentes, como depósitos frescos. El mayor destinatario fue Cumberland DRW, que recibió 1.070 millones de dólares. Es posible que las transferencias a Cumberland DRW estuvieran vinculadas a los servicios normales de comercio extrabursátil que presta a terceros. Binance envió los 201 millones restantes al fundador de Tron, Justin Sun, a Amber Group y a Alameda Research. Amber Group no respondió a las solicitudes de comentarios y un antiguo empleado de Alameda sugirió que su transacción no parecía fuera de lo normal para la empresa, que estaba en activo durante el tiempo en cuestión pero que ahora forma parte de la quiebra de FTX.

El evento del 17 de agosto

He aquí cómo Cumberland y otros actores clave se hicieron con los tokens USDC:

- El 17 de agosto, Binance procesó la transferencia de 1.000 millones de dólares en tokens USDC a Cumberland vaciando 1.780 millones de dólares en tokens USDC del monedero peg.

- En rápida sucesión, Binance envió los tokens USDC al monedero Binance 8, y desde allí envió toda la suma al monedero caliente Binance 14. A continuación, Binance envió 1.540 millones de dólares de los tokens USDC recibidos por Binance 14 a los monederos calientes Binance 15 y Binance 16

- Dos monederos Cumberland recibieron una suma combinada de 1.020 millones de dólares de tokens USDC repartidos en 16 transferencias entre el 17 y el 24 de agosto desde Binance 14, Binance 15 y Binance 16

- Binance transfirió un total combinado de 201 millones de dólares a Amber Group, Alameda Research y Justin Sun durante la semana en cuestión

Deja Vu FTX?

Es difícil ignorar las similitudes con las transacciones que contribuyeron a la crisis y el colapso de FTX. Mientras que FTX supuestamente se metió en problemas al apropiarse indebidamente de depósitos de clientes en beneficio de su fondo de cobertura hermano Alameda, en esta circunstancia Binance parece haber tomado fondos que los clientes tenían razones para creer que eran garantías dedicadas y los utilizó para sus propios fines. Estas acciones pueden no haber sido ilegales, simplemente porque Binance no está regulada como una empresa financiera normal y los compradores de los tokens b-peg no firman contratos de inversión con la bolsa.

Estas revelaciones podrían animar a los gobiernos a exigir que las bolsas financieras se separen de los custodios de activos. En las finanzas tradicionales, los activos de los clientes a menudo deben mantenerse en instituciones consideradas custodios cualificados, que están muy reguladas y tienen normas específicas sobre contabilidad y segregación de los fondos de los clientes. En EE.UU., el presidente de la SEC, Gary Gensler, está intentando trasladar esas normas al cripto, lo que obligaría a los asesores registrados y a otras empresas de inversión reguladas a mantener los activos de los clientes en custodios mejor equipados para gestionar y asegurar los fondos, en lugar de en bolsas de criptomonedas. Los intercambios de criptodivisas, que se comportan de forma similar a los corretajes en las finanzas tradicionales, suelen asumir las funciones de negociación, custodia, compensación y liquidación, realizadas en su mayor parte fuera de la vista de las autoridades reguladoras. Aunque el enfoque de las criptointercambios puede hacer que las transacciones sean más rápidas y menos costosas, reduce la supervisión de cada operación en un sector que ya está poco regulado en comparación con mercados más maduros.

La propensión de Binance a jugar con sus propias reglas y, en ocasiones, a cambiarlas sin apenas notificarlo a los clientes, probablemente traerá consigo un mayor escrutinio regulador sobre las criptobolsas y los fondos de cobertura con los que hacen negocios. También es una razón importante por la que gigantes de las finanzas tradicionales «de confianza» como State Street, Fidelity y BNY Mellon han apuntado a la criptocustodia como negocios en crecimiento para 2023 y más allá.