Durante los veinte meses anteriores a enero de 2024, los inversores que querían invertir en fondos de bitcoin cotizados en bolsa en Estados Unidos se vieron obligados a jugar en el mercado de futuros. La Comisión del Mercado de Valores (SEC) denegó más de treinta solicitudes de fondos que simplemente compraban la principal criptomoneda y repartían sus participaciones como acciones fáciles de negociar que cotizan en las principales bolsas de valores, alegando la susceptibilidad del mercado de activos digitales a la manipulación.

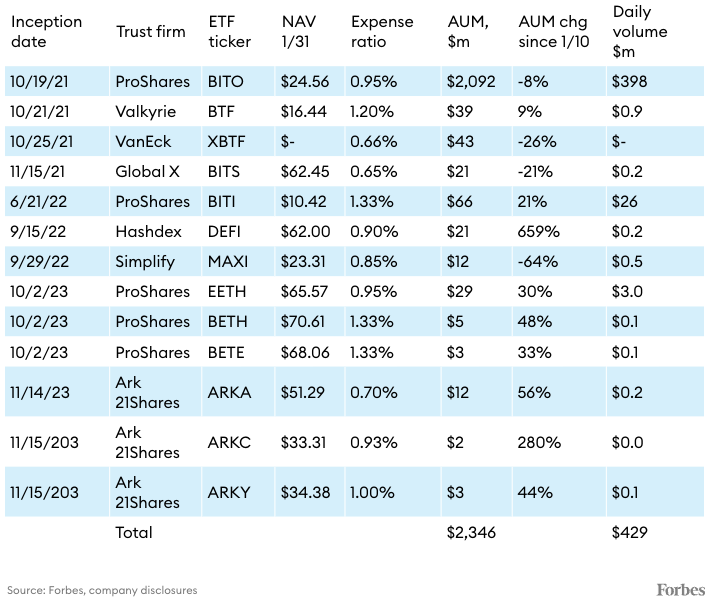

En virtud de una teoría que finalmente se consideró «arbitraria y caprichosa», la SEC aceptó los fondos de bitcoin basados en futuros, ya que los precios se verificaban según las normas de las bolsas de productos básicos reguladas. Sin tener en cuenta que los precios de los futuros se basan en el mercado al contado del bitcoin. Así, a partir del ProShares Bitcoin Strategy ETF (BITO) en octubre de 2021, se crearon 13 ETF de bitcoin basados en futuros. ProShares, con sede en Bethesda (Maryland), fue el primero en salir y recaudó más de mil millones de dólares el día que se ofreció, convirtiéndose en el lanzamiento de ETF más exitoso de la historia. Desde entonces, ha acumulado unos 2.500 millones de dólares en activos hasta el 10 de enero de este año, día en que la SEC permitió que diez ETF al contado empezaran a cotizar.

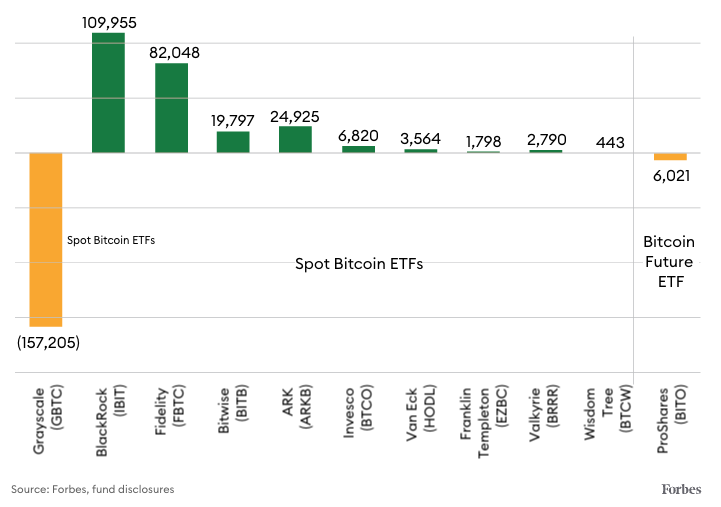

Con la llegada de los ETF de bitcoin al contado, que han acumulado 34.000 millones de dólares de activos (incluidos más de 28.000 millones convertidos del fondo cerrado GBTC), el panorama de los fondos de criptomonedas basados en futuros es repentinamente incierto. «El apetito de los inversores pasará de los productos que ofrecen exposición a futuros de bitcoin a la exposición directa a bitcoin», dice Kyle DaCruz, director de Productos de Activos Digitales de VanEck. «Los productos al contado deberían seguir más de cerca el precio del bitcoin», VanEck no está esperando a ver el destino de los fondos de bitcoin basados en futuros. Cerró su ETF de futuros Bitcoin Strategy Fund (XBTF) de 43 millones de dólares el mes pasado en favor de una nueva oferta al contado, el VanEck Bitcoin Trust (HODL), que tiene 176 millones de dólares actualmente.

ProShares, por el contrario, está redoblando su estrategia. No tiene previsto retirar su Bitcoin Strategy ETF (BITO), que cuenta con 2.000 millones de dólares en activos, ni convertirlo en una oferta al contado. En su lugar, ha presentado recientemente una solicitud para ofrecer un conjunto de ETF complementarios basados en futuros que añaden apalancamiento a las inversiones indirectas en bitcoin de los fondos. La BITO de ProShares tiene una ratio de gastos equivalente al 0,95% de los activos del fondo, aproximadamente el triple que las nuevas ofertas al contado.

ETF de FUTUROS DE BITCOIN

Datos a 14 de febrero de 2024

Antecedentes

La BITO y otros ETF similares adquieren contratos de futuros liquidados en efectivo en bolsas reguladas como la Bolsa Mercantil de Chicago (CME) y los empaquetan como acciones que se negocian libremente en el mercado bursátil. Estos productos difieren de los nuevos ETF al contado, cuyos emisores adquieren bitcoin físico y luego ofrecen acciones que representan intereses fraccionarios en las carteras de bitcoins. Los ETF de futuros pueden ser más complicados y caros porque los emisores tienen que seguir comprando nuevos contratos a cada vencimiento (normalmente a final de mes), y los costes ocultos de refinanciación pueden mermar los beneficios si el precio del bitcoin empieza a subir.

Como muestra el gráfico siguiente, BITO ha sido inferior a su índice de referencia, el Bloomberg Galaxy Bitcoin Index, en ocho puntos porcentuales desde su creación hasta el 30 de enero. Ten en cuenta que existe una diferencia entre la rentabilidad acumulada y la del precio al contado porque la rentabilidad acumulada incluye factores adicionales como el pago de dividendos y los intereses sobre el efectivo del fondo. Los ETF al contado puro aún no pagan dividendos.

RENTABILIDAD DE BITO

Rentabilidad desde su creación en relación con su índice de referencia BTC

Dados estos mecanismos y costes adicionales, puede sorprender a algunos observadores que la SEC aprobara primero los productos de futuros. Sin embargo, el presidente Gary Gensler (que solía supervisar la Commodity Futures Trading Commission, reguladora del mercado de futuros) se sintió más cómodo con los ETF que siguen productos negociados en una bolsa regulada que con el mundo, en gran medida no regulado, del comercio de criptomonedas.

Gracias a su fuerte lanzamiento, BITO de ProShares tiene una cuota de mercado del 90% entre los fondos de futuros de bitcoin. Los activos bajo gestión de BITO disminuyeron en 126 millones de dólares entre el 10 de enero y el 16 de febrero, pero su total sigue siendo superior en 1.300 millones de dólares desde mediados de octubre de 2023, cuando los inversores institucionales comenzaron a comprar en el ETF como una apuesta alcista por el bitcoin en previsión de que la SEC aprobara los tan esperados ETF al contado.

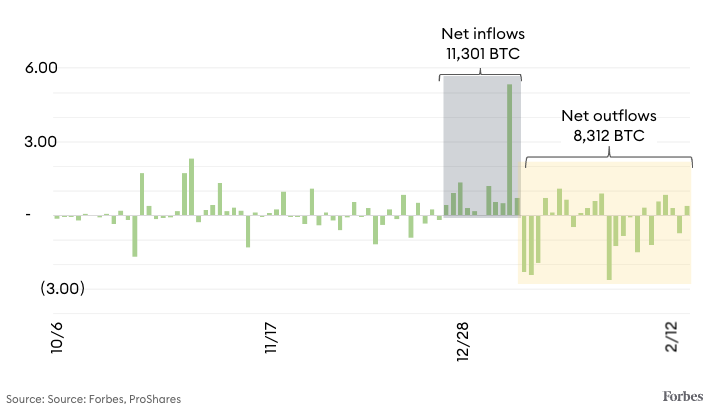

Es difícil determinar las razones precisas de las importantes salidas de BITO desde el 11 de enero, y una buena parte puede deberse a la recogida de beneficios por parte de los compradores a corto plazo. Unos 93 millones de dólares pueden atribuirse a que Ark Invest, de Cathie Wood, trasladó participaciones de BITO al ETF al contado de su empresa, Ark 21Shares Bitcoin ETF.

ACTIVOS DE BITO ETF BAJO GESTIÓN

Activos gestionados desde octubre de 2021

ESTADÍSTICAS CLAVE

BITO – Tenencias equivalentes de Bitcoin

Variación diaria de las tenencias, en equivalente de bitcoin

BITCOIN O EQUIVALENTE AGREGADO

Bitcoin o equivalente de bitcoin adquirido (perdido) del 11 de enero de 2024 al 14 de febrero de 2024

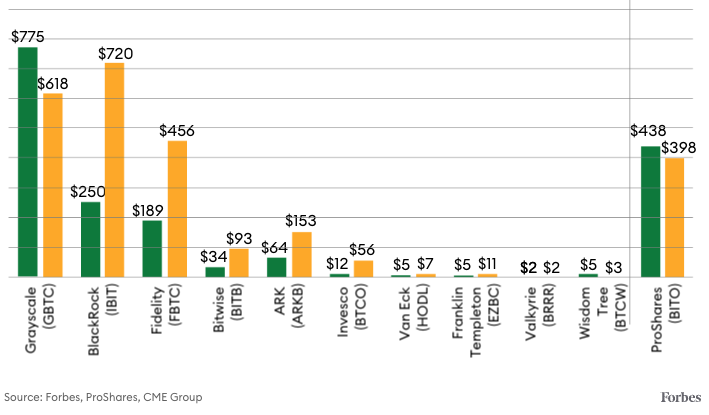

COMPARACIÓN DEL VOLUMEN DE COMERCIO

Volumen diario en millones de dólares, media del 11/1 y volumen del 14/2

Perspectivas e implicaciones

BITO de Proshare tiene un sólido flujo de ingresos basado en su ratio de gastos del 0,95% sobre aproximadamente 2.000 millones de dólares en activos, o aproximadamente 19 millones de dólares al año. Si ProShares se convirtiera en un ETF al contado, probablemente tendría que reducir el ratio de gastos en dos tercios (aunque sus costes también bajarían) para igualar a la competencia. BITO es sólo uno de los más de cuarenta productos cotizados que ofrece ProShares, que cuenta con un patrimonio total de 64.000 millones de dólares. La empresa parece estar adoptando un enfoque similar al de Bitcoin Trust (GBTC), que tenía una ratio de gastos del 2% en su anterior encarnación como fondo cerrado y sólo la redujo al 1,5% cuando cambió de formato para convertirse en un ETF. Esto contrasta con los ratios de gastos de alrededor del 0,26% de la mayoría de los nuevos competidores de ETF al contado. Las declaraciones públicas de ProShares reflejan las del consejero delegado de Grayscale, Michael Sonnenshein, que ha tratado de justificar los costes más elevados de GBTC centrándose en la experiencia, la eficiencia operativa, la liquidez y los estrechos diferenciales entre precio de compra y precio de venta.

«Creemos que el éxito continuado de BITO se debe a que muchos inversores desean exponerse al bitcoin a través de un fondo que invierte en un mercado ordenado, eficiente y altamente regulado y que custodia con uno de los mayores bancos del mundo [JPMorgan]», afirma Michael Sapir, consejero delegado de ProShares.

Es posible que el elevado ratio de gastos de BITO en relación con sus rivales de ETF al contado nunca provoque una avalancha de reembolsos. La inercia ha sido durante mucho tiempo una fuerza poderosa en la gestión de inversiones. Entre el 75% y el 80% de los activos totales se encuentran en fondos de inversión de más de quince años», afirma el fundador de hanETF, Hector McNeil. «Están tan integrados en las plataformas y sistemas financieros que simplemente cosechan dinero».

Otro factor que mantiene a los inversores en el fondo de mayor coste de ProShares podrían ser los impuestos, específicamente en comparación con los impuestos sobre las ganancias de capital que aplican a algunos titulares de BITO con grandes ganancias en papel.

Pero, ¿qué ocurre con el dinero nuevo? ¿Existen razones para que un inversor invierta en ETF de futuros en vez de en fondos de bitcoin al contado? Es un argumento más difícil. Resulta que los ETF de materias primas basados en futuros tienen más sentido para algunos activos que para otros. El petróleo, por ejemplo, es difícil de almacenar. «El problema es que cuando tienes petróleo al contado necesitas almacenarlo en grandes tanques«, dice McNeil. «Hay un coste de transporte cuando almacenas el producto físico». Sin embargo, señala que los ETF de oro al contado no presentan los mismos retos. «El oro es fácil porque es muy valioso, pequeño y cabe en una cámara acorazada… Además, hay un mercado al contado líquido». Dado que el bitcoin se comercializa como una forma de oro digital y es incluso más barato y fácil de almacenar, el ejemplo del oro es más relevante.

Un fondo basado en futuros podría superar al bitcoin en un mercado de criptomonedas a la baja. Mientras que BITO puede tener dificultades para mantenerse al día con los precios al contado durante los períodos de contango, cuando los precios de los futuros son más altos para los contratos a largo plazo, lo contrario podría trabajar a favor de BITO durante los tiempos bajistas, cuando los costes de renovación son cada vez más baratos, lo que se conoce como backwardation (prima de aplazamiento). «Un ETF de futuros es un producto más sofisticado, por lo que va a ser menos apropiado para la mayoría de la gente», dice Ophelia Snyder, cofundadora y presidenta de 21.co. «Es un producto estratégico táctico, no un producto de comprar y mantener».

¿Qué le espera a ProShares?

Mientras que ProShares Bitcoin Strategy ETF sigue siendo el fondo de criptomonedas insignia de la firma, la gestora de activos ha presentado recientemente la solicitud para lanzar otros cinco ETF que negociarían acuerdos de intercambio, un novedoso tipo de exposición al bitcoin. Estos fondos también utilizarían ETF norteamericanos al contado, pero no posiciones directas en las criptodivisas, y tratarían de ofrecer rendimientos diarios apalancados basados en el Bloomberg Galaxy Bitcoin Index:

Objetivo de inversión del ETF ProShares propuesto

ETF ProShares Ultra Bitcoin

2,0 veces el índice.

ETF de ProShares Plus Bitcoin

1,5 veces el índice.

ETF corto de Bitcoin de ProShares

1,0 veces la inversa del índice.

ProShares ShortPlus Bitcoin ETF

1,5 veces la inversa del índice.

ProShares UltraShort Bitcoin ETF

2,0 veces la inversa del índice.

Fuente: SEC de EE. UU., Presentaciones de ProShares

ProShares se dirige a los operadores que buscan apalancamiento financiero como diferenciador de los ETF al contado, que no utilizan el apalancamiento para magnificar los rendimientos. Estos fondos más arriesgados aún no están aprobados para empezar a cotizar, pero es probable que se les permita cotizar dado que la SEC ya ha aprobado otros productos que ofrecen apuestas multidireccionales y apalancamiento sobre el precio del bitcoin.

El segundo ETF de criptofuturos de ProShares, ProShares Short Bitcoin Strategy ETF (BITI) (58 millones de dólares en activos) también tiene como objetivo una rentabilidad inversa de 1,0 veces el precio del bitcoin, pero difiere porque vende principalmente contratos de futuros de bitcoin para cumplir su objetivo de inversión.

A pesar de los costes más elevados asociados a sus productos, la posición dominante de ProShares BITO entre los ETF de futuros de bitcoin le da una base firme entre los criptooperadores sofisticados. ProShares está en proceso de crear un ecosistema de productos apalancados que debería atraer a los inversores institucionales que buscan magnificar las ganancias o cubrir el riesgo. ProShares se enfrenta a la competencia de productos similares ofrecidos por otros emisores, como Hashdex, GlobalX y Ark21 Shares, suponiendo que sigan operativos.