Mientras Sam Bankman-Fried lucha por su libertad en un tribunal penal, los antiguos clientes de su bolsa de criptomonedas FTX, que han perdido unos 16.000 millones de dólares en activos, están a punto de recuperar la mayor parte de su dinero.

FTX Trading, ahora dirigida por el especialista en quiebras John J. Ray III, anunció este mes que los clientes pueden esperar recuperar más del 90% del «valor distribuible» de los fondos recuperados de la empresa fallida. Pero aunque planea dirigir la mayor parte del pastel a los clientes que tenían inversiones en sus mercados internacionales y de Estados Unidos, no especificó de qué tamaño podría ser ese pastel de recuperación. Eso depende de cuántos activos haya en realidad y de cuándo y cómo puedan distribuirse entre los acreedores. Los inversores de capital, en su mayoría inversores de capital riesgo como Sequoia Capital y Temasek, desaparecerán con el plan, y es probable que los acreedores de menor rango, incluidos los socios comerciales de la filial Alameda Research, sufran pérdidas significativas.

Las personas con información privilegiada, como el antiguo Consejero General de FTX US, Ryne Miller, y los cofundadores de la empresa, Gary Wang y Bankman-Fried –este último está siendo juzgado por una serie de cargos relacionados con la quiebra, como fraude y blanqueo de dinero– no podrán recuperar nada.

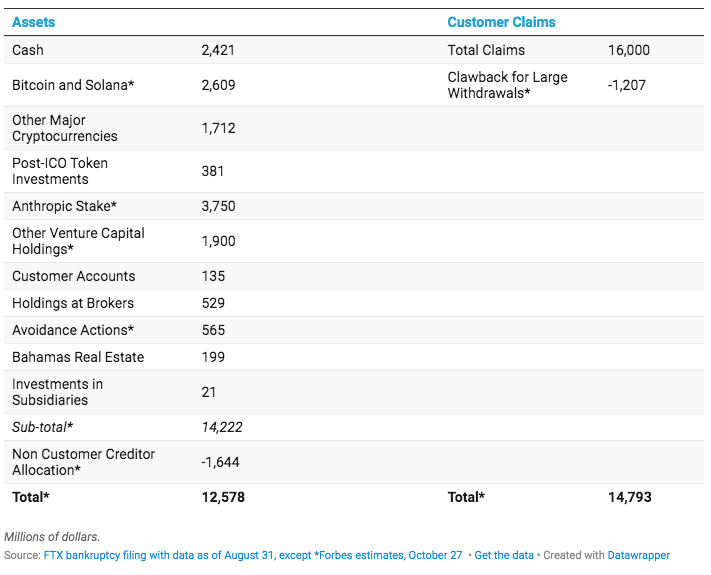

Resulta que los clientes más pequeños pueden recuperar la mayor parte de su dinero a medida que la empresa desentierra activos desaparecidos y algunas inversiones se revalorizan. Un recuento de Forbes de las reclamaciones de los clientes y los activos visibles de FTX (véase la tabla siguiente) estima que se han contabilizado casi 13.000 millones de dólares de los 15.000 millones en reclamaciones. Esto debería significar una restitución casi total para los titulares de cuentas que retiraron menos de 250.000 dólares en las bolsas FTX.com y FTX.US. Aquellos con más están sujetos a una devolución del 15% de los fondos retirados en los últimos calamitosos días de las operaciones del conglomerado criptográfico.

Hay un gran problema: el Servicio de Impuestos Internos (Internal Revenue Service, IRS) afirma que FTX le debe 44.000 millones de dólares, una cifra que probablemente impida gran parte o la totalidad de la recuperación para cualquier otro acreedor, dependiendo de quién obtenga primero los activos. La agencia ha presentado sus demandas contra varias entidades de FTX por cosas como no haber retenido los impuestos sobre las nóminas como reclamaciones administrativas, que al menos en teoría pueden tener prioridad sobre los fondos perdidos de los clientes, abrumando los activos visibles de la compañía.

Los activos de FTX podrían satisfacer la mayoría de las reclamaciones de los clientes.

La última versión del plan de bancarrota de la fallida criptoempresa asigna más del 90% de los «activos distribuibles» a los clientes. Según las estimaciones de Forbes, es casi suficiente para satisfacer sus reclamaciones.

Una gran fuente de recuperación son los propios clientes. Aquellos con retiradas netas superiores a 250.000 dólares durante los nueve días anteriores a la petición de quiebra de FTX contribuirán efectivamente con cerca de 1.200 millones de dólares a las reclamaciones de los clientes, al aplicárseles un recorte del 15% sobre el dinero que retiraron durante ese periodo. Las devoluciones pueden afectar a 4.500 clientes de FTX.com y FTX.US, según los datos de la última presentación de la empresa a los acreedores, mostrada el once de septiembre.

«No existen muchas buenas estimaciones, en gran parte porque las reclamaciones siguen llegando, necesitan resolver los problemas de recuperación», advierte Zach Rosenberg, abogado y director de Rosehill Legal, centrado en criptomonedas.

Además de eso, FTX tenía 2.400 millones de dólares en efectivo y 1.700 millones en las principales criptodivisas, excluyendo bitcoin y solana, a 31 de agosto. Tras los recientes avances del mercado, las participaciones en esos dos tokens tienen ahora un valor de 2.600 millones de dólares.

Otros activos financieros mantenidos en corredurías en Bitwise, Grayscale y BlackRock y combinados con tenencias adicionales de tokens suman 900 millones de dólares. La empresa también tiene propiedades inmobiliarias en las Bahamas, incluido el ahora famoso ático Orchid, donde vivían Bankman-Fried y sus lugartenientes más cercanos, y múltiples apartamentos, valorados en 199 millones de dólares.

FTX tiene alrededor de 3.800 millones de dólares en inversiones de riesgo, según la cantidad de capital que comprometió. Una de ellas, la empresa de inteligencia artificial Anthropic, que figuraba en los libros con un valor de 500 millones de dólares, vale ahora entre 3.000 y 4.500 millones, según un informe de The Information por el cual la empresa está en conversaciones para obtener capital con una valoración de hasta 30.000 millones de dólares. Por lo demás, las inversiones de riesgo son difíciles de valorar, sobre todo teniendo en cuenta la agitación de los mercados de criptomonedas en los dos últimos años y la dificultad de vender activos que no cotizan en bolsas financieras. Les asignamos un valor total de 5.650 millones de dólares, incluida la participación en Anthropic.

Hay 16.600 millones de dólares de lo que la presentación de septiembre clasificaba como «acciones de evasión de clientes«, consistentes en pagos que podrían reclamarse a afiliados de FTX, personas con información privilegiada, donaciones y vendedores. Restando 588 millones de dólares ya «monetizados» y teniendo en cuenta la declaración de la empresa de que parte del total también se incluyó con las recuperaciones de clientes, asignamos un modesto valor de recuperación del 5%, o 565 millones de dólares, al resto.

La presentación de la quiebra menciona la posibilidad de que la bolsa sea vendida o reestructurada y relanzada. Bloomberg informó de que FTX está estudiando propuestas de tres licitadores. Forbes optó por no asignar un valor a las antiguas operaciones de la bolsa.

Contando únicamente los activos que se pueden estimar a partir de las declaraciones incompletas de la empresa y utilizando valoraciones conservadoras, calculamos que FTX tiene unos 12.600 millones de dólares frente a los 14.800 millones en reclamaciones de clientes, una vez contabilizadas las devoluciones de grandes retiradas netas.

En un principio se estimó que faltaban 8.700 millones de dólares en las arcas de FTX cuando la bolsa quebró, pero la empresa ya ha localizado 7.000 millones, según la presentación de septiembre.

Con mucho, el mayor reto para la recuperación de clientes y acreedores es el gobierno de Estados Unidos. El IRS ha presentado 45 reclamaciones por un total de 44.000 millones de dólares contra FTX y sus filiales. Esto parece ser demasiado optimista por parte de la agencia.

«La reclamación del IRS es administrativa y, por lo tanto, tendría prioridad por defecto sobre las reclamaciones no garantizadas, pero si la mayoría de los clientes tienen reclamaciones no garantizadas o intereses de propiedad (es decir, porque nunca cedieron la titularidad legal de los activos depositados en FTX) es una cuestión abierta que es objeto de una demanda presentada contra el patrimonio», dice Rosenberg en un correo electrónico a Forbes.

Rosenberg cree que la reclamación de Hacienda es exagerada. «De acuerdo con la información disponible, parece que el IRS impuso una evaluación de riesgo contra el patrimonio y evaluó todo lo que pudo en cada nivel de la organización», según Rosenberg, «lo que significa que casi con toda seguridad hay una cantidad significativa de duplicación inherente a esa cifra de 44.000 millones de dólares». Él y otros creen que el IRS llegará a un acuerdo, pero probablemente será muy inferior a la reclamación actual.

En los casos en los que hay fraude, las reclamaciones del IRS deberían estar estructuralmente subordinadas, a pesar de la afirmación de la agencia de que tiene prioridad, dice un criptoinversor conocido como Mr. Purple que está siguiendo el caso y pidió que no se le identificara. «La reclamación del IRS no estaría, o como mínimo debería estar, por delante de las reclamaciones de clientes o no clientes».

En su presentación de septiembre, FTX dice que la reclamación del IRS «se supone subordinada».

El IRS no ha respondido a la solicitud de comentarios de Forbes.

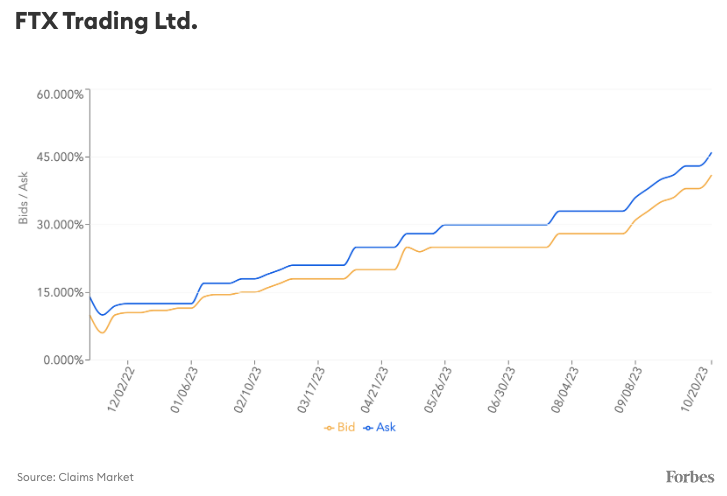

Mientras se decide la cuestión, los inversores que apuestan por el valor de las reclamaciones de los clientes indican que no creen que el IRS vaya a adelantarse totalmente a los pagos. Según Vladimir Jelisavacic, director de Cherokee Acquisition, que gestiona Claims Market, un mercado de reclamaciones de quiebra, los compradores están pagando actualmente el 44% (41% de oferta y 46% de demanda) del valor nominal de las reclamaciones de los clientes. Esta cifra es superior al 41% de hace dos semanas y al 12% de principios de 2023. Los créditos no garantizados, para los que la demanda es mucho menor, cotizan al 15%, afirma.

¿A qué se debe el enorme descuento entre el 44% del precio de los siniestros y la recuperación prevista que se aproxima a su valor nominal? «Los compradores de siniestros compran hoy a un valor basado en el valor actual neto de cuándo prevén obtener esa recuperación», dice el Sr. Purple. «Así, si un comprador de siniestros busca una tasa interna de rentabilidad del 15%, está asumiendo que el pago tardará muchos años en obtener todo ese valor». Calcula que la recuperación final sería de 85 céntimos por dólar.

Cuanto más se tarde, más pagará el patrimonio de FTX en honorarios legales, que alcanzan una media de treinta millones de dólares al mes.

«Obviamente, el resultado del litigio principal es muy interesante e influirá drásticamente en lo que reciban los clientes. Normalmente, estos litigios se alargan durante años y de ahí que los clientes se inclinen por vender sus reclamaciones y no esperar a futuras distribuciones inciertas», afirma Joseph Sarachek, abogado especializado en activos en dificultades.