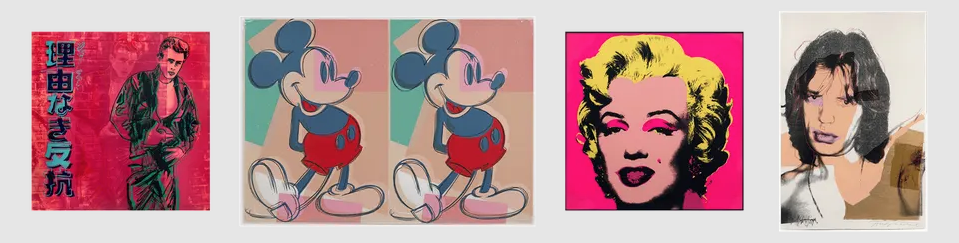

Marilyn Monroe observa la ecléctica decoración del moderno club privado neoyorquino Zero Bond mientras Baby Jane Holzer, icono de la moda de 82 años, reflexiona sobre su antiguo amigo Andy Warhol y sobre el arte blockchain. «Le habría encantado», dice la It Girl de 1967 de la revista New York Magazine. «En cierto modo, eso es lo que él hacía con los múltiples».

La versión de Warhol de Monroe, vigilando sobre un fondo rosa intenso con sombra de ojos a juego, aporta un toque kitsch sesentero a la paleta más moderna de la sala. Forma parte de una serie de obras del artista basadas en una única foto publicitaria, creada cincuenta años antes de que la serie filosóficamente similar de punks pixelados y simios sin espíritu hiciera furor en el mercado de los token no fungibles (NFT) basados en blockchain.

Esta no es la más famosa de las Marilyns de Warhol. Esa sería «Shot Sage Blue», según la famosa casa de subastas Christie’s. Esa versión presenta la imagen sobre un fondo azul claro y se vendió por 195 millones de dólares el año pasado. La versión rosa procede de la colección personal de Holzer. Fue realizada en 1967 y lleva el número 81 de un total de 250 copias. Su valor estimado es de 531.800 dólares.

Marilyn Monroe, la estrella de cine que ha sido iconificada, glamourizada y exaltada, ahora se está fraccionando y tokenizando gracias a una empresa de Delaware llamada Freeport y a la tecnología blockchain. La propiedad de la estampa rosa se está dividiendo en 10.000 acciones representadas por minúsculos fragmentos de código informático. Los avances en tecnología y finanzas ahora ponen a disposición de las masas amantes del arte una parte del retrato por tan solo 531,80 dólares por diez acciones, la cantidad mínima que puede poseer cualquier inversor.

Si este tipo de fraccionamiento perdura, el arte se convertirá en una clase de activo más viable y accesible para los inversores particulares. Pero la promesa se ve ensombrecida por un mercado digital que, en realidad, es tan poco líquido como la versión analógica a la que intenta sustituir. Además, el proceso está repleto de comisiones de gestión y márgenes que exigen una revalorización considerable para que los compradores puedan volver a estar en igualdad de condiciones.

La Marilyn rosa forma parte de la colección inicial de Freeport. La empresa está acuñando participaciones de cada uno de los cuatro grabados de Warhol como fichas fungibles en la cadena Ethereum. Freeport busca hasta 4.000 inversores que quieran poseer participaciones en serigrafías de Marilyn, el actor James Dean en su atuendo de Rebelde sin causa (198,50 $), Mick Jagger en torno a 1975 (226,30 $) o un retrato doble de Mickey Mouse (781,80 $). Los precios suponen un 10% de aumento sobre las ventas anteriores de cada obra. Pero eso no es todo. Los inversores también pagan una comisión de adquisición del 10%, una comisión de gestión anual del 1,5% y una comisión de venta del 10%. Así, invertir mil dólares puede representar menos de 800 dólares en obras de arte. Comprar arte mejorado con blockchain a través de Freeport da derecho a los inversores a un porcentaje de los beneficios futuros de las ventas de las obras y el derecho a mostrar las versiones tokenizadas en galerías virtuales en sus ordenadores. Un mercado secundario permite a los accionistas vender sus participaciones a otros inversores a través de la blockchain de Ethereum.

Tres de los Warhols pertenecen a la colección de Holzer, y el cuarto, Mickey Mouse, es propiedad del coleccionista Michael Haber.

Holzer, que ahora es agente inmobiliario en Palm Beach, es una imagen incongruente en Zero Bond, rodeado del tipo de criptoempresarios de traje y zapatillas de deporte que cabría esperar en este tipo de evento de arte y blockchain. Pero aparte de apoyar el arte y el legado de Warhol, dice que es un buen negocio.

«Sí, soy un snob del arte, pero realmente me importa el valor», dice. «Si buscas una inversión, esto subirá».

La propiedad fraccionaria consiste en invertir en arte, no en coleccionarlo. Los inversores compran participaciones titulizadas de una obra de arte (sobre todo cuadros) y esperan a obtener beneficios una vez vendida la pieza. Hasta ahora, el momento y el precio de esa venta los determina la empresa que fracciona la obra, con una aportación limitada de los accionistas. Los enfoques basados en blockchain para el arte digital trasladan ese poder a los accionistas. Sus defensores afirman que este método de inversión democratiza el acceso al arte para los inversores que no disponen de los cientos de miles, si no millones, de dólares necesarios para comprar un Warhol, un Picasso o un Basquiat enteros. También aumenta el número de inversores en arte, una ventaja para una clase de activos ilíquidos sujetos a gustos y tendencias cambiantes.

Desde su creación en el año 2000, el índice ArtPrice 100 blue-chip, una medida de las obras de los cien artistas más vendidos en las subastas, ha superado a la media industrial Dow Jones, multiplicándose por más de siete frente a las cinco veces del índice bursátil. El año pasado, el barómetro del arte subió un 3%, frente a una caída del 8,7% en las acciones de primer orden.

«Si hay una clase de activos que rinde más que el S&P 500, ¿por qué no permitimos que más gente invierta en ella?», se pregunta Colin Johnson, consejero delegado de Freeport.

Pero sólo el arte de primer nivel ha demostrado ser un éxito de mercado. Un indicador más amplio, el Artprice Global Art Index, que incluye todas las ventas de arte en subastas públicas, bajó un 18% el año pasado y subió un 5% desde principios de siglo. Además, los asesores de inversión advierten que los barómetros del mercado del arte pueden pintar escenarios excesivamente optimistas. Los índices están «sesgados al alza», afirma Philip Hoffman, consejero delegado de The Fine Art Group, empresa londinense de asesoramiento financiero sobre arte. Los índices basados en subastas no tienen en cuenta las ventas privadas ni las obras devaluadas que nunca llegan al mercado. Lejos de artistas como Picasso, Monet y Warhol, las subastas de grandes lotes pueden eclipsar fácilmente los precios de obras de creadores menos conocidos.

Las cifras también pueden verse infladas por las modas del coleccionismo, dice Hoffman, señalando que el arte contemporáneo tuvo un año especialmente fuerte en 2022 debido al aumento de las ventas de los marchantes en Occidente, restando interés a otras categorías.

La inversión fraccionaria, al menos, proporciona diversificación a los particulares al permitirles realizar varias inversiones pequeñas con una suma de dinero determinada, afirma Robert Read, responsable de Arte y Clientes Privados de la aseguradora global Hiscox. El fraccionamiento «da a la gente la oportunidad de repartir su riesgo en lugar de apostar por algo y no ver rendimientos«, añade.

Aun así, el arte fraccionado es un pez minúsculo en un estanque pequeño, ya que representará menos del 1% de los 67.800 millones de dólares de ventas mundiales en 2022, según el último informe anual de Art Basel y UBS Global Art Market. En los últimos cinco años, se vendieron aproximadamente 625 millones de dólares en propiedad fraccionaria, según la empresa de investigación del mercado del arte ArtTactic. La mayoría de las transacciones procedían de inversores particulares a través de Masterworks. En cambio, más de 600.000 millones de dólares en acciones cambian de manos en un día normal en Estados Unidos, según datos de la Securities Industry and Financial Markets Association.

«Te estás metiendo en un charco muy pequeño», advierte Read.

Luego está la cuestión de la rentabilidad real. El arte suele considerarse una inversión a largo plazo, y los coleccionistas e inversores conservan las obras durante años, si no décadas. Por término medio, los compradores poseen obras de Warhol durante 16,4 años y han obtenido una rentabilidad anual del 2,1%, según ArtTactic.

Los propietarios fraccionarios tienen poco control sobre cuándo reciben los pagos. Ninguna empresa de propiedad fraccionaria de obras de arte ofrece actualmente dividendos; de hecho, cobran comisiones de gestión anuales. Algunas empresas fraccionarias que no ofrecen opciones de blockchain sí tienen mercados secundarios donde se pueden negociar las acciones. En el caso de Masterworks, una empresa de propiedad fraccionaria con sede en Nueva York que no tiene ofertas de blockchain, sólo los inversores registrados pueden ver los precios de las acciones. Pero dada la corta historia del mercado (la primera empresa de propiedad fraccionaria, Masterworks, se fundó en 2017), ha habido pocos casos de inversores que realmente hayan cobrado con ganancias.

A menos que una empresa de gestión de activos o una agencia de valores lo ofrezca a bajo coste, «no creo que el arte sea adecuado para inversiones minoristas», dice Hoffman. «Esto es para la gente que quiere divertirse con mil dólares».

El modelo en sí es complicado. Hasta que las empresas pueden vender todas las acciones de una obra de arte determinada, el vendedor conserva la propiedad, y el dinero de los inversores se mantiene en custodia. En el caso de Freeport, una vez vendidas todas las acciones de una obra de arte, la empresa toma el control a través de una filial de responsabilidad limitada para cada impresión, y la obra en cuestión se transportará a Delaware para su custodia, explica Johnson a Forbes. Los inversores poseerán entonces acciones de la empresa creada para custodiar la impresión. Al igual que en una financiación fallida de Kickstarter, los inversores potenciales recuperarán su dinero si no se venden todas las acciones de un grabado antes de la fecha de cierre, actualmente el cuatro de julio para los Warhol, aunque Johnson dice que puede ampliarse.

La idea de la propiedad fraccionaria no es exclusiva del arte. Se ha aplicado a la propiedad inmobiliaria (multipropiedad), los aviones privados, los yates de lujo e incluso los caballos de carreras para quienes desean tener acceso a activos sin comprometer el capital necesario para poseerlos en su totalidad.

En el caso de la propiedad intelectual, el fraccionamiento difiere de la copropiedad. Mientras que las patentes y los derechos de autor pueden concederse a varios inventores de un activo, la propiedad fraccionada suele referirse a muchos inversores que poseen el aspecto físico de una propiedad intelectual, pero no necesariamente los derechos de autor. La historia comienza en 2010, cuando al exagente deportivo Marion Darnell Jones se le concedió una patente para un sistema de propiedad fraccionaria en propiedad intelectual mediante contribución a un fideicomiso, según la presentación de la patente. Centrado en los famosos, Jones veía el sistema como una forma de que sus fans se convirtieran en inversores directos de las celebridades, dándoles derecho a una serie de beneficios y a un «pago valorado en el tiempo.»

El sistema que describió se aplicaría más tarde a la propiedad de obras de arte. A finales de la década, se habían lanzado varias empresas fraccionarias como Feral Horses, Maecenas y LookLateral, centradas principalmente en el arte, pero la falta de regulación minimizó el interés de los inversores. En 2018, Masterworks vendió sus primeras acciones titulizadas registradas en Estados Unidos ante la Securities and Exchange Commission (SEC) e inversores a través de Maecenas y adquirió una participación del 31,7% en 14 Small Electric Chairs (1980) de Warhol por 1,7 millones de dólares en varias monedas tradicionales y criptomonedas, incluidos bitcoin y ether. Si bien la venta demostró que una transacción fraccionada de blockchain era posible, alrededor de dos tercios del 49% ofrecido a los criptoinversores no fue tomado.

La primera venta totalmente tokenizada de acciones de arte se produjo en octubre de 2021, cuando Sygnum Bank, con sede en Zúrich, se asoció con la empresa de propiedad fraccionaria de arte Artemundi para crear acciones de Fillette au béret (1964) de Pablo Picasso, acuñando tokens de seguridad de arte (AST) para ser negociados en el libro mayor distribuido de Sygnum.

El mes pasado, Sygnum y Artemundi anunciaron que el Picasso se había vendido por una cantidad no revelada que daba a los inversores alrededor de un 15% de rentabilidad anualizada por su dinero, con precios que variaban según el tiempo que se mantuvieran las acciones tokenizadas.

Los inversores interesados en la propiedad fraccionaria a través de Freeport deben crear una cuenta en el sitio web con una dirección de correo electrónico, fecha de nacimiento e información de dirección y luego pagar por las acciones con una tarjeta de débito, transferencia bancaria o una tarjeta de crédito (esta última requiere una comisión del 2,5%). Una vez que se cierren las ofertas y las acciones se acuñen en Ethereum, el socio de blockchain de Freeport, Vertalo, una empresa de tokenización con sede en Austin, creará lo que se denomina carteras sin llave para los clientes que deseen controlar directamente sus inversiones. Este sistema permite a Vertalo custodiar las frases semilla necesarias para acceder a los monederos, de modo que los usuarios no confundan sus claves privadas si tienen más de una. Los incondicionales del blockchain también podrán retirar sus tokens de acciones y depositarlos en monederos externos.

Los defensores de la tecnología blockchain afirman que la tokenización proporciona registros inmutables de la propiedad y el historial de transacciones de una obra de arte con una procedencia fácilmente verificable, lo que sin duda resulta atractivo para la industria del arte, plagada de robos y falsificaciones. Creadas inicialmente para sellar digitalmente el tiempo de documentos de modo que su origen no pudiera cambiarse, las blockchains podrían ser una ventaja para un mercado en el que la procedencia de una obra es a veces tan valiosa como el propio arte.

Esto puede no sentar bien en el mundo del arte tradicional, donde «la gente gana dinero a costa de la falta de transparencia», afirma Hoffman, y añade que la resistencia del «anticuado mercado secundario existente» está frenando la aplicación de la nueva tecnología.

Incluso con la verificación de blockchain, los datos sólo son tan buenos como el vendedor que los acuña. «Una cadena que supuestamente es inmutable puede al menos darte una instantánea en un punto en el tiempo», dice Leila Amineddoleh, abogada especializada en arte y patrimonio cultural y fundadora de Amineddoleh & Associates, una firma con sede en Nueva York, pero si esa «información es exacta o no es una especie de pregunta abierta».

La tecnología parece mejor para las reventas. Puede alimentar «los mercados secundarios mucho más fácilmente que los sistemas financieros, por lo que ayuda con el lado de la liquidez», dice Mason Edwards, director comercial de la Fundación Tezos, la fundación detrás de la blockchain Tezos que utiliza un mecanismo de prueba de participación para validar las transacciones. Tezos se ha hecho popular entre los artistas por sus bajas comisiones por transacción y su compromiso de minimizar el consumo de energía.

Los inversores en NFT han incursionado en la versión de propiedad fraccionaria del arte blockchain desde el pico del mercado de criptomonedas en 2021, principalmente a través de organizaciones autónomas descentralizadas (DAO). Organizaciones como AssangeDAO, PartyDAO y FlamingoDAO, que son esencialmente alianzas de inversores, han comprado algunos de los NFT más caros jamás vendidos, a precios que alcanzan los 53 millones de dólares.

La diferencia clave entre las DAO y las empresas de propiedad fraccionaria radica en quién tiene la decisión de vender. Las DAO dejan esa decisión en manos de sus miembros en lugar de esperar a que una empresa –que cobra cuotas anuales– apriete el gatillo. En el caso de los nuevos Warhols fraccionados, Freeport toma todas las decisiones de compra y venta.

Es difícil concebir un artista mejor que Warhol para intentar aunar los mundos del arte y el blockchain. Sus credenciales anti-instituciones permanecen intachables, y sus variaciones de edición limitada de temas icónicos son territorio familiar para los inversores conocedores de criptomonedas que compran Crypto Punks o Bored Apes con rasgos variables.

«Warhol es un artista con el que pueden estar muy familiarizados«, dice Johnson. «El arte contemporáneo y el pop van a ser su mejor apuesta para que la gente que realmente no sabe mucho de arte empiece a interesarse por invertir».

Sus obras también han acumulado un valor significativo desde que llegaron por primera vez al mercado del arte en 1961, y se encuentran entre las más líquidas del mundo. En 2022, se vendieron en subasta 2.159 Warhols por un total combinado de 590,2 millones de dólares, según ArtPrice, una empresa de investigación del mercado del arte. En los tres primeros meses de 2023, las obras de Warhol se han vendido por casi 22 millones de dólares, según la firma de datos My Art Broker.

Puede que Holzer no sea la primera persona que viene a la mente cuando se habla de arte digital en blockchain, pero sin duda ha visto cómo su arte ha pasado de lo extravagante a lo convencional.

«Es un caramelo para la vista», dice de todas las piezas a la venta fraccionada en Freeport. Puede que no abarquen todas las obras más populares de Warhol, pero el precio asequible es lo que atrae a los compradores.