Los divorcios, como te dirá cualquiera que haya pasado por uno (y yo no), son caros. Que se lo pregunten a Jeff Bezos. En 2019, él y MacKenzie finalizaron su separación, que, en aproximadamente 160.000 millones de dólares, estableció un récord mundial financiero que será difícil de superar. ¿Eran mejores permaneciendo juntos o están liberados para desarrollar su verdadero potencial separados? El tiempo lo dirá.

No soy un experto en la estructura de las relaciones humanas y las rupturas. Sin embargo, lo que sí he hecho durante más de 17 años es examinar los divorcios empresariales –cuando las empresas pasan por una separación de negocios– y, más concretamente, averiguar si las entidades están mejor juntas o no. Si no es así, ¿dónde está el valor real y cómo puede un inversor aprovechar la oportunidad? Llámame el mejor abogado de divorcios de empresas de la ciudad si quieres, pero analizar estos acontecimientos clave periódicos es algo que debes tener en cuenta como inversor, ya que estas «Situaciones Especiales» pueden crearte una enorme riqueza si se analizan correctamente.

Las rupturas corporativas, más conocidas como spinoffs, escisiones o desinversiones, son el equivalente a un divorcio tal y como lo conocemos, pero del lado de la empresa. Una escisión de títulos es una acción corporativa por la que una empresa separa una parte de su negocio en una nueva empresa independiente y distribuye acciones de la nueva empresa a sus accionistas actuales. Esto suele hacerse para desbloquear el valor de la unidad de negocio, permitirle operar de forma más independiente o centrarse en el negocio principal.

Cuando una empresa escinde una unidad de negocio, crea una nueva compañía que cotiza en bolsa y que opera independientemente de la sociedad matriz. Los accionistas de la empresa matriz reciben títulos de la nueva compañía en proporción a su participación en la matriz. Se trata de una dinámica clave y, a diferencia de las OPV, en las que uno se suscribe para comprar acciones, en una spinoff uno adquiere las acciones de la nueva empresa, le gusten o no.

¿Por qué se producen las ‘spinoffs’?

El modelo de conglomerado de grandes empresas nunca ha sido realmente favorable a lo largo de la historia, ni para la empresa ni para el consumidor. Un conglomerado se define como varias partes diferentes que se agrupan para formar un todo pero siguen siendo entidades distintas. Cuanto mayor y más diversa es una organización, más difícil resulta gestionarla, es menos eficiente y, sobre todo cuando una empresa se hace más grande mediante integraciones y adquisiciones, la cultura y el objetivo principal de la entidad pueden perderse y el valor se erosiona. Esto puede adoptar muchas formas, pero en última instancia repercute en el precio de las acciones.

Ha habido varios grandes conglomerados que han fracasado a lo largo de la historia, y los demás suelen tener problemas. Las razones subyacentes de sus fracasos pueden variar, pero entre los problemas comunes se encuentran la sobreextensión, la mala gestión y las fusiones y adquisiciones fallidas. He aquí tres ejemplos interesantes que se adhieren a esas razones.

Tyco International

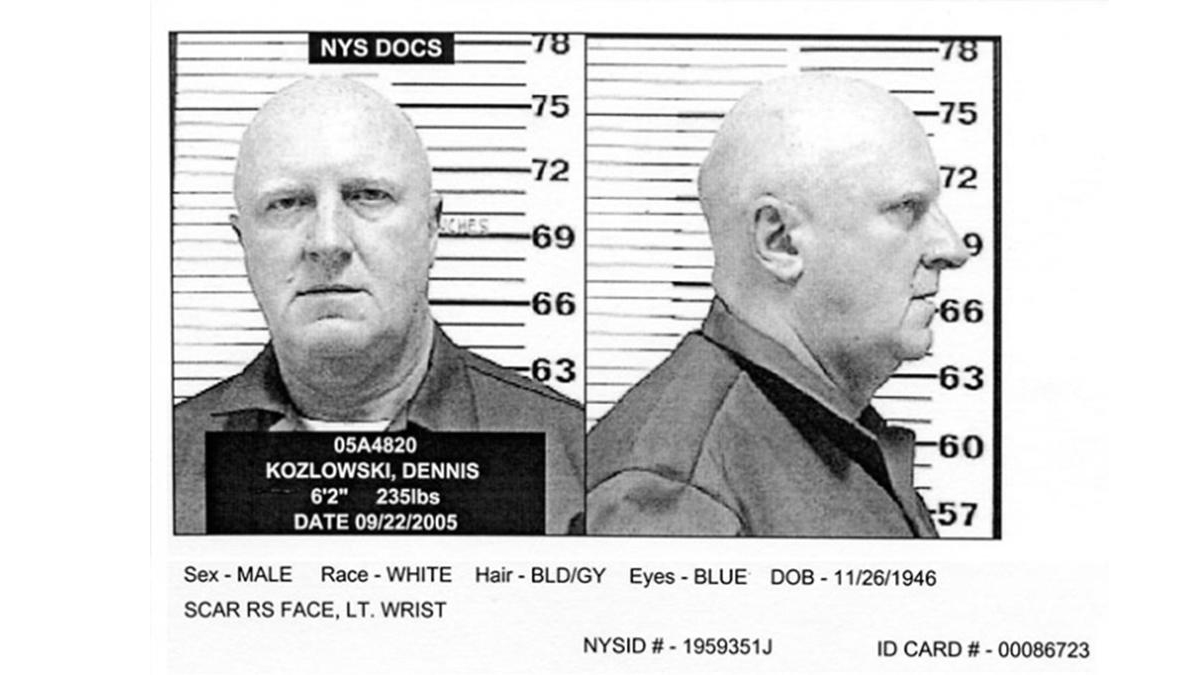

Antaño un conglomerado diversificado con operaciones en los sectores de la sanidad, la seguridad y otros, Tyco International tuvo problemas legales y financieros a principios de la década de 2000. La empresa se enfrentó a acusaciones de fraude contable y uso indebido de información privilegiada, lo que provocó la dimisión de su consejero delegado y director financiero y un descenso significativo de la cotización de sus acciones. Tyco decidió dividirse en tres empresas separadas en 2007 tras muchas deliberaciones con el fin de salvar la compañía: Tyco Electronics, Tyco Healthcare y Tyco International (centrada en servicios contra incendios y de seguridad). La presión de los inversores de que la variada cartera de operaciones de Tyco estaba impidiendo su capacidad de generar valor para los accionistas condujo a esta separación. La división en tres permitió a las tres nuevas empresas concentrarse en sus competencias básicas y racionalizar sus operaciones, lo que se preveía que aumentaría la productividad y la rentabilidad. La escisión también se vio como una forma de que Tyco se distanciara de sus escándalos corporativos pasados, incluido el encarcelamiento del exconsejero delegado Dennis Kozlowski por malversación y fraude. Tyco es una de las historias de transformación más conocidas entre la utilización de las spinoffs.

ITT Corp.

ITT era un conglomerado con operaciones en electrónica, defensa y otras industrias. En la década de 1990, la empresa se enfrentó a dificultades financieras debido al declive de su negocio de defensa y al fracaso de la adquisición de una compañía de telecomunicaciones. La sociedad se dividió en tres entidades separadas en 2011: ITT Corp, Xylem, Inc.XYL 0,0%, y Exelis, Inc. Xylem, proveedor de tecnología del agua, ofrece instrumentos para análisis analíticos, así como soluciones de transporte y tratamiento de agua y aguas residuales. Exelis, una empresa de defensa y aeroespacial que ahora forma parte de Harris Corp, ofrecía bienes y servicios en los campos de las comunicaciones, la electrónica y la inteligencia. Centrada en la investigación, el desarrollo y la producción de bienes y servicios de alta ingeniería para los mercados aeroespacial, industrial y del transporte, ITT Corp, que mantuvo el nombre original de la sociedad, es una corporación con ánimo de lucro y, en conjunto, es una gran historia de creación de valor que genera valores muy superiores para las tres entidades.

General Electric

GE es una empresa legendaria. En su día fue la sociedad más grande y dominante de todo el planeta. Thomas Edison y J.P. Morgan, dos innovadores, desempeñaron papeles clave en su desarrollo. Toda una generación de ejecutivos admiraba al ilustre consejero delegado de la empresa, Jack Welch, autor de cinco de los libros sobre liderazgo más vendidos. La compañía alcanzó su punto álgido en el año 2000 y desde entonces no ha dejado de caer. Welch se fue en 2001 y la capitalización bursátil rondaba los 130.000 millones de dólares. Uno de los mayores problemas de GE fue su rendimiento financiero, que se redujo drásticamente durante la crisis financiera mundial de 2008-2009. La división de servicios financieros de la empresa, GE Capital, estaba muy expuesta a activos peligrosos, lo que provocó grandes pérdidas y requirió un rescate gubernamental. Junto con sus problemas financieros, GE también se enfrentó a retos derivados de empresas de bajo rendimiento y una estructura organizativa enrevesada. Se realizaron ventas y desinversiones a lo largo del mandato del entonces consejero delegado Jeffrey Immelt, que tomó el relevo de Welch, pero el precio de las acciones siguió bajando. Desde la entrada de Larry Culp en 2018, GE no ha dejado de reducir sus deudas y vender partes de su negocio. En noviembre de 2021, la empresa dijo que escindiría las tres últimas divisiones de negocio que le quedaban –aviación, salud y energía– en empresas independientes que cotizan en bolsa.

Los grandes conglomerados tampoco parecen ser tan buenos para el consumidor. El dominio del mercado por las grandes empresas suele reducir la competencia y las opciones del consumidor. Como resultado, puede haber menos incentivos para que el conglomerado innove o mejore sus ofertas, lo que podría dar lugar a costes más elevados y productos de menor calidad. Además, debido a la posibilidad de que ya posean una parte considerable del mercado, las grandes empresas pueden estar menos motivadas para gastar en I+D o lanzar nuevos artículos. Esto puede obstaculizar la innovación y restringir la variedad de productos entre los que pueden elegir los compradores. Por último, la concentración de poder es un problema para muchos. Las grandes empresas tienen mucha influencia sobre los reguladores gubernamentales, lo que puede dar lugar a una falta de supervisión y responsabilidad. Esto podría dar lugar a monopolios o a prácticas empresariales poco éticas, lo que sería malo tanto para las empresas más pequeñas como para los clientes.

Así pues, los argumentos en contra de las grandes empresas son claros. La idea tradicional de «cuanto más grande, mejor» suena muy bien, pero puede fracasar y, como hemos visto, es como un castillo de naipes cuando lo hace. Lo que todas las empresas citadas han perseguido es la idea de que lo pequeño y centrado podría ser el camino a seguir después de meterse en problemas, y que los pure-plays tienen sentido y son las señas de identidad de la creación de valor de las spinoffs a lo largo de los años.

Las ‘spinoffs’ existen desde siempre

Ya en 1911, el Tribunal Supremo de Estados Unidos ordenó la escisión de Standard Oil, una enorme corporación petrolera, en 34 empresas distintas. Tras años de litigios antimonopolio, se tomó una decisión con la intención de fomentar la competencia y evitar comportamientos monopolísticos en el sector petrolero.

En los años 80, el gobierno de Estados Unidos obligó a AT&T, que era la mayor empresa del mundo en aquel momento, a poner fin a su monopolio en el sector de las telecomunicaciones en 1984. Esto dio lugar a siete compañías regionales operadoras de Bell más una división de larga distancia, que más tarde cambió su nombre por el de AT&T Corp. Estas «Baby Bells» constituyen hoy muchas de las compañías telefónicas de Estados Unidos.

Para liberar el negocio empresarial del flojo negocio de PC, Hewlett-Packard anunció en 2015 planes para dividirse en dos entidades independientes: HP Inc, que vende ordenadores personales e impresoras, y Hewlett Packard Enterprise, centrada en software y servicios para empresas. Hoy tenemos HPQ y HPE.

Una acción reguladora, como en los casos de Standard Oil y AT&T, o una decisión empresarial, como en los casos de Hewlett-Packard y General Electric, pueden llevar a la disolución de empresas. En todos los casos, el objetivo suele ser aumentar la productividad, fomentar la competencia o reorientar las actividades de la empresa hacia sus competencias básicas.

El auge del inversor activista

La regulación y/o una decisión comercial de la empresa pueden ser la fuerza motriz de una escisión. Sin embargo (y más en los últimos tiempos), las escisiones selectivas han sido lideradas por accionistas que perciben que las empresas no están alcanzando todo su potencial y quieren intervenir. Por lo general, no se trata de inversores permanentes a largo plazo, sino más bien de organizaciones que acumulan con rapidez suficientes acciones con derecho a voto para hacerse con un puesto en el consejo de administración y presionar por el cambio. En los años ochenta se les llamaba «asaltantes corporativos». Ahora se les conoce como «Activistas».

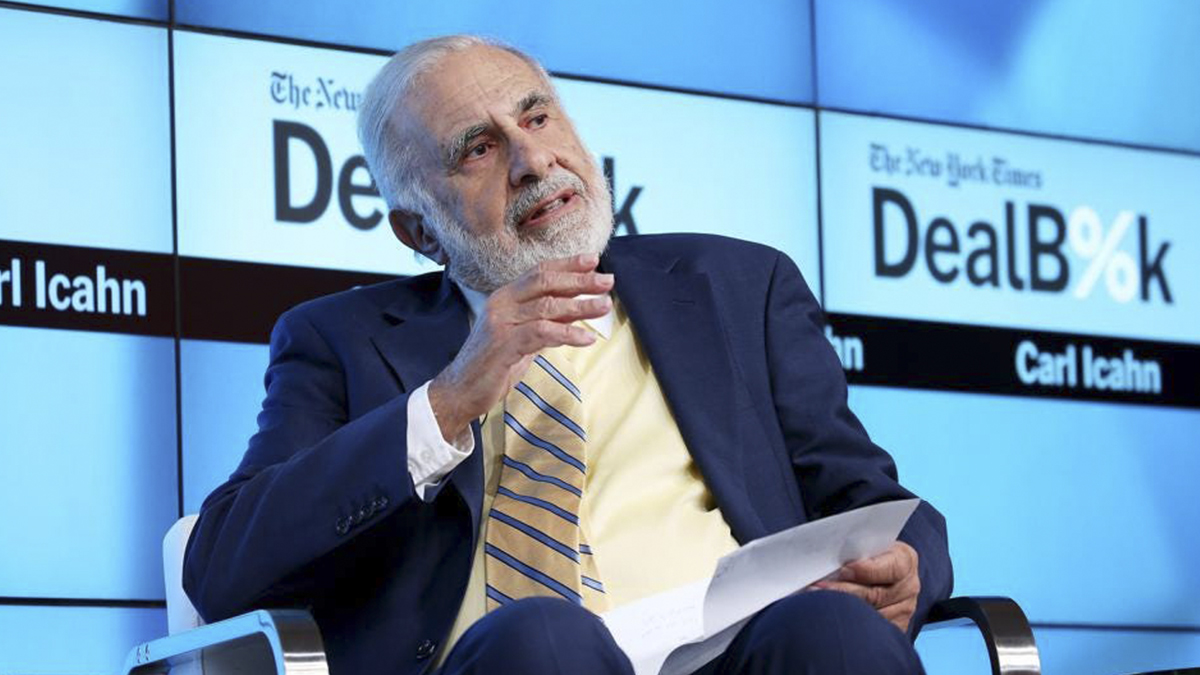

La mayoría de los inversores conocen a Carl Icahn, un activista e inversor de alto perfil que ha participado en numerosas luchas contra los consejos de administración. Ayudó a desmantelar la aerolínea TWA en la década de 1980, y en la década del 2000 abogó por las disoluciones de Time Warner y Motorola. Además, desempeñó un papel en el cambio corporativo de otras numerosas empresas, como Texaco, RJR Nabisco y Netflix. Es un auténtico pionero en el sector. Nelson Peltz es otro activista que ha participado en la disolución de múltiples empresas. Fue crucial en la separación de DuPont y Dow Chemical, dos empresas que se habían combinado antes de dividirse en tres. También hizo campaña para que PepsiCo se dividiera, pero la empresa finalmente optó por no hacerlo.

Dan Loeb, de Third Point LLC, es un gestor de fondos de cobertura y otro activista que ha participado en varias desintegraciones empresariales de alto perfil. En 2013, impulsó la desintegración de Sony, y en 2015 la de Dow Chemical. También ha participado en las disoluciones de Yahoo y Sotheby’s. Por último, JANA Partners, dirigida por Barry Rosenstein, es un gestor de dinero activista que ha participado en varias disoluciones de empresas. El Activista hizo campaña por la ruptura de Qualcomm en 2015 y por la ruptura de Whole Foods en 2017. Además, fue un factor en la disolución de varias otras empresas, incluidas Tiffany & Co. y ConAgra Brands.

Si los Activistas son o no buenos para la empresa es una cuestión discutible. ¿Son inversores a corto plazo que buscan dinero rápido para sus inversores, o son creadores de valor a largo plazo por el bien del accionista? Sea cual sea la respuesta, lo cierto es que sus acciones y recomendaciones han contribuido a forzar la desintegración de empresas. Al impulsar cambios en la estrategia y la gobernanza de las sociedades, han sido capaces de crear valor para los accionistas y mejorar los resultados de las compañías en las que invierten. Como inversor, es una buena idea observar sus movimientos y fijarse en sus propuestas iniciales de una separación para la empresa objetivo, ya que pueden crear valor.

Cómo invertir en ‘spinoffs’

La mejor manera de analizar las escisiones es empezar por ver cuál es el motivo que aduce la empresa para llevar a cabo la mismo. En mi experiencia, esto puede no ser toda la historia, pero es el primero que te debes fijar. A lo largo de los años, existen algunas razones conocidas por las que las empresas se escinden, y es aquí donde se puede empezar a calcular cualquier posible creación de valor.

- Las sociedades pueden dividirse para concentrarse en sus puntos fuertes y escindir las operaciones no esenciales. Esto les permite aumentar la asignación de recursos y la eficacia operativa. Normalmente esto implica una nueva gestión. Observa atentamente cómo han actuado históricamente los directivos de la división. Observa qué incentivos existen y qué se les va a dar. La transacción podría liberar el espíritu empresarial que ha estado oculto durante muchos años. A veces también hay un negocio mejor con la separación, y podría ofrecerte la oportunidad de decidir en qué invertir, quizá en ambas cosas.

- Liberar valor es una de las razones que más se aducen para una escisión. A veces, al permitir que cada negocio opere por sí solo y alcance una valoración mayor que cuando está unido, la división de una unidad de negocio puede desbloquear un valor significativo para los accionistas. El punto de partida en este caso es examinar las empresas independientes y encontrar sus valoraciones relativas con respecto a sus homólogas en el mercado más amplio antes de la escisión. Lo más probable es que la empresa experimente un aumento cuando se produzca el spin si el objetivo es lograr una valoración más alta una vez separada, de ahí el término «desbloqueo de valor».

- En mi opinión, las empresas que se encuentran en la parte alta o baja de los ciclos son un gran lugar para cazar. Las sociedades con problemas pueden decidir separarse para conseguir dinero, pagar la deuda o aumentar la rentabilidad. Hay que vigilar a las empresas de dos maneras. La primera es cuando el mercado es excepcionalmente alcista. Las cosas van genial, las acciones simplemente suben y no hay malas noticias a la vista. Todo el mundo es un genio, ¡y podemos dejar de trabajar para invertir a tiempo completo! En este punto, muchas empresas y sus entidades llegan a estar totalmente valoradas, y la empresa podría decidir escindir algo. Cuidado con estos activos totalmente valorados, porque no suelen ser las mejores inversiones y en un movimiento bajista del mercado, podrían caer muy rápido, ya que los inversores descartan participaciones de las que no saben mucho. Esto es lo que ocurrió en 2021. Las spinoffs fueron lo primero en caer en un pánico de mercado. Si puedes jugar con acciones desde el lado corto, es una gran oportunidad potencial. Si eres propietario de la empresa matriz, puedes plantearte vender la spinoff con vistas a recomprarla más barata una vez que el mercado retroceda. Cuando las sensaciones son bajas y los mercados están deprimidos, presta atención a las empresas que se escinden, ya que es una señal de salidas forzosas porque no pueden vender y necesitan apuntalar el balance. Estas son mis situaciones favoritas. La venta forzosa nunca es una buena señal para nadie, y deberías estar preparado para aprovecharla. The Street rara vez se fija en estas empresas hasta más adelante y podrían permanecer baratas durante un tiempo sin que nadie se fije en ellas, por lo que podrían ser buenas inversiones.

Tres áreas en las que centrarse al analizar ‘spinoffs‘

Según mi experiencia, los analistas se quedan atrapados en la maraña del análisis de las escisiones. Yo me centro en tres áreas 1) los fundamentos de ambas empresas y las métricas; 2) las consideraciones técnicas del spin cuando puede entrar o salir de un índice en el evento; y 3) los Insiders (que la gente tiende a pasar por alto). Examina sus antecedentes de creación de valor, sus incentivos y si están vinculados al precio de las acciones. Recuerda que los seres humanos son los principales impulsores de las grandes empresas.

Aspectos negativos de las ‘spinoffs‘

Aparte de la complejidad de la transacción, no hay muchos inconvenientes para la empresa en una escisión. Sin embargo, para el inversor, hay algunas cosas a tener en cuenta cuando se pretende participar en este tipo de transacciones. En general, los inversores deben actuar con cautela e investigar a fondo antes de invertir en cualquier empresa, incluidas las spinoffs, aunque puedan presentar perspectivas de inversión atractivas.

Algunas spinoffs pueden tener dificultades debido a tendencias adversas del sector, condiciones débiles del mercado o una ejecución deficiente. Los inversores deben examinar detenidamente las spinoffs de forma individual, teniendo en cuenta aspectos como la estabilidad financiera de la empresa, su posición competitiva, su potencial de crecimiento y su valor. En contra de la opinión popular, no todas ganan dinero.

¿Qué muestran los datos?

Hemos recopilado y analizado algo más de 1.100 empresas, tanto de EE UU como de Europa, desde enero del año 2000 hasta el 31 de marzo de 2022, en las que la matriz superaba los 500 millones de dólares de capitalización bursátil antes de la escisión. Alrededor del 70% de las escisiones tienen lugar en Estados Unidos. En general, las empresas escindidas obtienen mejores resultados que sus matrices y el mercado a lo largo del tiempo: a menudo se plantea la cuestión de qué parte de la operación obtiene mejores resultados, si la matriz que escinde su división o la propia entidad escindida.

Según los datos, las spinoffs en su conjunto (cotizadas en EE UU y en Europa) obtienen mejores resultados que sus antiguas matrices y superan a los índices de referencia (el MSCI World Index, el S&P 500 y el Euro Stoxx 600). Por término medio, las spinoffs generan un rendimiento del 17% un año después de la fecha efectiva, mientras que en el mismo periodo de tiempo, las matrices generan un rendimiento del 5%. Del mismo modo, las spinoffs han generado un rendimiento del 25% dos años después de la fecha efectiva mientras que la matriz generaba un rendimiento del 9%.