First Solar, el mayor fabricante de paneles solares de Estados Unidos, vende 3.500 millones de dólares al año de sus paneles solares de «capa fina» fabricados con semiconductores exóticos de «teluro de cadmio» que funcionan bien en regiones cálidas y húmedas y con poca luz.

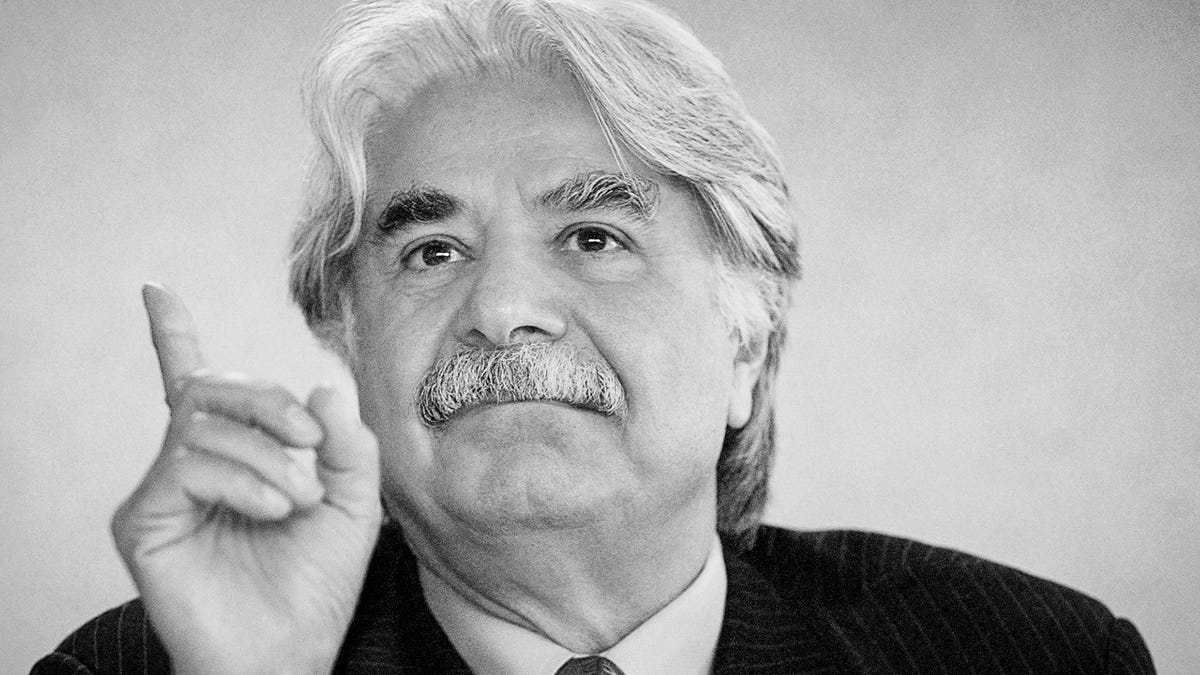

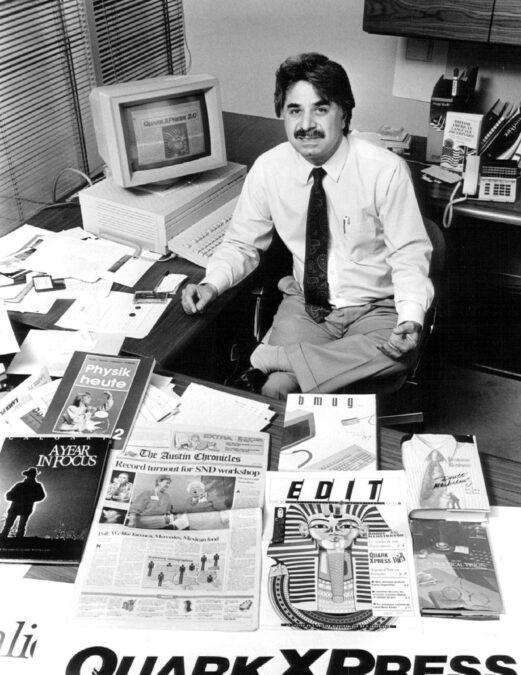

Farhad «Fred» Ebrahimi, de 84 años, no es ya un ejecutivo de la empresa. En su lugar, este empresario de software afincado en Denver hizo su primera fortuna en los años 90 con el software editorial QuarkXpress.

Pero ha sido durante años el mayor accionista individual de First Solar, con una participación del 5% valorada en casi 1.000 millones de dólares. Las acciones se dispararon un 20% la semana pasada, tras triplicar su valor en sólo seis meses. Incluyendo otros activos de Ebrahimi, Forbes estima ahora que su patrimonio neto es de al menos 1.100 millones de dólares (Ebrahimi no contestó las llamadas para comentar esta historia).

Ebrahimi ya puede agradecer al senador de Virginia Occidental Joe Manchin su reciente buena fortuna. La Ley de Reducción de la Inflación (IRA en sus siglas en inglés) de Manchin, promulgada el pasado agosto, parece destinada tanto a crear un montón de nuevos multimillonarios verdes como a enriquecer aún más a los ya existentes. De aquí a 2031, la ley prevé un gasto adicional de 100.000 millones de dólares en sanidad, además de casi 400.000 millones de dólares en subvenciones, préstamos y exenciones fiscales para financiar la revolución de la energía verde.

Para comprender la enormidad del impacto de la IRA, considere las previsiones actualizadas de First Solar para 2023. La empresa venderá suficientes paneles solares para generar 12 gigavatios de electricidad en un día soleado, suficiente para abastecer a unos 2,4 millones de hogares. Los ingresos, dado un precio de venta de algo menos de 30 céntimos por vatio, rondarán los 3.500 millones de dólares. Antes del IRA, el beneficio bruto de esas ventas habría sido del orden de 600 millones de dólares. Pero gracias al generoso crédito fiscal a la fabricación de 17 céntimos por vatio del IRA, el margen de First Solar será el doble. Jeffrey Osborne, analista de TD Cowen, calcula que esto elevará los beneficios por acción de First Solar en 2023 de 1,20 dólares antes del IRA a unos 7,50 dólares.

Incluso antes del proyecto de ley, First Solar tenía una cartera de pedidos, que ahora se ha disparado a más de 16 gigavatios. Eso significa miles de millones en créditos fiscales para First Solar y un amplio incentivo para construir más fábricas en Ohio, Indiana e India. Osborne cree que si la empresa puede llevar a cabo estas ampliaciones, los beneficios podrían crecer hasta los 24 dólares por acción en 2026 (el inversor Ebrahimi tiene 5 millones de acciones de First Solar).

La semana pasada, First Solar anunció que había recibido un gran pedido de 4 gigavatios de paneles solares de Lightsource BP, un promotor de energía solar propiedad al 50% del gigante petrolero BP. Era el segundo pedido de Lightsource de ese tamaño en tres años, impulsado por el IRA. «La aprobación de la IRA es un momento decisivo, un éxito inmediato», afirma Kevin Smith, director general para América de Lightsource. «La energía solar ya era el sector de mayor crecimiento, y la IRA lo lleva al siguiente nivel, especialmente en términos de traer de vuelta parte de la capacidad de fabricación que se había escapado al extranjero».

Lightsource tiene 5,5 gigavatios en funcionamiento en 19 países, pero ahora mismo una cuarta parte de sus 1.000 empleados se concentra en EE.UU., donde naturalmente recibe su propio bocado de la manzana de las subvenciones verdes. Según datos de la industria del Laboratorio Nacional de Energías Renovables, los costes totales para que Lightsource construya esos 4 gigavatios de paneles First Solar serán del orden de 70 céntimos por vatio, unos 2.800 millones de dólares. Pero el IRA sufragará al menos el 30% de esa cantidad, más de 800 millones de dólares.

Según un análisis del bufete de abogados McGuireWoods, la IRA consagra créditos fiscales a la inversión solar del 30% del coste de un proyecto. Los promotores pueden desbloquear un crédito adicional del 10% si utilizan únicamente equipos fabricados en EE.UU., y otro crédito del 10% si construyen en una comunidad de bajos ingresos o en tierras de nativos americanos.

Lightsource (con unos ingresos estimados para 2022 de 200 millones de dólares) cuenta con muchos socios de «capital fiscal» en sus proyectos estadounidenses, que ponen dinero en efectivo para obtener una parte de los beneficios fiscales. Su fundador y presidente, el británico Nick Boyle, posee cerca del 40% de la empresa tras vender la mitad a BP en dos tramos a partir de 2017 por 200 millones de dólares. Ahora vale bastante más. Según un estudio minucioso de los activos de Lightsource, el analista Oswald Clint de Bernstein Research calcula que el 50% de BP vale ahora un valor empresarial de 7.500 millones de dólares (4.000 millones de capital propio frente a 3.500 millones de deuda), lo suficiente para catapultar a Boyle al territorio de los multimillonarios. Clint ve muchas posibilidades de que BP compre el resto de la empresa este año.

Otros magnates dispuestos a beneficiarse del gran auge de las subvenciones ecológicas en Estados Unidos son Michael Polsky, de 74 años, cuya empresa Invenergy, con sede en Chicago, es uno de los principales promotores de energía eólica y solar. El año pasado, Polsky (con un patrimonio neto de 1.500 millones de dólares) vendió una parte de su empresa a Blackstone por 3.000 millones. En los últimos meses gastaron 800 millones de dólares de ese efectivo en ganar licitaciones para arrendar aguas federales frente a California y la costa este, donde pretenden construir cientos de turbinas eólicas de 500 pies de altura. Recuperarán esa apuesta; al igual que con la energía solar, la IRA concede un crédito fiscal a la inversión del 30% para la energía eólica marina, más un 10% de bonificación por utilizar aerogeneradores fabricados en Estados Unidos.

Phil Anschutz (83 años, patrimonio neto de 10.900 millones de dólares), de Denver, ha dedicado más de una década a conseguir todos los permisos para lo que será el mayor parque eólico del país, en Wyoming, además de 700 millas de líneas de transmisión para llevar el líquido a California. Los créditos fiscales a la inversión IRA ahorrarán a Anschutz miles de millones en el proyecto de más de 8.000 millones de dólares (irónico para un tipo que luchó durante años contra Hacienda por una controvertida factura fiscal de 140 millones de dólares).

John Arnold, de Houston, es otro a tener en cuenta. Más conocido por sus comienzos como niño prodigio del comercio de gas natural de Enron, Arnold, de 49 años (patrimonio neto: 3.300 millones de dólares), hizo su segunda y tercera fortuna con la perforación de petróleo en alta mar y respaldando al menos diez proyectos solares. Su Centaurus Renewable Energy ha recaudado desde 2018 más de 800 millones de dólares vendiendo parques solares ya terminados. Arnold respalda ahora la startup Grid United, cuyo objetivo es construir cientos de kilómetros de líneas de transmisión de alto voltaje para transportar electricidad sin emisiones de carbono desde parques solares y eólicos en el Medio Oeste hasta centros de población costeros. La IRA destina 760 millones de dólares en subvenciones a los promotores de líneas eléctricas.

La siguiente apuesta de Arnold: el litio. Posee una participación del 10% en Ioneer, que cotiza en bolsa y pretende desarrollar la mina de litio a cielo abierto de Rhyolite Ridge, en Nevada. En enero, el proyecto recibió el compromiso del Departamento de Energía para un préstamo de 700 millones de dólares a un tipo de interés ventajoso (normalmente no más de 200 puntos básicos por encima de los bonos del Tesoro). Gracias en parte a la IRA, el DOE dispone de fondos para emitir 350.000 millones de dólares en préstamos de este tipo.

En cuanto a Farhad «Fred» Ebrahimi, su participación en First Solar es la única inversión considerable en una empresa pública que aparece en los archivos de la SEC. Ha vendido casi 2 millones de acciones en el último año por más de 100 millones de dólares, quizá para recortar sus participaciones hasta justo por debajo del umbral del 5% que se declara.

Ebrahimi es rico desde hace mucho tiempo. Hace 24 años, lo perfilamos como el cascarrabias fundador de QuarkXpress y le asignamos un patrimonio neto de 675 millones de dólares (1.200 millones en dólares actuales). Ebrahimi vendió Quark a Platinum Equity en 2011.

Sus intereses –y activos– son salvajemente eclécticos. En el estado indio de Punjab, donde residían muchos de los programadores de Quark, construyó y parece que aún posee el desarrollo inmobiliario QuarkCity, con edificios de oficinas, industriales y residenciales.

En 2018 compró una participación mayoritaria en Royal Hawaiian Orchards, que cultivaba nueces de macadamia en 6.000 acres de la Gran Isla (500 acres en propiedad). Ebrahimi vendió la marca y sus líneas de productos de nueces y luego la privatizó. Es de suponer que está disfrutando de la tierra: la persona que contesta a su teléfono en Denver dijo que le transmitirían un mensaje en Hawai. No se sabe si ha cambiado algunos árboles de macadamia por un conjunto de paneles First Solar.