El pasado mes de enero, la empresa de tarjetas de crédito Brex recaudó 300 millones de dólares de una serie de inversores de primera fila, lo que casi duplicó la valoración de la empresa hasta 12.300 millones de dólares y convirtió a sus cofundadores brasileños -Pedro Franceschi, de 26 años, y Henrique Dubugras, de 27- en los multimillonarios más jóvenes del mundo que se han hecho a sí mismos.

«Creo que es fácil que la gente piense que ya tenemos éxito», declaró Dubugras a FORBES en aquel momento. «Lo somos y no lo somos. Estamos contentos con lo que hemos conseguido, pero aún queda mucho por hacer».

Sin duda, es demasiado pronto para descartar el éxito a largo plazo de Brex. Pero un año después, FORBES calcula que el valor de la empresa ha caído a 6.400 millones de dólares, casi un 50% menos que hace 12 meses. Francheshi y Dubugras, por su parte, ya no son multimillonarios: se calcula que valen 900 millones de dólares cada uno, frente a 1.500 millones.

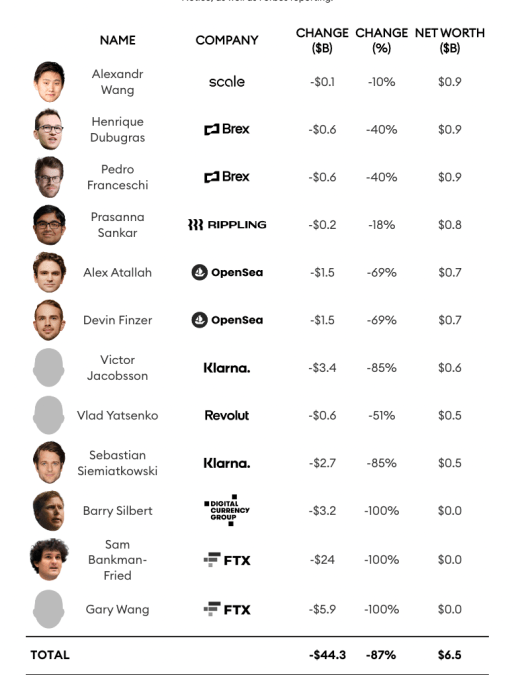

Los grandes perdedores

Las fortunas de estos fundadores de unicornios son las que más han caído desde marzo.

Fuentes: Valoraciones de unicornios basadas en datos de precios proporcionados por ApeVue, Caplight Technologies y Notice, así como en informes de FORBES.

Están en buena compañía. En marzo de 2022, cerca del pico del frenesí de financiación de startups, 44 fundadores de unicornios -empresas privadas valoradas en más de 1.000 millones de dólares- tenían un valor total de 190.000 millones de dólares, según las estimaciones de FORBES. Un año más tarde, con la caída de las criptomonedas y el hundimiento de los mercados privados, FORBES, en consulta con destacados inversores y proveedores de datos, ha reevaluado los unicornios respaldados por multimillonarios.

Los resultados son contundentes: la mitad de la riqueza de los multimillonarios detrás de los unicornios se ha esfumado, dejando a este grupo de élite de visionarios de startups 96.000 millones de dólares más pobres que hace un año. Doce de ellos ya no son multimillonarios. Y eso excluye a una docena de fundadores de unicornios chinos que se enfrentan a su propio conjunto de problemas (políticos y de otro tipo).

«Era un momento diferente en el mundo, en el que podía valer X sobre el papel, pero era una especie de dinero raro», dice Matt Murphy, socio de la firma de capital riesgo Menlo Ventures, sobre el período previo al pico de la burbuja. «Creo que va a hacer falta un poco de desintoxicación, porque en el mundo del capital riesgo, la gente se intoxicó mucho con eso, y todo el mundo tiene que dejar la droga de la valoración. Eso se ha ido, se ha acabado y no va a volver, así que volvamos a las cosas que son históricamente más razonables y volvamos a centrarnos en la construcción de grandes empresas de una manera operativamente más eficiente.»

Algunos unicornios ya han recortado sus propias valoraciones. La startup de pagos online Checkout.com recortó proactivamente su marca interna a 11.000 millones de dólares en diciembre, después de que los inversores valoraran la empresa en 40.000 millones de dólares en enero de 2022. Esto redujo la fortuna de su fundador y consejero delegado, el suizo Guillaume Pousaz, que fue durante un tiempo el empresario tecnológico más rico de Europa, de 23.000 millones a 7.200 millones.

Ya no son multimillonarios

Multimillonarios en marzo, esta docena de empresarios han caído desde entonces por debajo del corte.

Fuentes: Valoraciones de unicornios basadas en datos de precios proporcionados por ApeVue, Caplight Technologies y Notice, así como en informes de FORBES.

El gigante irlandés de pagos Stripe, fundado y dirigido por los hermanos Patrick y John Collison, hizo lo mismo, recortando su valoración interna en al menos tres ocasiones hasta los 63.000 millones de dólares este mes, después de que los inversores valoraran la empresa en 95.000 millones de dólares en marzo de 2021. Los hermanos valen ahora 6.900 millones de dólares cada uno, frente a 9.500 millones. Instacart, de Apoorva Mehta, y la empresa de software Databricks, de Ali Ghodsi, también se rebajaron su valor en octubre.

La startup sueca Klarna, cofundada por los antiguos multimillonarios Victor Jacobsson y Sebastian Siemiatkowski (con un valor estimado de 600 y 500 millones de dólares, respectivamente, frente a 4.000 y 3.200 millones), fue el único unicornio con fundadores en la lista de multimillonarios de FORBES que ya había recaudado una nueva ronda con una valoración más baja -la llamada «ronda a la baja»- que revalorizó la empresa en 6.700 millones de dólares en julio de 2022, después de haberla recaudado con una asombrosa valoración de 45.600 millones de dólares sólo nueve meses antes.

Pero esta media docena de empresas eran excepciones. «Todo el mundo se esconde detrás de los dos o tres años de recorrido que tenían gracias al dinero que recaudaron y evitan esas rondas a la baja», afirma Murphy, de Menlo Ventures. «Llevamos un año así, y si eres una empresa [respaldada por capital riesgo], no quieres tener menos de un año o menos de seis meses de liquidez. Así que creemos que el mercado tiene que repuntar a finales de año».

Murphy dice que los despidos son una forma en que las empresas están «redimensionando para hacer que su efectivo dure aún más». Entre los unicornios que han recortado personal: ScaleAI, de Alexandr Wang, de 26 años, la bolsa de criptodivisas Gemini, de Cameron y Tyler Winklevoss, así como Brex, Klarna y Stripe.

Lista completa

FORBES revalorizó la fortuna de estos 44 fundadores de unicornios.

Fuentes: Valoraciones de unicornios basadas en datos de precios proporcionados por ApeVue, Caplight Technologies y Notice, así como en informes de FORBES.

| NOMBRE | COMPAÑÍA | CAMBIO ($B) | CAMBIO (%) | NET WORTH ($B) |

|---|---|---|---|---|

| Sam Bankman-Fried | FTX | -$24.0 | -100% | $0.0 |

| Guillaume Pousaz | Checkout.com | -$15.8 | -69% | $7.2 |

| Gary Wang | FTX | -$5.9 | -100% | $0.0 |

| Nik Storonsky | Revolut | -$3.8 | -54% | $3.3 |

| Victor Jacobsson | Klarna | -$3.4 | -85% | $0.6 |

| Barry Silbert | Digital Currency Group | -$3.2 | -100% | $0.0 |

| Cameron Winklevoss | Gemini | -$2.9 | -72% | $1.1 |

| Tyler Winklevoss | Gemini | -$2.9 | -72% | $1.1 |

| Cliff Obrecht | Canva | -$2.9 | -44% | $3.6 |

| Melanie Perkins | Canva | -$2.9 | -44% | $3.6 |

| Sebastian Siemiatkowski | Klarna | -$2.7 | -85% | $0.5 |

| John Collison | Stripe | -$2.6 | -27% | $6.9 |

| Patrick Collison | Stripe | -$2.6 | -27% | $6.9 |

| Apoorva Mehta | Instacart | -$2.2 | -63% | $1.3 |

| Chris Larsen | Ripple | -$2.1 | -49% | $2.2 |

| Alex Shevchenko | Grammarly | -$1.7 | -43% | $2.3 |

| Max Lytvyn | Grammarly | -$1.7 | -43% | $2.3 |

| Tim Sweeney | Epic Games | -$1.6 | -21% | $5.8 |

| Alex Atallah | Opensea | -$1.5 | -69% | $0.7 |

| Devin Finzer | Opensea | -$1.5 | -69% | $0.7 |

| Cameron Adams | Canva | -$1.4 | -43% | $1.8 |

| Byju Raveendran and Divya Gokulnath & family | Byju’s | -$1.1 | -31% | $2.5 |

| Chris Britt | Chime | -$1.1 | -50% | $1.1 |

| Ryan Breslow | Bolt | -$0.9 | -45% | $1.1 |

| Henrique Dubugras | Brex | -$0.6 | -40% | $0.9 |

| Pedro Franceschi | Brex | -$0.6 | -40% | $0.9 |

| Osman Kibar | Biosplice Therapeutics, Inc. | -$0.6 | -26% | $1.7 |

| Joe Lau | Alchemy | -$0.6 | -24% | $1.8 |

| Nikil Viswanathan | Alchemy | -$0.6 | -24% | $1.8 |

| Vlad Yatsenko | Revolut | -$0.6 | -51% | $0.5 |

| Zach Perret | Plaid | -$0.5 | -31% | $1.0 |

| William Hockey | Plaid | -$0.4 | -32% | $1.0 |

| Ali Ghodsi | Databricks | -$0.4 | -24% | $1.4 |

| Parker Conrad | Rippling | -$0.4 | -18% | $1.8 |

| Ion Stoica | Databricks | -$0.4 | -22% | $1.2 |

| Matei Zaharia | Databricks | -$0.4 | -22% | $1.2 |

| Riju Raveendran | Byju’s | -$0.3 | -26% | $1.0 |

| Hayes Barnard | GoodLeap | -$0.3 | -7% | $3.7 |

| Tope Awotona | Calendly | -$0.2 | -14% | $1.2 |

| Prasanna Sankar | Rippling | -$0.2 | -18% | $0.8 |

| Kim Kardashian | Skims | -$0.1 | -7% | $1.7 |

| Alexandr Wang | Scale AI | -$0.1 | -10% | $0.9 |

| Palmer Luckey | Anduril | $0.3 | 20% | $1.7 |

| Michael Rubin | Fanatics | $3.3 | 41% | $11.3 |

| TOTAL | -$96 | -50% | $94 |

Hasta ahora, FORBES valoraba las empresas respaldadas por capital riesgo tomando la valoración de su última ronda de financiación, independientemente de cuándo fuera, y descontándola normalmente un 10% debido a la falta de liquidez y transparencia financiera. Con la nueva metodología de FORBES, las valoraciones de las empresas respaldadas por capital riesgo están más en consonancia con la reciente agitación de los mercados públicos y las rebajas internas y externas a las que se enfrentan estos unicornios.

Si una empresa ha recaudado dinero en los últimos tres meses, como Fanatics, el minorista en línea de Michael Rubin, o Anduril, la empresa de defensa de Palmer Luckey, FORBES utiliza la valoración más reciente de esa ronda de financiación.

A falta de rondas de financiación recientes o de rebajas internas, FORBES trabajó con tres proveedores de datos de precios del mercado privado –ApeVue, Caplight Technologies y Notice- para revalorizar 30 unicornios que representan la mayor parte de las fortunas de multimillonarios (y ex multimillonarios).

En la mayoría de los casos, FORBES promedió las estimaciones de valoración actuales de los proveedores de datos para cada unicornio, que se basan en el rendimiento de empresas públicas comparables, la actividad del mercado secundario y las marcas de fondos de inversión declaradas públicamente. Basándose en este análisis, FORBES calcula que ahora hay 32 multimillonarios unicornios fuera de China, frente a los 44 de marzo, que valen en conjunto 94.000 millones de dólares.

No todo el mundo está de acuerdo con nuestro nuevo enfoque. Cuando se le informó de que FORBES rebajaba la valoración de la empresa británica de tecnología financiera Revolut a 13.800 millones de dólares (frente a 33.000 millones) y las fortunas de sus cofundadores Nik Storonsky y Vlad Yatsenko a 3.300 millones (frente a 7.100 millones) y 500 millones (frente a 1.100 millones), un portavoz replicó. «No especulamos con nuestra valoración. Desde nuestra última ronda de financiación, en la que se nos valoró en 33.000 millones de dólares, el rentable negocio de Revolut ha seguido funcionando con fuerza en todos los mercados del mundo.»

Por supuesto, cuánto vale un unicornio tiene consecuencias en el mundo real para estas empresas mucho más allá de la fortuna de sus creadores. «Que el fundador sea o no multimillonario probablemente ya no sea lo más importante para ellos, a menos que estén muy apalancados en relación con su valoración [anteriormente] alta», afirma el inversor de capital riesgo Eric Paley, de Founder Collective. «Hay ego de por medio en todo esto, pero el mayor problema es el desplazamiento y la crisis de confianza. En cierto modo, es psicológico, porque creo que habría sido mucho mejor pasar de una valoración de 1.000 millones de dólares a otra de 5.000 millones, que pasar de 1.000 millones a 10.000 millones y luego volver a 5.000 millones.»

«Ahora todas las opciones de tus empleados están bajo el agua y pueden decidir irse a otro sitio que crean que está en alza y no en baja», añade Paley. «Del mismo modo, los inversores pueden verlo como ‘¿quién querría ser inversor en esa empresa? Todas estas personas están luchando con lo que era la empresa y están atadas a eso en sus mentes.»

Nota: esta historia se actualizó el 27 de enero de 2023 para distinguir las valoraciones internas de Checkout.com y Stripe de las valoraciones que les asignan los inversores externos.

Para leer la lista entera, consulta aquí.