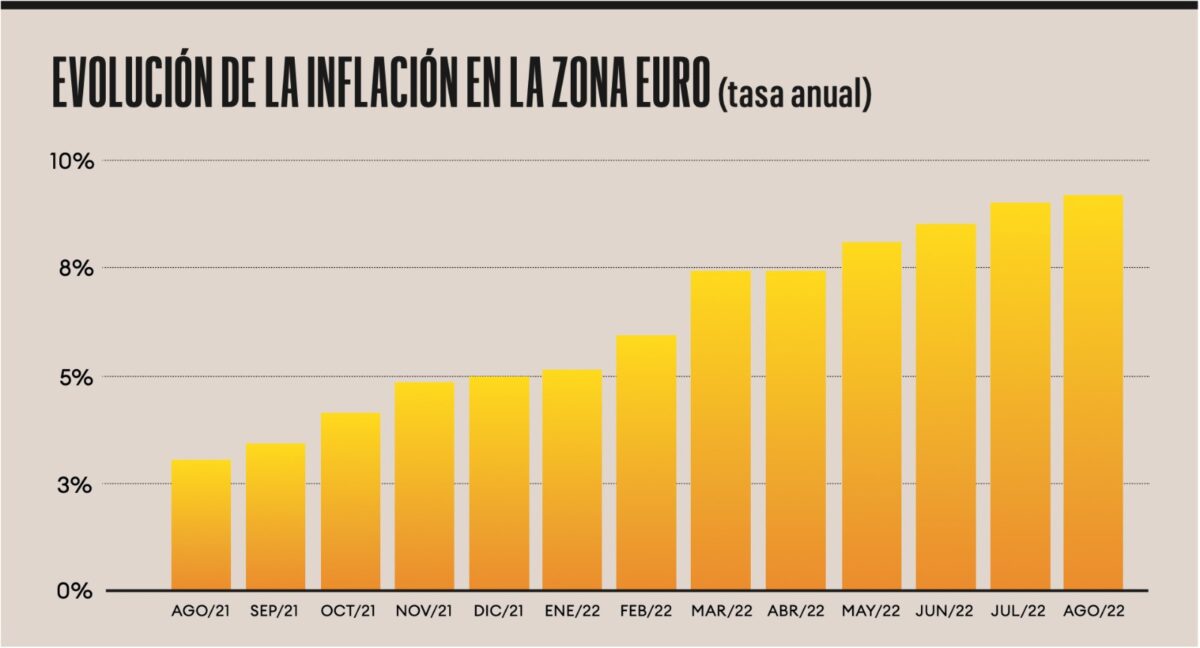

El brusco golpe de timón de los bancos centrales hacia un rápido endurecimiento de los tipos de interés para tratar de frenar una desbocada inflación que toca niveles no vistos en décadas ha propiciado un nuevo paradigma macroeconómico en el que se atisba un descenso del crecimiento, lo que implica nuevos retos y riesgos para la industria de la gestión de fondos, que ya está reorientando la asignación de activos para defenderse de una eventual recesión. Aunque las principales economías mundiales se han recuperado del mazazo que supuso la pandemia, ayudadas por ingentes cantidades de estímulos fiscales y monetarios, han aparecido nuevos riesgos, como la guerra en Ucrania y su efecto agravante en la subida de los precios de la energía, que golpean especialmente a Europa. De hecho, la inflación de la zona euro se situó en agosto en su máximo desde que hay registros, un 9,1%, y la energía representó el principal factor del incremento de los precios.

“Los inversores tendrán que hacer frente a unos mercados financieros más turbulentos ante la incertidumbre sobre el crecimiento económico y la persistencia de la inflación. Mantener una cartera equilibrada, ‘para todo tipo de escenario’, tiene sentido en cualquier entorno, pero especialmente en este”, señala Robert Lind, economista de la gestora estadounidense Capital Group.

Las gestoras ahora se decantan en general por un enfoque más defensivo y aumentan su interés por los activos alternativos y otros que puedan soportar bien un periodo prolongado de inflación elevada, entre otras estrategias.

“Aumentar los niveles de efectivo, tener una asignación a sectores defensivos y evitar los bonos de baja calificación ayudará a los gestores de activos a capear la posible tormenta”, opina François Rimeu, estratega senior de la gestora La Française AM.

La materialización de unas subidas de tipos de interés más intensas de lo que esperaban los mercados ha reducido el apetito por los activos de riesgo, como la bolsa, y a la vez la inminente desaceleración pesa en otros, como los bonos a largo plazo.

“Mantenemos una infraponderación en los segmentos con más riesgo de la cartera (renta variable, crédito de alto rendimiento), mientras que prevemos una mayor resistencia en el crédito de grado de inversión. En cuanto a la deuda pública, evitamos las posiciones de mayor duración”, sostiene Almudena Mendaza Sanz, responsable de Ventas para Iberia de Generali Investments Partners, quien también ve al dólar como uno de los beneficiados en este entorno.

Valores alternativos

Algunas firmas de inversión ven una mayor rentabilidad en valores alternativos cuya rentabilidad no depende tanto del ciclo económico, como las infraestructuras renovables y sociales, los inmuebles especializados para alojar estudiantes o los derechos de autor en la música. “Hemos posicionado nuestras carteras en consecuencia”, explica Emma Scott, directora de inversión del equipo de activos diversificados de abrdn. “Muchas de nuestras inversiones en infraestructuras e inmuebles especializados se benefician de la vinculación de sus ingresos a la inflación, lo que los sitúa en una posición especialmente favorable para aprovechar el actual entorno económico”, apunta.

Azad Zangana, estratega y economista senior de Europa de Schroders, coincide en que una de las estrategias que podrían funcionar en estos “tiempos inciertos” serían sectores que pueden trasladar los aumentos de sus costes sin comprometer la demanda, como por ejemplo el de la sanidad, donde existen compañías con uno o varios productos únicos que les permiten fijar precios, o la tecnología, especialmente “en el ámbito del software y la fabricación de semiconductores de vanguardia”.

Por otra parte, el aumento de los precios de la energía ha generado un “extraordinario aumento de los beneficios y de los flujos de caja de las empresas energéticas y mineras”, añade.

Otra estrategia es centrarse en el largo plazo, sumándose a tendencias que dominarán la inversión en los próximos años, como el caso de las empresas relacionadas con el clima, la digitalización o la biotecnología. “Creemos que la rentabilidad a largo plazo de la inversión en estas áreas de crecimiento estructural será inmensa”, afirma.

Mendaza, de Generali Investments Partners, añade a esa lista de tendencias a largo plazo la transición energética, el envejecimiento de la población y la educación.

Laurent Benaroche, gestor de Multi Asset & Overlay de Edmond de Rothschild Asset Management, también señala otras fuentes de diversificación en las carteras, como los bonos a corto plazo, que vuelven a ser atractivos cuando los tipos suben para sofocar la inflación, o la exposición directa a las materias primas, que puede ejercer de cobertura contra el aumento de los precios.

“En este entorno, los gestores de activos deben reducir su exposición estática al riesgo prolongado (crédito, renta variable…) y reforzar su gestión flexible de los activos en renta fija y divisas a medida que surjan oportunidades”, explica.

En previsión de la encrucijada de los bancos centrales ante los altos precios y su impacto en las condiciones económicas, Amiral Gestion ha favorecido la inversión en compañías con balances saneados.

Pablo Martínez Bernal, responsable de ventas para Iberia de la gestora, explica que las correcciones que se han producido este año les han permitido invertir en este tipo de empresas a valoraciones muy razonables, y señala como ejemplo Meta, aunque todavía no ve múltiplos de entrada atractivos para empresas de mayor calidad a nivel mundial.

Entre las recomendaciones a tener en cuenta en cartera, Amiral Gestion apuesta por compañías pequeñas pero que sean líderes en mercados muy locales. Eso, añade Martínez, “nos conferirá esta diversificación adicional”.

Temor a la estanflación en Europa

Los gestores y expertos consultados comparten la visión de que la inflación golpeará más y durante más tiempo en Europa de lo que lo hará en Estados Unidos, lo que agita los temores a la estanflación, o una situación de estancamiento económico unido a una elevada inflación, en el Viejo Continente.

Zangana, de Schroders, considera que el escenario base es una respuesta exitosa de los bancos centrales, pero también contempla un riesgo evidente de que la inflación resulte imparable. “Una tormenta perfecta de este orden sería sin duda un reto considerable tanto para la renta variable como para la renta fija”, apunta.

Fuente: Eurostat. Gráficos n.ZO Estudio.

Benaroche, de Edmond de Rothschild Asset Management, considera que una estanflación duradera es un reto para la construcción de carteras, porque “los tipos pierden su condición de refugio seguro y el crecimiento económico es de baja calidad” y apunta a que es más probable en Europa.

En una situación así, “la flexibilidad y la negociación dinámica deberían favorecer la asignación pasiva, ya que la estanflación suele ser la consecuencia de falsos amaneceres y esperanzas frustradas tanto en la inflación como en el crecimiento”, precisa.

Rimeu, el estratega senior de La Française AM, indica que el escenario base que maneja contempla un periodo prolongado de bajo crecimiento y fuerte inflación, especialmente en Europa. “Obviamente, la búsqueda de una solución en Ucrania cambiará nuestras perspectivas si conduce a la reanudación del comercio con Rusia”, añade. “Sin embargo, hasta entonces, seguiremos siendo muy defensivos”, concluye.