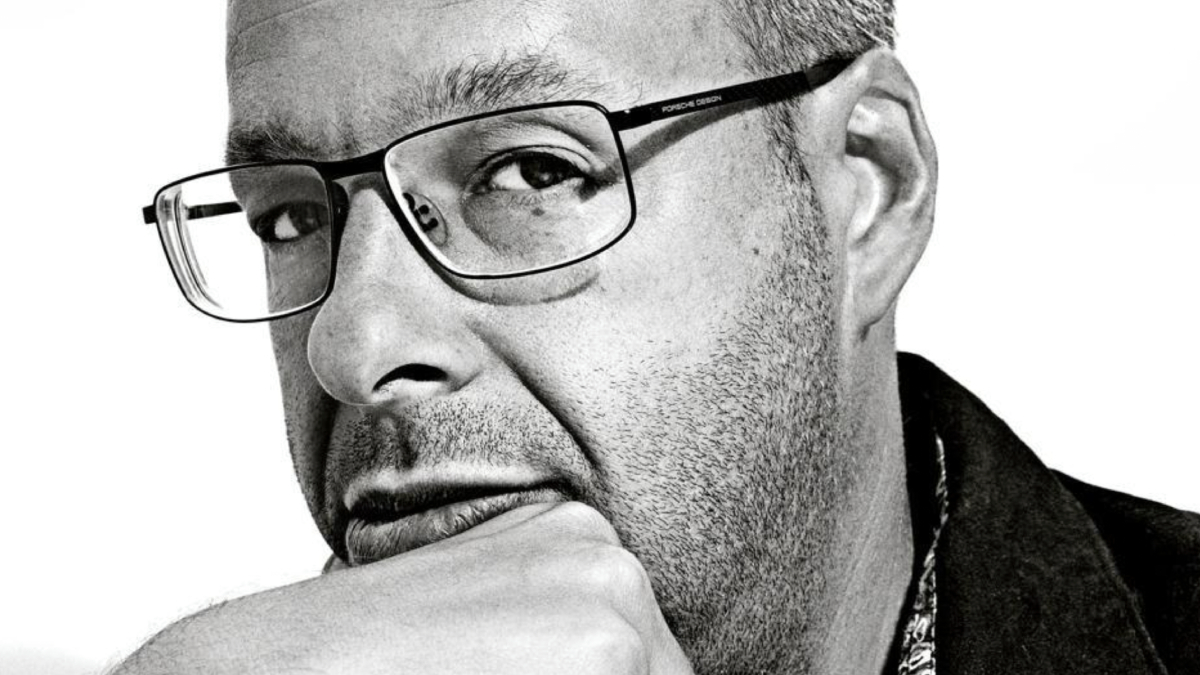

De vez en cuando, el mejor capital inicial para una carrera exitosa en la inversión es el momento oportuno. En 1997, cuando estaba en el tercer año de la escuela secundaria, Harris Kupperman comenzó a obsesionarse con el mercado de valores cuando la crisis financiera asiática y luego la manía de las puntocom dominaron los titulares. Cuando llegó a la Universidad de Tulane dos años después, las acciones tecnológicas se habían disparado casi un 200% desde la oferta pública inicial de Netscape en el verano de 1995 y se duplicarían nuevamente en los meses siguientes. El futuro administrador de fondos de cobertura notó que muchas de estas empresas puntocom finalmente colapsaron cuando expiraron los bloqueos de VC y los primeros inversores se deshicieron de sus acciones.

A principios de 2000, Kupperman, conocido entre sus amigos y compañeros como «Kuppy», cogió los 6.000 dólares que había ganado durante el verano limpiando piscinas en la costa norte de Long Island y comenzó a comprar opciones de venta, reduciendo efectivamente las acciones, de dot-bombs. como Commerce One y Foundry Networks. Cuando estalló la burbuja en marzo de 2000 y el Nasdaq cayó un 80%, hizo una pequeña fortuna. “Tenía algunos miles de dólares en mi cuenta a principios de año y al final del año tenía unos cientos de miles”, se jacta Kupperman, que ahora tiene 41 años. “Me abrió los ojos a la posibilidad de que si piensas más que los demás, puedes ganar mucho dinero”.

Dos décadas después, su capital pretoriano tiene 180 millones bajo gestión y ha subido un 593% neto de una comisión de rendimiento del 20% y una comisión de gestión del 1,25% desde que comenzó a recibir capital externo en 2019. Durante 2020 y 2021, su fondo, que hace apuestas concentradas en solo alrededor de una docena de inversiones, devuelve más del 100%.

Kupperman es un inversionista orientado a eventos que espera un rendimiento cinco veces mayor en sus posiciones. No tiene miedo de intercambiar manías incluso si piensa que no tienen valor intrínseco. A fines de 2020 y principios de 2021, por ejemplo, obtuvo una ganancia de seis veces en bitcoin. “Es un esquema Ponzi. No tiene una función real”, dice. “Pero hay momentos en los que invertir en esquemas Ponzi es perfectamente bueno. Cuando se están inflando, son muy rentables de poseer”.

Él cree que bitcoin sube cuando la Fed inyecta liquidez en el mercado, como lo hizo en los primeros días de la pandemia, y se hunde cuando el banco central se endurece. Compró bitcoins por alrededor de 9.200 dólares en el verano de 2020 y, a fines de ese año, la criptomoneda era la posición más grande en su cartera. En marzo y abril de 2021, cuando la inflación comenzó a incumplir el objetivo establecido por la Fed del 2%, Kupperman decidió que las políticas de dinero fácil del banco central habían seguido su curso, por lo que cobró cuando Bitcoin cotizaba a 58.000 dólares, unos meses antes de que alcanzara su punto máximo cerca de 70.000 dólares. Actualmente, cotiza alrededor de 20.000.

Otras compras pandémicas oportunistas fueron gas natural de pequeña capitalización y acciones de armas de fuego. Hoy es optimista sobre la vivienda, al diablo con el aumento de las tasas de interés, en lugares como Florida, que continúan atrayendo a los residentes que abandonan los estados con impuestos altos. “Aproximadamente cada 18 a 24 meses, una industria se asusta y puedes comprar un barato”, dice Kupperman. “Esa es la historia de mi vida. Soy paciente, espero hasta que pierden la cabeza por completo y luego lo compro”.

Kupperman se graduó de Tulane en 2003 con un título en historia, abrió un fondo de cobertura y se mudó a Miami. A su fondo le fue razonablemente bien, pero a raíz de la crisis financiera de 2008, lo cerró.

En 2010 se convenció de que Mongolia, rica en cobre y carbón, crecería, por lo que tomó el control de una empresa fantasma inactiva que comerciaba en Canadá, la rebautizó como Mongolia Growth Group y comenzó a invertir en bienes raíces en Ulaanbaatar. Desafortunadamente, poco después de que Mongolia Growth Group abriera sus oficinas en 2011, el gobierno del país comenzó a restringir la inversión extranjera y su crecimiento económico se desaceleró. En la actualidad, la mayor parte de los ingresos de 2,5 millones de dólares de Mongolia Growth Group provienen de un boletín basado en datos llamado Event Driven Monitor de Kuppy, que no tiene nada que ver con Mongolia y cuesta 400 dólares al mes.

En 2019, relanzó Praetorian con Wes Cooper, un alumno de Ernst & Young, utilizando principalmente su propio dinero. Sus principales posiciones en la actualidad incluyen el uranio físico, que ha soportado un mercado bajista de 14 años, y el petróleo crudo.

El rendimiento superior de Energy ha ayudado a Praetorian a seguir subiendo este año, un 9,1% más hasta julio, en comparación con la caída del 13,3% del S&P 500. Pero el aumento de las tasas de interés ha afectado sus participaciones en acciones inmobiliarias como The St. Joe Company, una de sus principales posiciones desde el otoño de 2020 (ver «Kuppy’s Cart» más arriba). St. Joe posee 170 000 acres en Florida Panhandle y sus ingresos crecieron un 66% en 2021. Las acciones se triplicaron de 20 a 60 dólares entre septiembre de 2020 y abril de 2022, pero desde entonces se han reducido a 37. “Todo el mundo está asustado por las tasas de interés y las hipotecas”, dice Kupperman. “No creo que vaya a cambiar nada. En un año, las tasas de interés bajarán, pero la gente de Nueva York seguirá viniendo a Florida”.

Kupperman puede ser un toro inmobiliario de Florida, pero ya ha trasladado las operaciones de Praetorian a la playa de Rincón, Puerto Rico, que es aún más favorable en cuestión de impuestos. Está considerando cerrar su fondo cuando alcance los 250 millones de dólares en activos. “Tengo amigos que manejan miles de millones y tienen más dinero que yo”, dice, “pero no puedo gastar todo el dinero que ya he ganado en mi carrera”.