Los inversores miran de nuevo con apetito a Barcelona. La Ciudad Condal, que registró un importante golpe en inversión hotelera en 2020 debido a la pandemia, se coloca como la ciudad favorita a nivel europeo para invertir en este sector. El buen ritmo de vacunación en el continente y la paulatina reapertura de las fronteras al turismo están reactivando el mercado después de meses de incertidumbre y estancamiento. Así lo reconocen al menos el 40% de los encuestados para realizar el informe Hotel Investor Beat de Cushman&Wakefield, que aseguran haber cambiado su estrategia hacia una posición más compradora que antes del covid-19.

El informe coloca a Barcelona a la cabeza del ranking europeo, por delante de grandes capitales como Londres y París. Un 71% de los inversores se mostraron muy interesados por las oportunidades que puedan surgir en la capital catalana, frente al 62% que logra Madrid, que se coloca en séptimo lugar en la tabla de quince ciudades. A la cola de la clasificación, Moscú, con apenas un 6% de interés por parte de los inversores.

«Los resultados demuestran que Barcelona y Madrid ofrecen, por diferentes razones, condiciones atractivas para el inversor«, apunta Albert Grau, socio y codirector de Cushman&Wakefield Hospitality en España. El experto agrega que el segmento del lujo es el que está liderando el posicionamiento inversor en la capital española, mientras que, en Barcelona, «la pandemia ha reanimado el interés por los activos mejor ubicados que antes estaban en precios muy altos, lo que dificultaba el cierre de las operaciones».

Mercado muy activo y la vista puesta en el vacacional

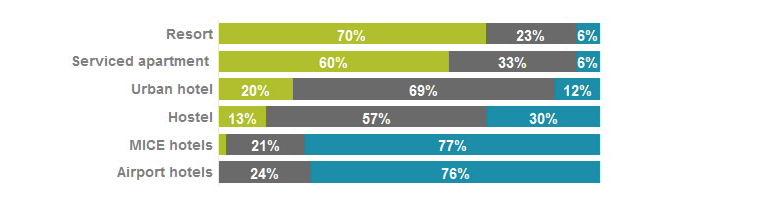

Las perspectivas de recuperación del turismo apuntan primero al vacacional, razón por la que los inversores están especialmente interesados en resorts. Aunque se trata de una tendencia que ya se observaba antes de la pandemia, se ha reforzado con un 70% de los entrevistados que afirman que son un activo más interesante ahora que precovid. «La recuperación está llegando antes al sector vacacional y las perspectivas de crecimiento a largo plazo son positivas», opina Bruno Hallé, socio y codirector de Cushman&Wakefield Hospitality en España.

Bajo su punto de vista, esta recuperación «atrae operaciones de inversión en activos que también pueden tener recorrido con un reposicionamiento de producto». En línea con esto, el mercado mira también hacia edificios de apartamentos turísticos con servicios, que captan el interés del 60% de los entrevistados, ya que han mostrado resiliencia durante la pandemia y la posibilidad de cambiar hacia alquiler a medio y largo plazo si es necesario por las condiciones del mercado turístico.

Y, como se aprecia en el gráfico, los inversores han perdido su interés en activos centrados en el mercado de reuniones, incentivos, conferencias y eventos (MICE, por su acrónimo en inglés) y los ubicados cerca de aeropuertos, comparado con la situación precovid.

¿Y el nivel de precios de estos activos? Los encuestados, que son directivos de los principales inversores en el mercado inmobiliario hotelero europeo, esperan ver descuentos de hasta un 20% en los precios de los activos. Esta evolución en los precios es uno de los aspectos clave del recuperado apetito del mercado. Pero aunque se muestran muy optimistas con los niveles efectivos de esas rebajas del mercado, casi un 60% estima que los precios caerán entre un 10% y un 20% respecto a 2019.

«Los precios de los activos pueden resistir porque la crisis actual tiene connotaciones muy diferentes a las de la crisis de 2008-2009», afirma Hallé. «Se pueden esperar rebajas que van a ayudar a reactivar el mercado, pero no grandes descuentos«. Aun así, el futuro a largo plazo apunta a más adquisiciones, con un 40% de los inversores con intención de intensificar sus compras, frente al 21% que apunta que reducirá el ritmo de adquisiciones.

Buenas perspectivas para el sector hotelero

Los analistas del sector hotelero mostraron su optimismo respecto al rumbo del negocio hotelero y a la inversión hotelera ya en mayo. La quinta edición de Hot Trends, organizada por Savills Aguirre Newman, apuntaba a la recuperación del nivel de inversión entre 2022 y 2023, mientras que el negocio no tomaría tracción en parámetros como la ocupación o la tarifa media diaria hasta algo más tarde, entre 2023 y 2024.

El pronóstico que dibuja el informe de Cushman&Wakefield va en la misma dirección. La actividad turística se recuperará primero en los destinos de ocio: un 85% de los encuestados cree que en 2023 se alcanzará el nivel prepandemia en el ámbito vacacional. En tanto, las principales ciudades no alcanzarán cifras similares a las de 2019 hasta 2024, según un 75% de los entrevistados. En cualquier caso, «el ritmo de recuperación previsto es mejor que tras la crisis financiera mundial, cuando el RevPar hotelero tardó más de cinco años en alcanzar los niveles precrisis», señalan desde la consultora.

El verano de 2021 será un claro punto de inflexión tras el negro año de la pandemia para el sector turístico. Los destinos de playa serán los favoritos (64%), según los datos de Savills Aguirre Newman, seguidos de los nacionales de interior (16,8%) y los de playa a nivel internacional (14,8%). Pero el resultado de la temporada veraniega estará aun muy condicionado por la eliminación de las restricciones a los viajes, poniendo presión sobre la tarifa media diaria hotelera.

Desde el comienzo de la pandemia, apuntan los datos de la consultora, en España se han realizado transacciones por valor total de 1.500 millones de euros, consolidándose así como el segundo mercado europeo en inversión. Eso sí, las cifras están aún lejos de la media de 3.300 millones que se logró en el ciclo expansivo del quinquenio anterior.